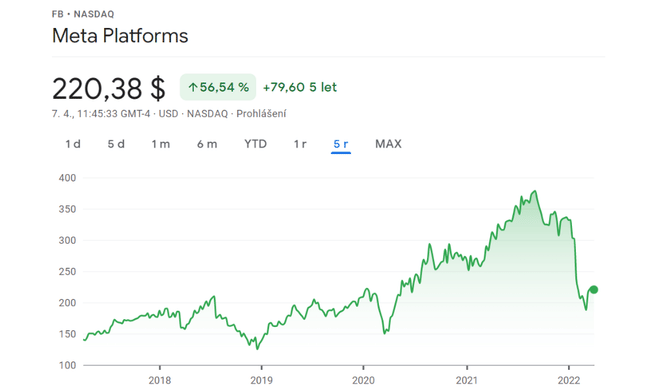

Meta Platforms $FB è attualmente scambiato a livelli del 2020, per noi questo significa solo una cosa, un calo del 41% dal suo ATH. Meta $FB è probabilmente una delle migliori opportunità sul mercato per gli investitori con un orizzonte temporale a lungo termine. La reazione eccessiva degli investitori al declino degli utenti di Facebook e ai massicci investimenti nel metaverso è la ragione principale della reazione eccessiva del mercato, che è stata spietata, spingendo il prezzo fino ai 220 dollari di oggi. Questo prezzo potrebbe non essere qui ancora per molto, perché sarà così e sono rialzista qui?

Mark Zuckerberg, l'icona principale di Facebook/ Metas

Panoramica dell'industria

Meta $FB opera nel settore del marketing digitale, che dovrebbe crescere ad un tasso del 17,6% tra il 2021 e il 2026. I suoi principali concorrenti statunitensi includono Pinterest($PINS), Snap($SNAP), Twitter ($TWTR) e YouTube($GOOGL). La sua più grande minaccia, tuttavia, è attualmente TikTok ($BDNCE). Gli utenti negli Stati Uniti trascorrono una media di 38 minuti al giorno su TikTok, rispetto ai 31 minuti di Facebook.

Twitter $TWTR è in testa anche nell'impegno, mentre Snapchat $SNAP è essenzialmente alla pari con Meta $FB. Nel suo ultimo rapporto sui guadagni, Meta $FB ha rivelato che ha perso utenti per la prima volta, registrando un calo di 500.000 utenti. TikTok, nel frattempo, è cresciuto da 700 milioni a 1 miliardo e si prevede di aggiungere altri 500 milioni nel 2022.

Mentre molti hanno visto questo come qualcosa di preoccupante, io lo vedo come un'opportunità per acquistare un grande business ad un prezzo basso, come Meta $FB è ancora il re indiscusso della monetizzazione.

Meta è il leader nella monetizzazione

Sul grafico, vediamo la caduta significativa dell'azienda dal suo ATH.

Prima gli aspetti positivi

- Meta $FB genera più entrate di tutte le aziende in questo confronto messe insieme, con le entrate di TikTok che non si avvicinano nemmeno. Inoltre, i margini di profitto lordo sono stellari all'80,8%, con Pinterest $PINS l'unica azienda che si avvicina al 79,5%.

Negativi

- Il numero di visite al sito web su tutte le piattaforme di Meta $FB messe insieme ha avuto una tendenza al ribasso dal dicembre 2020. Anche se YouTube e Twitter mostrano una tendenza simile, le visite ai siti web di Snap e Pinterest sono state effettivamente in aumento di recente. Pertanto, gli investitori dovrebbero tenere d'occhio questa tendenza andando avanti per vedere se la gestione di Meta riesce a invertire la tendenza o almeno a mantenerla allo stesso livello.

Meta ha un enorme vantaggio competitivo

A parte i fattori ovvi come le dimensioni e la base di utenti di Meta $FB, voglio mostrare quanto sia forte il vantaggio competitivo dell'azienda.

Per misurare il vantaggio competitivo diMeta $FB, useremo un metodo chiamato earnings power value.

- L'idea è semplice: supponendo nessuna crescita, se un'azienda può generare più valore dai guadagni rispetto al totale delle attività, allora quell'azienda è considerata avere un vantaggio competitivo.

Non vi disturberò con una formula complicata e calcoli qui, vi darò semplicemente i risultati. Dato che Meta $FB ha un valore totale dell'attivo di $166.000 (in milioni), possiamo dire che ha un vantaggio competitivo. In altre parole, supponendo che Meta $FB non cresca, avrebbe bisogno di un patrimonio di $166.000 per generare un valore di $430.849 nel tempo.

Il vantaggio di questo metodo è che permette agli investitori di determinare effettivamente il vantaggio competitivo di un'azienda in un modo che è facile da capire. Questo riduce la necessità per gli investitori di cercare di determinare qualitativamente come un'azienda sia migliore di altre, un processo incline all'errore umano e all'errata interpretazione delle informazioni. Il punto è riflettere i fattori qualitativi nei numeri, altrimenti l'azienda è più incline a sovra-promettere e a sottoperformare.

- L'aspetto negativo di questo metodo è che non presuppone alcuna crescita, escludendo così molti titoli di crescita che possono avere vantaggi competitivi ma che scelgono di reinvestire il loro denaro per guadagnare più quote di mercato.

Questo tipo di analisi è quindi più adatto per le aziende mature che sono più concentrate sulla redditività.

Valutazione delle azioni $FB

Una valutazione di 400 dollari per azione potrebbe non essere una metrica irrealistica.

Per dimostrare quanto sottovalutata sia Meta $FB, è stata eseguita un'analisi dei flussi di cassa scontati all'indietro per determinare il tasso di crescita necessario a giustificare l'attuale prezzo delle azioni di $223. I risultati sono stati i seguenti:

Possiamo vedere che le aspettative sono per una crescita a due cifre nei prossimi cinque anni. Cioè, in termini di numeri e statistiche dell'azienda.

Mi sembra altamente improbabile che $FB faccia crescere il flusso di cassa libero solo a un tasso del 2,45%, e credo che la crescita a due cifre sarà probabilmente sostenuta per almeno i prossimi 10 anni. Pertanto, credo che il titolo possa facilmente raggiungere i 400 dollari in futuro.

Rischi

Come detto, TikTok, che continua a crescere in popolarità, sembra essere un grande rischio per Meta $FB. Questo è particolarmente vero quando si tratta di adolescenti, poiché tendono a preferire TikTok a Instagram.

L'uso di Instagram tra gli adolescenti statunitensi è diminuito negli ultimi anni, mentre l'uso di TikTok è aumentato. Questo perché gli adolescenti trovano TikTok più divertente e positivo di altre piattaforme di social media.

Un altro rischio potenziale è il flusso costante di controversie che affliggono la società. Proprio quando si pensa di aver sentito abbastanza notizie negative provenienti dall'azienda, emerge la notizia che Meta$FB ha lanciato una campagna diffamatoria contro TikTok.

Questa non è la prima volta che la società ha fatto ricorso a questa tattica, in quanto ha tentato qualcosa di simile contro Google $GOOGL nel 2011. Di conseguenza, Meta $FB ha davvero bisogno di capire come evitare titoli negativi nel modo in cui la maggior parte dei suoi concorrenti hanno.

Tuttavia, l'ascesa di TikTok e la controversia non ha fermato l'azienda dal continuare la sua rapida crescita delle entrate nel corso degli anni, e ci aspettiamo che Meta continui a crescere nonostante la concorrenza e le notizie negative.

Il principale catalizzatore della crescita

- Il principale catalizzatore di crescita per lo stock è semplicemente la valutazione ridicolmente bassa che il mercato gli ha attualmente assegnato. Sì, i tassi di interesse stanno aumentando e il flusso di cassa libero di Meta dovrebbe diminuire entro il 2022 $FB come mostrato nella previsione degli analisti nella sezione di valutazione.

Tuttavia, Meta sta ancora stampando denaro mantenendo margini impressionanti e il flusso di cassa libero dovrebbe ancora tornare a crescere dal 2023. Pertanto, il mercato alla fine spingerà le azioni verso il valore equo.

- Inoltre, Meta $FB si concentrerà maggiormente su Instagram Reels in futuro per contrastare TikTok in modo più efficace. Resta da vedere se questa strategia funzionerà, ma dimostra che la direzione è consapevole del problema e sta cercando attivamente una soluzione invece di riposare sugli allori.

- Ultimo ma non meno importante, c'è il massiccio investimento nel metaverso che deve ancora dare i suoi frutti.

Domande per gli investitori

- Possiede azioni di Meta?

- State approfittando della caduta dell'azienda per comprare?

- Sei scettico su Meta quando vedi un TikTok di tendenza, per esempio?

Si prega di notare che questa non è una consulenza finanziaria. Ogni investimento deve passare attraverso un'analisi approfondita.