Molti investitori cercano aziende che pagano dividendi. Anche se i dividendi sono meno comuni in alcuni settori ad alta crescita, circa l'84% delle aziende nello S&P 500 paga dividendi. Naturalmente, questo non può essere l'unico criterio nel processo di selezione. Anche il potenziale e la stabilità di un'azienda sono importanti. I seguenti nomi potrebbero offrire tutto questo.

Il pericolo di questo modo di pensare è che alcune aziende hanno dividendi che possono essere difficili da mantenere a causa dell'instabilità finanziaria. Gli investitori dovrebbero quindi fare attenzione a comprare sempre azioni di società che hanno solidi fondamentali. Eccone due che rientrano in questa categoria e che hanno un solido potenziale di crescita enorme.

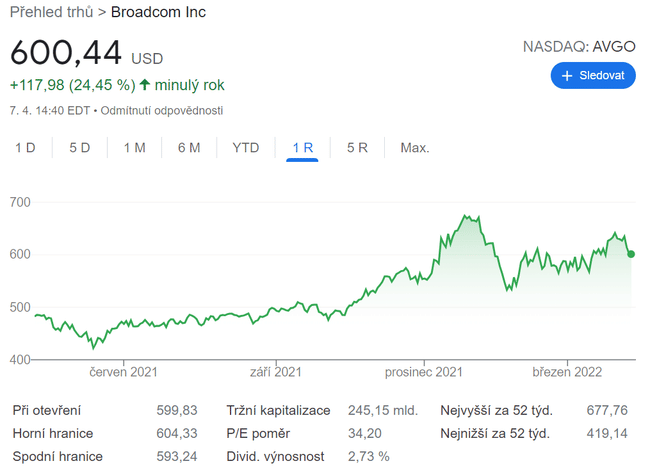

1. Broadcom $AVGO

Broadcom, leader nella tecnologia, sviluppa semiconduttori e soluzioni software per le aziende di tutto il mondo. Con dispositivi e software che possono essere trovati in tutto, dalle scatole per la TV via cavo di casa ai sistemi GPS, Broadcom ha una vasta portata in molte industrie in crescita.

Nei suoi risultati del Q1 2022 recentemente pubblicati, Broadcom ha riportato un fatturato di 7,7 miliardi di dollari, in crescita del 16% rispetto all'anno precedente. Il management si aspetta che questa crescita acceleri ulteriormente, e si aspetta un fatturato del Q2 di 7,9 miliardi di dollari, che rappresenterebbe un aumento del 20% rispetto al Q2 2021. La crescita si riflette nella linea di fondo. L'utile netto per il Q1 2022 è stato di 2,5 miliardi di dollari, in crescita del 79% rispetto all'anno precedente.

Broadcom paga un dividendo che attualmente rende il 2,73%, mentre l'indice S&P 500 rende l'1,3%. Questo dividendo non è in pericolo in quanto Broadcom genera regolarmente un forte flusso di cassa libero (3,4 miliardi di dollari nel primo trimestre) e ha concluso il trimestre più recente con oltre 10 miliardi di dollari in contanti ed equivalenti di contanti nel suo bilancio. C'è un bel mucchio di soldi sotto il cuscino.

Infine, oltre al rendimento del dividendo leader del mercato, Broadcom ha anche riacquistato 2,7 miliardi di dollari delle sue azioni nel primo trimestre, aumentando ulteriormente il valore per gli azionisti.

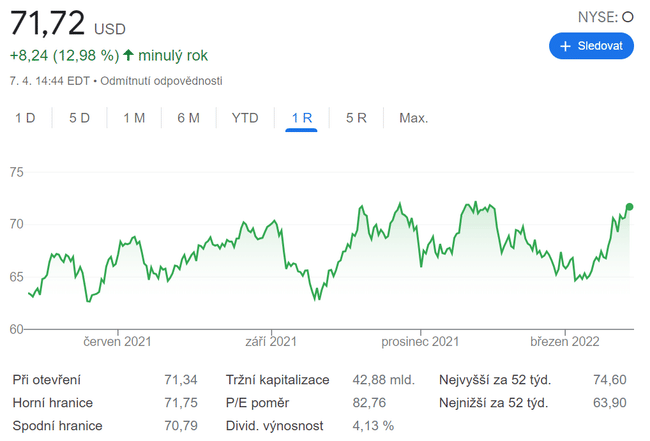

2. Reddito immobiliare

Realty Income $O è uno stalker assoluto in tutte le scelte di dividendi a mio parere, e per una buona ragione. Realty è un Dividend Aristocrat, un titolo assegnato alle società che hanno aumentato il loro dividendo per almeno 25 anni consecutivi. Realty è strutturato come un real estate investment trust(REIT) ed è richiesto di pagare almeno il 90% del suo reddito imponibile come dividendi agli azionisti. Il rendimento del dividendo di Realty è attualmente del 4,1%, superando facilmente l'indice S&P 500.

Gli aumenti regolari dei dividendi di Realty sono sostenuti dai suoi impressionanti risultati commerciali. Ha finito il 2021 con un portafoglio di più di 11.000 proprietà in tutti i 50 stati, Puerto Rico, Regno Unito e Spagna. Queste proprietà sono ben diversificate, con nessun tipo di proprietà singola che rappresenta più del 9,1% degli affitti totali. Questo ha servito bene a Realty durante la pandemia. Quando i suoi teatri e gli stabilimenti di vendita al dettaglio hanno fatto fatica, l'azienda ha potuto contare sugli affitti dei negozi di alimentari e di altre attività essenziali che sono rimaste aperte.

Per l'intero anno 2021, i fondi della società dalle operazioni(FFO), una metrica che i REIT usano comunemente per misurare le prestazioni operative, sono saliti a 1,2 miliardi di dollari, un aumento del 9% rispetto al 2020. I fondi rettificati dalle operazioni (AFFO), che esclude le voci uniche che non sono così rilevanti per le operazioni in corso, sono aumentati del 27% a 1,5 miliardi di dollari. La società immobiliare ha anche acquisito un record di 6,4 miliardi di dollari in nuove proprietà nel 2021, tutte con un tasso di occupazione del 98,5%. Al contrario, il tasso di occupazione alla fine del 2020 era del 97,9%. Man mano che l'economia continua a rafforzarsi, Realty vedrà meno proprietà sfitte.

Entrambe le aziende sono leader del settore. Portano anche un dividendo molto decente. Sicuramente vale la pena aggiungere alla watchlist! 😇🤘

Questa non è una raccomandazione di investimento. È puramente il mio riassunto dei dati disponibili su internet e l'analisi di Jeff Santor. Ogni investitore deve fare la propria analisi approfondita e prendere la sua decisione dopo aver considerato la propria situazione.