Le azioni con dividendi eccezionali aiutano gli investitori a prosperare anno dopo anno, indipendentemente dalle condizioni del mercato. I dividendi in crescita possono essere i migliori amici di un azionista. Soprattutto se desiderate un sonno tranquillo e una vita senza pensare ad ogni mossa del mercato. Inoltre, reinvestendo i dividendi, puoi accumulare sempre più denaro, il che aumenterà di nuovo il tuo reddito passivo. Oggi ho un titolo che fa esattamente questo per voi.

Questo particolare reinvestimento dei dividendi(DRIP) è un lusso assoluto per la tranquillità. Se il prezzo scende, il DRIP significa che il rendimento effettivo continua a salire nel tempo. Se il prezzo delle azioni è in aumento, l'apprezzamento del prezzo aumenta il valore fornito dal dividendo. Per gli investitori di reddito, il pagamento trimestrale può essere un'attrazione aggiuntiva.

Ma ora la DOMANDA CHIAVE - da quale settore scegliere un titolo così relativamente sicuro? Beh... vediamo:

La guerra è costosa. La preparazione e la spesa militare sono ora in cima ai pensieri di molti paesi della NATO. Paesi come la Germania stanno aumentando drasticamente le spese in risposta a nuove aggressioni. La Germania ha speso 51,1 miliardi di dollari per la difesa solo nel 2021 e prevede di spendere 100 miliardi di euro nel 2022. Sta anche sostituendo parte della sua vecchia flotta di jet da combattimento con l'F-35 della Lockheed Martin $LMT

https://www.youtube.com/watch?v=fZ-hWlJ2rMc

I motori per questi caccia sono forniti da Pratt & Whitney, una divisione di Raytheon Technologies $RTX. Inoltre, è stato riferito variamente su internet che la Germania è tutt'altro che sola, poiché almeno sette paesi europei si sono impegnati ad aumentare la spesa dopo l'invasione russa. L'Australia, in un annuncio fatto pochi giorni fa, ha scelto sia Raytheon che Lockheed Martin per aiutarla a produrre missili da crociera. Questi esempi sono probabilmente solo la punta dell'iceberg, date le tensioni geopolitiche in via di sviluppo.

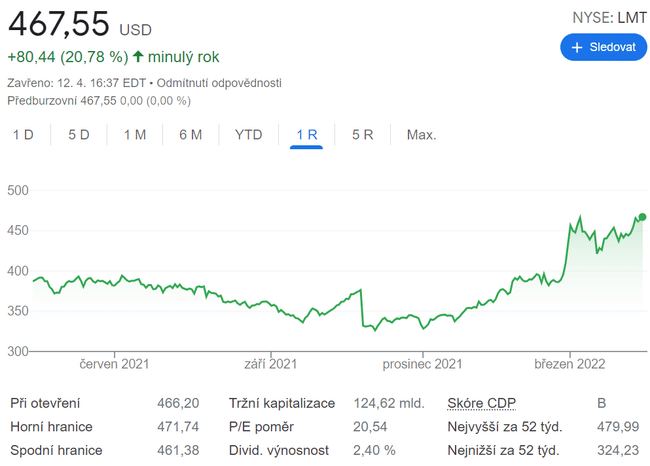

A peggiorare le cose, Lockheed Martin ha aumentato il suo dividendo ogni anno dal 2003, passando da 0,44 dollari per azione all'anno a 10,60 dollari nel 2021, un enorme tasso di crescita annuale composto di quasi il 20%.

Stiamo tutti sudando alla vista dell'inflazione del valore in questo momento - ma il dividendo crescente di Lockheed Martin è una grande copertura. L'ultimo aumento dei dividendi è stato del 7,7%, che è quasi in linea con l'attuale tasso di inflazione. Chi altro ve lo offrirà?

L'attuale dividend yield è un sano 2,4%, ma un investitore che avesse comprato e tenuto Lockheed Martin 10 anni fa avrebbe avuto un rendimento effettivo di quasi il 13%. Comprarla cinque anni fa avrebbe fornito a un investitore il rendimento effettivo di oggi di oltre il 4%. Questa è l'essenza del dividend growth investing. In questi scenari, entrambi questi ipotetici investitori avrebbero anche un enorme mucchio di plusvalenze.

Lockheed Martin restituisce anche il capitale agli azionisti attraverso il riacquisto di azioni. L'ultima autorizzazione è di 5 miliardi di dollari. L'azienda ha generato più di 9 miliardi di dollari in contanti dalle operazioni nel 2021, abbastanza per coprire facilmente i 3 miliardi di dollari pagati in dividendi. Date le prestazioni passate e i venti di coda secolari, è estremamente probabile che Lockheed Martin continui a fornire agli investitori un dividendo crescente su cui possono contare per gli anni a venire.

Dal punto di vista degli investimenti, Lockheed Martin è una bella azienda con grasse ricompense per gli investitori. L'unica pecca può essere l'aspetto morale - come con le compagnie di tabacco, per esempio - non tutti vogliono sostenere la guerra in questo modo, cosa che capisco perfettamente. Questo dipende dalla valutazione di ogni investitore. In ogni caso, includerei LMT nella mia watchlist di analisi.

Non è una raccomandazione di investimento. È puramente il mio riassunto dei dati disponibili su internet e l'analisi di Bradley Guichard. Ogni investitore deve fare la propria analisi approfondita e prendere la sua decisione dopo aver considerato la propria situazione.