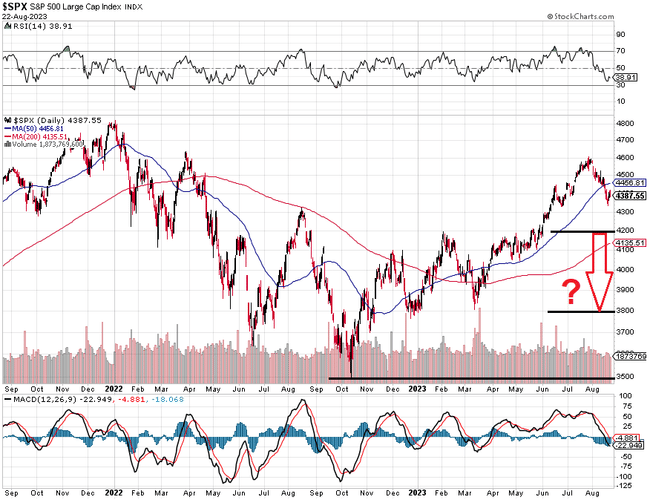

Bob Doll (Crossmark GI): continuo a vedere una recessione negli Stati Uniti, il mercato azionario potrebbe perdere oltre il 10%.

Bob Doll è Chief Investment Officer di Crossmark Global Investments ed ex responsabile delle strategie azionarie statunitensi di BlackRock. Nonostante la tenuta dell'economia statunitense fino a quest'anno, mette in guardia da una recessione e da un calo dell'indice azionario S&P 500 tra i 3.800 e i 4.200 punti.

La Fed continua la sua politica monetaria da falco, ma l'economia statunitense nel suo complesso ha sorpreso positivamente quest'anno e il mercato azionario sta mantenendo guadagni interessanti nonostante la debole performance di agosto. Nelle ultime settimane, gli economisti di Bank of America e JPMorgan hanno modificato le loro previsioni economiche e non considerano più una recessione come scenario di base.

Ma Bob Doll rimane cauto. "All'inizio dell'anno mi aspettavo che la recessione sarebbe iniziata tra settembre e la fine dell'anno. È troppo presto per cambiare le cose", afferma. "La parola recessione ha smesso di essere pronunciata così spesso, ma per ora la tengo nel mio vocabolario per quest'anno".

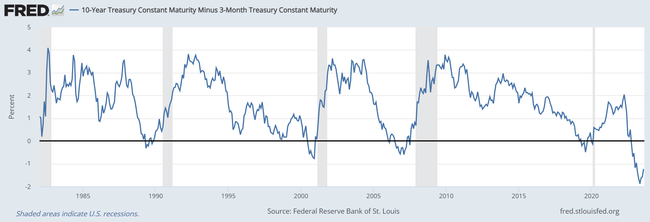

Gli economisti sono particolarmente ottimisti sui dati del mercato del lavoro statunitense, ma Doll guarda agli indicatori anticipatori piuttosto che ai dati passati. In particolare, continua a monitorare la forte inversione della curva dei rendimenti dei titoli di Stato statunitensi, gli indicatori anticipatori e anche l'offerta di moneta.

L'inversione della curva dei rendimenti ha preannunciato tutte le recessioni negli Stati Uniti a partire dagli anni '60 (non tutte le recessioni, tuttavia, sono state precedute da un'inversione). Gli investitori obbligazionari stanno segnalando che non si fidano molto dell'economia statunitense nel breve termine e cercano quindi una relativa sicurezza nelle obbligazioni a più lungo termine.

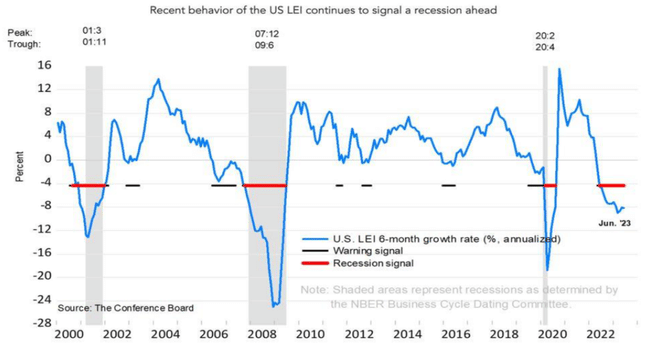

L'indice degli indicatori anticipatori del Conference Board tiene conto di dieci componenti, tra cui l'attività manifatturiera, il sentimento dei consumatori, l'attività del mercato immobiliare, l'andamento delle azioni, le richieste di disoccupazione e l'attività di prestito. Questo indice non ispira più ottimismo da tempo.

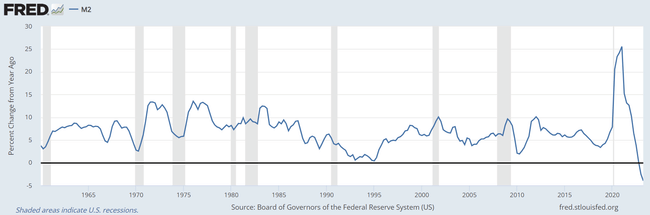

Infine, l'evoluzione anno su anno dell'offerta di moneta (M2). Per la prima volta nella storia, la massa monetaria sta diminuendo su base annua a causa dell'inasprimento quantitativo della Fed, il che non significa altro che una diminuzione della liquidità nell'economia. Questo non favorisce certo l'attività economica.

Inoltre, Doll ci ricorda che i tassi elevati della Fed si stanno diffondendo solo gradualmente nell'economia. "La Fed ha aumentato i tassi di interesse al ritmo record di cinque punti percentuali. Pensare che l'unico problema sia stato quello del settore bancario a marzo, durato pochi giorni, e che ora tutto fili liscio, credo sia molto ingenuo", spiega.

Pertanto, nello scenario di base, continua a prevedere una recessione dell'economia statunitense, ma solo lieve, dato il forte sostegno fiscale e monetario degli ultimi anni. Anche i prezzi delle azioni non dovrebbero subire un drastico calo, ma la correzione è ben avviata, secondo Doll. Egli prevede un calo dell'indice S&P 500 tra i 3.800 e i 4.200 punti, ma non prevede una discesa al di sotto dei minimi dello scorso anno.