Gli investitori giusti sanno certamente quanto sia importante la diversificazione. Figuriamoci di questi tempi. All'interno delle azioni, possiamo distribuire i nostri investimenti in diversi settori, diversi tipi di azioni e, ultimo ma non meno importante, diverse regioni. Se non lo stai facendo, forse dovresti iniziare. Diamo un'occhiata più da vicino a 3 azioni di società non americane che fanno affari in settori molto promettenti.

1. XPeng $XPEV

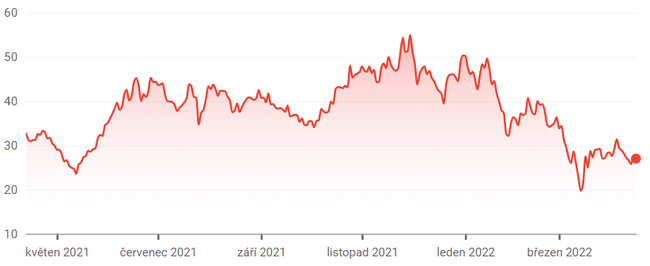

XPeng ha il potenziale per essere uno dei maggiori successi del settore cinese dei veicoli elettrici (EV) nel lungo termine. Il titolo rimane depresso con un calo del 17,5% nell'ultimo anno. Questa sembra essere una buona opportunità di accumulo.

Una ragione per essere rialzista sulle azioni XPEV è la robusta traiettoria di crescita dell'azienda. Per il 2021, XPeng ha riportato consegne di 98.155 veicoli. Su base annua (YOY), le consegne sono aumentate del 263%.

La crescita delle spedizioni dovrebbe rimanere forte nel 2022 e 2023. XPeng ha lanciato la sua berlina P5 nell'ottobre 2021. L'impatto del nuovo modello sulla crescita delle consegne si farà sentire durante il 2022. Inoltre, l'azienda inizierà le consegne del suo SUV G9 nel terzo trimestre del 2022. L'anno prossimo, la crescita sarà sostenuta dal G9.

Vale anche la pena notare che Xpeng intende espandersi aggressivamente in Europa. Il SUV G9 è rivolto ai mercati internazionali e dispone del sistema di guida semi-autonoma Xpilot e della tecnologia lidar.

L'azienda è interessante anche a lungo termine, dato l'aspetto dell'innovazione. HT Aero, una filiale di XPeng, sta lavorando allo sviluppo di auto volanti. L'auto volante, che può anche guidare su strada, dovrebbe essere lanciata nel 2024.

2. Equinor $EQNR

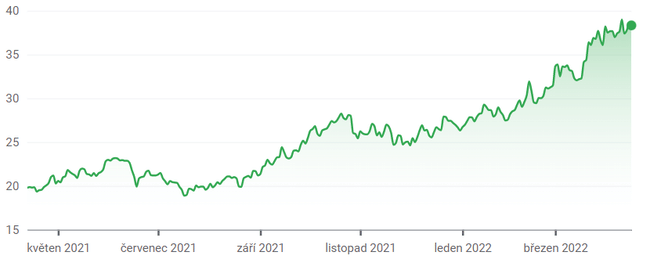

Con i prezzi dell'energia che rimangono costantemente a livelli più alti, Equinor è una scelta interessante tra i titoli globali nel settore del petrolio e del gas.

Finora, lo stock ha sovraperformato quest'anno, soprattutto perché i flussi di cassa si gonfiano grazie ai più alti prezzi del petrolio realizzati. Il titolo offre anche un dividend yield dell'1, 9% e la crescita dei dividendi sarà probabilmente notevole nel 2022.

In termini di flussi di cassa potenziali, Equinor prevede un free cash flow (FCF) di 45 miliardi di dollari tra il 2021 e il 2026, supponendo che il petrolio sia scambiato a 60 dollari al barile. Con i prezzi del petrolio sopra i 100 dollari al barile, ci si può aspettare una quantità ancora maggiore. Questo permetterà a Equinor di aumentare i dividendi e i buyback.

Inoltre, la società prevede di investire 23 miliardi di dollari nelle energie rinnovabili entro il 2026. Una maggiore flessibilità finanziaria permetterà all'azienda di aumentare gli investimenti nella sua attività a basse emissioni di carbonio.

L'azienda mira a diventare un importante fornitore europeo di idrogeno entro il 2035. Data l'attuale situazione geopolitica, il mercato del combustibile a idrogeno è destinato a guadagnare slancio man mano che l'Europa riduce la sua dipendenza dalla Russia.

3. Sea Limited $SE

Le azioni di Sea Limited sono state in una tendenza al ribasso sostenuta dopo aver toccato i massimi di 372 dollari. Tuttavia, lo stock è rimbalzato del 47% dai recenti minimi a 85 dollari.

Recentemente, l'unità di e-commerce di Sea Limited, Shopee, è uscita dall'India. L'analista Mark Goodridge di Morgan Stanley $MS ritiene che questa sia una buona decisione in quanto l'azienda stava lottando per far funzionare l'economia sottostante dell'unità nel mercato indiano. Concentrandosi su pochi mercati chiave, Sea Limited è anche in grado di ridurre il consumo di denaro.

Vale la pena notare che per il 2021, il segmento dell'intrattenimento digitale ha registrato un fatturato di 4,3 miliardi di dollari e un EBITDA rettificato di 2,8 miliardi di dollari. Mentre i ricavi del segmento e-commerce sono stati di 5,1 miliardi di dollari, la perdita EBITDA rettificata di questo business è stata di 2,6 miliardi di dollari. Una volta che il segmento dell'e-commerce gira a livelli di EBITDA, ci si aspetta che il titolo tenda a salire.

L'azienda ha riportato una liquidità e investimenti a breve termine di 10,2 miliardi di dollari a dicembre 2021, che rappresenta riserve di liquidità sufficienti a coprire il consumo di cassa a medio termine. Tuttavia, i mercati si concentreranno su come l'azienda prevede di raggiungere la redditività a livello operativo nel segmento dell'e-commerce. L'uscita dall'India sembra essere un passo nella giusta direzione.

Grazie per la tua attenzione, se ti è piaciuto il mio articolo sarò molto felice se mi lanci un follow. Sentiti libero di condividere la tua opinione sull'investimento in azioni europee o forse asiatiche nei commenti qui sotto 😉.

Disclaimer: Questa non è una raccomandazione di investimento. L'autore di questa analisi è Faisal Humayun.