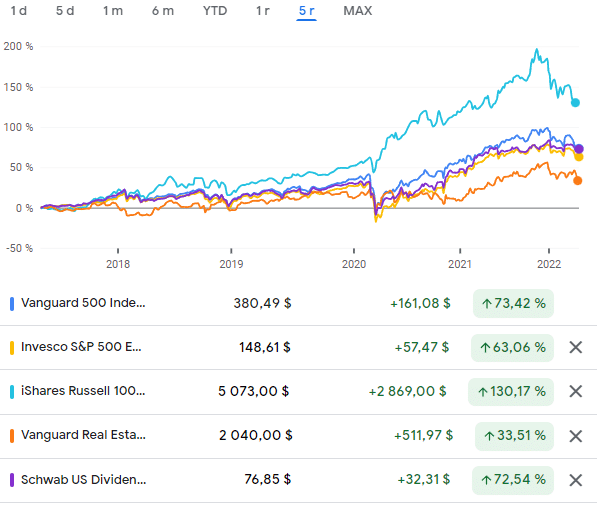

Gli ETF sono una parte essenziale dell'investimento oggi. Offrono un modo semplice per costruire un portafoglio diversificato, fornendo un'ampia esposizione attraverso molte classi di attività, settori e aree geografiche. Ecco 5 dei migliori che ogni investitore dovrebbe conoscere.

I migliori ETF a lungo termine

I migliori ETF per l'investimento a lungo termine mantengono un portafoglio diversificato di azioni mentre fanno pagare un rapporto di spesa ETF molto basso. Eccone alcuni:

1. Vanguard S&P 500 ETF

Il Vanguard S&P 500 ETF $VOO è un fondo indicizzato progettato per seguire l'indice S&P 500. Questo indice rappresenta le 500 maggiori società statunitensi quotate in borsa. Questo ETF mira a tracciare accuratamente i rendimenti di questo indice, che è il benchmark principale per i rendimenti complessivi del mercato azionario statunitense. Offre agli investitori un alto potenziale di crescita dell'investimento, rendendolo un investimento ideale a lungo termine.

Come il fondo S&P 500, questo ETF utilizza una strategia di ponderazione del mercato che dà più peso alle aziende più grandi. Di conseguenza, le sue 10 maggiori partecipazioni rappresentavano più del 30% del patrimonio netto totale all'inizio del 2022. Questo dà agli investitori un'esposizione relativamente concentrata alle più grandi società dell'indice.

Questo ETF offre agli investitori l'esposizione ai più grandi titoli statunitensi ad un costo molto basso. Il suo rapporto di spesa dell'ETF dello 0,03% è significativamente inferiore al rapporto di spesa medio del settore dello 0,24%.

2. Invesco S&P 500 Equal Weight ETF

Invesco S&P 500 Equal Weight ETF $RSP è anche un fondo indicizzato che cerca di seguire le azioni dell'indice S&P 500. Tuttavia, invece di usare un approccio basato sulla capitalizzazione di mercato, usa un approccio a peso uguale. Di conseguenza, i primi 10 titoli di questo ETF rappresentano solo il 2,5% del suo patrimonio totale.

Questo approccio riduce il rischio di concentrazione fornendo un'ampia esposizione ai 500 titoli dell'indice S&P 500. Questo ETF ha un rapporto di spesa relativamente basso dello 0,2%. Questo è un costo ragionevole per ottenere un'ampia esposizione alle 500 maggiori società pubbliche a parità di peso negli Stati Uniti.

3. ETF iShares Russell 1000 Growth

L'iShares Russell 1000 Growth ETF $IWF fornisce un'esposizione alle società statunitensi che dovrebbero far crescere i loro guadagni ad un ritmo superiore alla media rispetto al mercato azionario più ampio. All'inizio del 2022, il fondo deteneva azioni di circa 500 società.

Questo ETF adotta un approccio ponderato in base al mercato. Per questo motivo, le sue prime 10 partecipazioni rappresentano quasi il 50% del suo patrimonio totale. Dato il suo focus sulla crescita, i titoli tecnologici costituiscono una parte significativa delle partecipazioni del fondo. Nel complesso, il settore delle tecnologie dell'informazione rappresenta il 46% delle partecipazioni dell'ETF.

Questo ETF fa pagare agli investitori un ragionevole rapporto di spesa dello 0,19%. Questo è un costo ragionevole per ottenere un'esposizione a lungo termine ai titoli di crescita.

4. ETF immobiliare Vanguard

A $VNQ, il Vanguard Real Estate ETF investe in azioni di società immobiliari con particolare attenzione ai real estate investment trusts(REITs). Queste entità possiedono tipicamente immobili commerciali che producono reddito, come appartamenti, edifici per uffici, proprietà al dettaglio e complessi industriali.

All'inizio del 2022, questo ETF REIT aveva un totale di 164 partecipazioni. Le prime dieci partecipazioni rappresentano il 44,7% del suo patrimonio. Questo fondo applica una commissione relativamente bassa dello 0,12%, il che lo rende un modo economico per ottenere un'esposizione al mercato immobiliare, che storicamente è stato un eccellente investimento a lungo termine.

5. Schwab U.S. Dividend Equity ETF

LoSchwab U.S. Dividend Equity ETF $SCHD traccia un indice incentrato sulla detenzione di titoli di dividendi noti per la qualità e la sostenibilità dei loro pagamenti di dividendi. Questo ETF permette agli investitori di sfruttare il potere dei dividendi, ottenendo allo stesso tempo interessanti rendimenti totali per gli investitori nel lungo termine.

Questo ETF deteneva azioni di più di 100 titoli che pagano dividendi all'inizio del 2022. Il fondo ha offerto un rendimento da dividendi di circa il 3%, che è circa il doppio del rendimento dell'indice S&P 500.

Questo ETF ha un coefficiente di spesa molto basso, pari allo 0,06%, per cui gli investitori trattengono una parte significativa del reddito da dividendi generato da questo fondo. Queste caratteristiche rendono questo ETF un modo molto economico per guadagnare un reddito passivo attraverso le azioni di dividendo, che sono storicamente eccezionali investimenti a lungo termine.

Perché gli ETF sono buoni per gli investitori a lungo termine

Gli ETF possono essere un ottimo elemento di costruzione per gli investitori a lungo termine. Possono fornire un'ampia esposizione a settori di mercato, aree geografiche e industrie, aiutando gli investitori a diversificare rapidamente i loro portafogli e ridurre il loro profilo di rischio complessivo.

I migliori ETF a lungo termine forniscono questa esposizione con un rapporto di spesa relativamente basso. I bassi costi permettono agli investitori di ottenere rendimenti che corrispondono approssimativamente all'indice sottostante che questi fondi sono progettati per seguire nel lungo termine.

Personalmente, non investo in ETF perché posso ottenere rendimenti più alti selezionando titoli azionari individuali. Anche così, considero questi fondi diversificati l'opzione migliore per la maggior parte degli investitori che cercano rendimenti elevati a lungo termine. Premetto che questa non è una raccomandazione d'investimento e qualsiasi decisione d'investimento è interamente nelle vostre mani.Questo elenco di ETF è stato compilato dall'analista Matthew DiLallo.