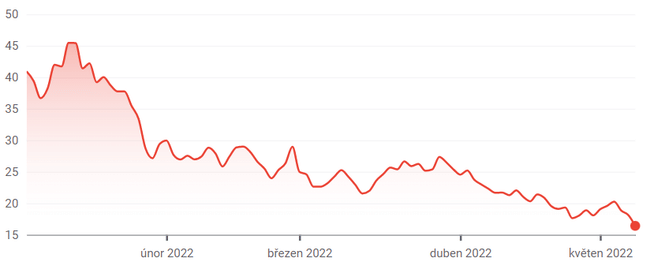

Come ci aspettavamo durante il fine settimana, questo è ciò che sta accadendo oggi. I mercati sono in un sell-off, che colpisce in particolare le azioni di società di auto elettriche come Tesla, Rivian e anche Lucid $LCID, che mi concentrerò più da vicino in questo testo. Lucid è scambiata ad un minimo di un giorno del 9% finora. Questo continua una tendenza degli ultimi mesi che potrebbe non finire. Allora perché dovreste togliere le mani da questo titolo?

Lucid Group ha rilasciato i suoi risultati di guadagno del primo trimestreil 5 maggio. In particolare, l'azienda ha prodotto e consegnato solo 360 veicoli elettrici nel primo trimestre. Tuttavia, Lucid sostiene ancora che consegnerà da 12.000 a 14.000 auto quest'anno.

Inoltre, Lucid sta aumentando i prezzi, anche se le sue berline Lucid Air sono sicuramente all'estremità superiore della gamma di berline EV di lusso che costano da 150.000 dollari. Questo potrebbe smorzare ulteriormente la domanda per le sue auto.

Lucid sta affrontando la catena di approvvigionamento globale e i problemi logistici che stanno limitando la sua capacità di produrre EVs. Tuttavia, l'azienda dice ancora che consegnerà 12.000-14.000 EV entro la fine del 2022. Il problema è che nessun'altra industria sta alleggerendo i loro problemi di chip, logistica e spedizione. Amazon, per esempio, ha appena riportato un'enorme perdita di free cash flow (FCF) di oltre 29 miliardi di dollari per il Q1, in gran parte dovuta a questi problemi.

Ad un prezzo di 16,5 dollari per azione e un valore di mercato di 27,5 miliardi di dollari al 9 maggio, le azioni di Ludid sembrano troppo alte. Per esempio, gli analisti prevedono vendite di appena 1,3 miliardi di dollari per quest'anno e 3,39 miliardi di dollari per l'anno prossimo. Questo implica un multiplo prezzo-vendite (P/S) di 23,3 volte le vendite di quest'anno e 8,9 volte quelle del prossimo anno.

Il problema è il presupposto che Lucid consegnerà almeno 10.000 veicoli elettrici quest'anno. Per esempio, se moltiplichiamo 150.000 dollari per 10.000 EV, otteniamo 1,5 miliardi di dollari di vendite. Il mercato sembra assumere che solo 8.125 unità saranno consegnate (cioè 1,3 miliardi di dollari/160k=8.125 unità). Anche se riduciamo le entrate guadagnate a 150K$, l'ipotesi di mercato aumenta a soli 8.667 EV.

Cosa implica questo per gli investitori di Lucid

Questo solleva la questione di quanto l'azienda sia in grado di mantenere le sue consegne a 12-14 mila veicoli. Infatti, Adam Jonas di Morgan Stanley dice che è un numero troppo alto. Si aspetta che quest'anno vengano consegnate al massimo 9.900 auto elettriche. Questo chiama in causa l'alto 23 volte P/S di Lucid.

In confronto, Tesla dovrebbe consegnare più di 1,4 milioni di veicoli elettrici quest'anno, ma il suo multiplo P/S è solo 10,3 volte quello di quest'anno e 7,8 volte quello delle vendite previste per il prossimo anno. Questo si basa sulla sua capitalizzazione di mercato di 897 miliardi di dollari e sulle previsioni di vendita di 87 miliardi di dollari quest'anno e 115 miliardi di dollari l'anno prossimo.

In altre parole, perché le azioni di Lucid arrivino alle metriche P/S di Tesla, dovrebbero cadere almeno del 56% (cioè, 10,3x/23,3x-1) sulla base delle metriche P/S del 2022. Usando i benchmark del 2023, il prezzo dovrebbe cadere del 12,4% (cioè, 7,8x/8,9x-1) il prossimo anno. La media di questi due valori è -34,2%.

In altre parole, aspettatevi che le azioni LCID scendano di almeno un terzo. Quando diventa chiaro che l'azienda non raggiungerà i suoi obiettivi di consegna di 12-14k unità, lo stock correggerà improvvisamente. Questo è esattamente quello che è successo quando ha abbassato i suoi obiettivi di consegna originali del 2022 di 20k unità all'inizio di quest'anno.

Disclaimer: l'autore dell'analisi originale è Mark Hake, io non sono un investitore professionista. Questa non è una raccomandazione di investimento.