Negli ultimi mesi i titoli a dividendo sono diventati estremamente interessanti per me. Si comportano in modo diverso rispetto ai titoli growth, ad esempio, e offrono il piacevole bonus del pagamento dei dividendi. Tuttavia, come sempre, nella scelta è necessario separare il grano dalla pula. Diamo un'occhiata più da vicino a 4 titoli a dividendo che sicuramente eviteranno il mio portafoglio.

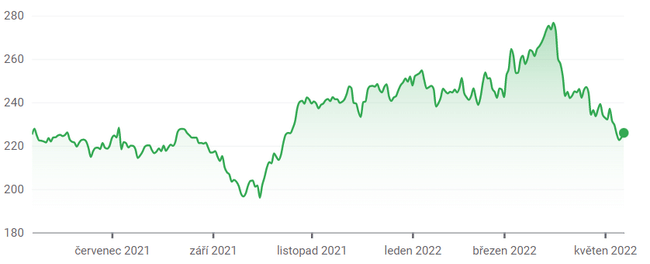

1. Union Pacific Corporation $UNP

Le azioni della Union Pacific sono in difficoltà. L'azienda è solida, ma in un'economia in rallentamento è probabile che vedremo diversi anni di attività ferroviaria. L'inasprimento quantitativo causerà probabilmente un PIL inferiore alle aspettative nei prossimi anni, che a sua volta rallenterà il commercio globale.

Lo stiamo già vedendo, visto che un recente rapporto dell'Association of American Railroads ha riportato che il traffico ferroviario negli Stati Uniti è rallentato del 7,4% rispetto all'anno precedente. Questo dato è piuttosto sorprendente se si considera che eravamo in un periodo di allentamento delle restrizioni sui covidi. I problemi sistemici si riflettono chiaramente nelle azioni Union Pacific, che sono sopravvalutate su base normalizzata. Il titolo viene scambiato con un premio del 67% rispetto al prezzo di carico e un eccesso dell'8% rispetto al prezzo di offerta.

UNP ha un discreto rendimento da dividendo a termine del 2,1%. Tuttavia, il titolo presenta scarse metriche di sicurezza, con un payout ratio superiore alla media quinquennale dell'8,9%.

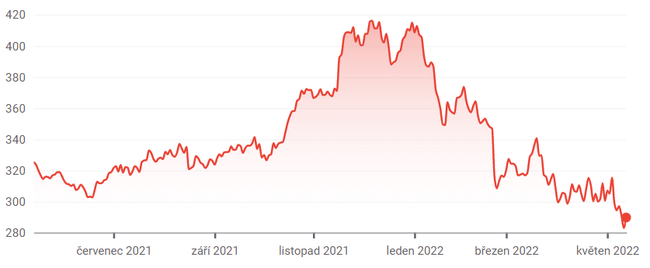

2. Home Depot $HD

Troviamo tre problemi principali con Home Depot. In primo luogo, la domanda di beni durevoli è in crisi. Con un'inflazione elevata all'8,5%, è probabile che le famiglie riducano gli acquisti di beni non necessari.

Il secondo problema della società è la sua significativa sopravvalutazione, che suggerisce che gli investitori hanno comprato troppo il titolo. Il titolo è scambiato con un premio del 66% rispetto al rapporto prezzo/utili del settore e la crescita degli utili per azione è inferiore alla media quinquennale del 3,3%.

Inoltre, le metriche di sicurezza dei dividendi della società non sono buone. Il rendimento a termine del titolo, pari al 2,6%, è accompagnato da un rapporto tra rendimento del flusso di cassa libero e rendimento da dividendo inferiore all'1,9%, il che indica che i futuri pagamenti di dividendi sono a rischio.

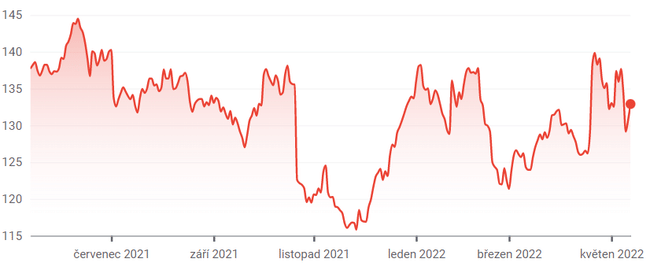

3. International Business Machines $IBM

Molti pensavano che lo spin-off di Kyndryl sarebbe stato la salvezza di IBM. Ma l'azienda continua a lottare, come da molti anni a questa parte. Il settore del cloud computing ha subito un duro colpo e l'abbondanza di risorse potrebbe indurre IBM a spendere eccessivamente equindi aridurre il suo dividendo nei prossimi anni.

I fattori di stile del titolo IBM sono poco allineati con il flusso di cassa operativo negativo(-9,1%) e gli utili per azione deludenti (7,1%) previsti per l'anno prossimo. Inoltre, il titolo presenta parametri di sicurezza dei dividendi discutibili. Il dividend yield prospettico del titolo, pari al 5,1%, è accompagnato da un payout ratio del 106%, da una copertura dei dividendi di appena 1,5 e da un deficit del piano pensionistico di 4 miliardi di dollari.

4. Harley-Davidson $HOG

L'azienda dovrà affrontare un periodo di massiccio rebranding nel prossimo decennio, il che significa che probabilmente non sarà in grado di distribuire agli investitori la stessa quantità di denaro che ha ricevuto finora. Le motociclette dell'azienda non sono attraenti per le nuove generazioni, il che riflette un calo del 4,13% nel tasso di crescita degli utili netti normalizzati a cinque anni dell'azienda.

L'azienda ha tentato di cambiare marchio scorporando la sua divisione di motociclette elettriche, LiveWire. Il rebranding richiede tempo, tuttavia, e probabilmente Harley dovrà affrontare un decennio di crescita negativa degli utili.

Il dividend yield di Harley, pari all'1, 7%, si scontra con un tasso di crescita quinquennale del -15,6%, una previsione sconfortante per gli investitori.

Disclaimer: l'analisi originale è stata redatta da Steve Booyens e non costituisce una raccomandazione di investimento. Non sono un investitore professionista.