I mercati azionari stanno vivendo un periodo molto turbolento quest'anno. Quasi tutti i settori stanno perdendo terreno, l'indice generale S&P 500 è addirittura entrato momentaneamente in un mercato orso il mese scorso, e l'inflazione è ancora vicina ai massimi di 10 anni. Tutto questo non renderà gli investitori molto felici, ma tutte le cose negative servono a qualcosa. Ecco 3 titoli growth che possono essere acquistati a prezzi nettamente inferiori rispetto a un anno fa.

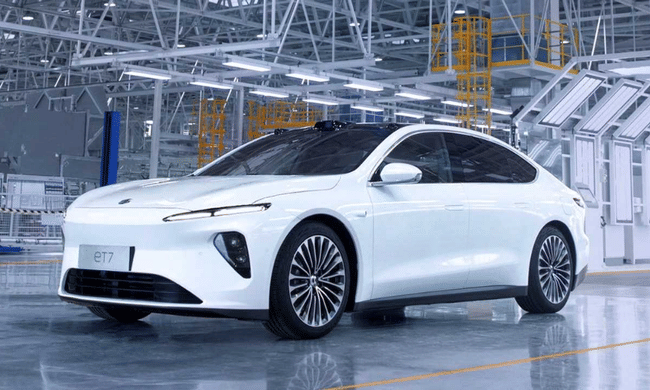

1. Nio

Ilpotenziale diNio $NIO nel mercato dei veicoli elettrici è semplicemente troppo grande per essere ignorato. La Cina è il più grande mercato automobilistico del mondo e le vendite di veicoli elettrici stanno crescendo rapidamente. Si stima che il 20% di tutti i nuovi veicoli venduti nel Paese quest'anno sarà alimentato a batteria, rispetto al 15% del 2021, e questa crescita è stata in parte guidata dal governo cinese, che prevede agevolazioni fiscali per il possesso di veicoli elettrici e offre anche crediti d'imposta per l'acquisto di veicoli elettrici. E la Cina non è l'unica opportunità per l'azienda.

Nio vende i suoi veicoli elettrici anche in Europa e potrebbe eventualmente espandersi negli Stati Uniti.

Nio sta ottenendo numeri impressionanti, anche se le pressioni macroeconomiche hanno rallentato parte della sua recente crescita. Ecco i risultati dell'azienda per l'intero anno 2021:

- Le consegne di veicoli sono aumentate del 109% a 91.429 unità.

- I ricavi delle vendite di veicoli hanno raggiunto i 5,2 miliardi di dollari, con un aumento del 118% rispetto al trimestre precedente.

- Nio ha aumentato i margini di vendita dei veicoli dal 12,7% nel 2020 a un impressionante 20,1% nel 2021.

È innegabile che i colli di bottiglia della catena di approvvigionamento e i rallentamenti della produzione dovuti alla politica cinese di ispezione zero dei veicoli abbiano causato una certa volatilità nel prezzo delle azioni di Nio. Ma con l'azienda che sta già crescendo rapidamente nel più grande mercato di veicoli elettrici del mondo, acquisire alcune azioni della società nei prossimi anni potrebbe sembrare una decisione molto saggia.

2. Fiocco di neve

Le azioni di Snowflake $SNOW non sono così entusiasmanti come la velocità di crescita. Si tratta di un'azienda di cloud storage e di analisi dei dati che sta crescendo molto rapidamente nonostante il recente calo del prezzo delle azioni.

Ecco alcuni punti salienti dell'ultimo trimestre (riferito il 25 maggio):

- I ricavi delle vendite di prodotti dell'azienda sono aumentati dell'84% rispetto all'anno precedente, raggiungendo 394,4 milioni di dollari.

- Il numero totale di clienti Snowflake ha raggiunto le 6.322 unità, con un aumento del 40% rispetto al trimestre precedente.

- Il tasso di mantenimento dei ricavi netti dell'azienda (una metrica che misura quanto un cliente spende di più con Snowflake rispetto all'anno precedente) ha raggiunto un impressionante 174%.

- Attualmente, Snowflake conta 206 clienti con vendite di prodotti superiori a 1 milione di dollari negli ultimi 12 mesi, con un incremento del 98% rispetto all'anno precedente.

Tirando le somme, si ottiene un'azienda che sta aumentando le vendite molto rapidamente, generando maggiori entrate dai clienti esistenti e incrementando la sua base di clienti ad alto reddito.

3. Airbnb

Nonostante il recente crollo di Airbnb ($ABNB), c'è ancora molto da amare in questo titolo a crescita scontata.

Si considerino alcuni dei solidi risultati del primo trimestre dell'azienda (annunciati il 3 maggio):

- Le entrate totali sono aumentate dell'80% rispetto allo stesso periodo del 2019 (il confronto con il trimestre precedente alla pandemia è la misura più accurata della crescita per i titoli di viaggio), raggiungendo 1,5 miliardi di dollari.

- Il numero di notti ed esperienze prenotate su Airbnb ha superato i livelli pre-pandemia, raggiungendo i 102 milioni nel primo trimestre, segnando la prima volta che l'azienda ha superato i 100 milioni di prenotazioni in un trimestre.

- La perdita netta sta migliorando, con una perdita netta di Airbnb nel primo trimestre di 19 milioni di dollari, superando la perdita di 292 milioni di dollari del primo trimestre del 2019.

Questi sono tutti numeri impressionanti, e il CEO di Airbnb Brian Chesky ritiene che ci siano tempi ancora migliori davanti a sé. Durante la recente conferenza stampa sugli utili dell'azienda, ha dichiarato che quest'anno sarà ancora più grande dell'anno scorso per quanto riguarda i viaggi. Grazie all'attuale crescita di Airbnb e al fatto che la maggior parte delle restrizioni ai viaggi è ormai alle spalle, le azioni sono ben posizionate per continuare a trarre vantaggio da esperienze di viaggio uniche.

Tutti e tre i titoli, a mio avviso, hanno un enorme potenziale di raddoppio, triplicazione o addirittura quadruplicazione nei prossimi anni. Per concludere, vi avverto che questa non è una raccomandazione di investimento e che qualsiasi decisione di investimento è interamente nelle vostre mani. L'analista di questo titolo è Chris Neiger.