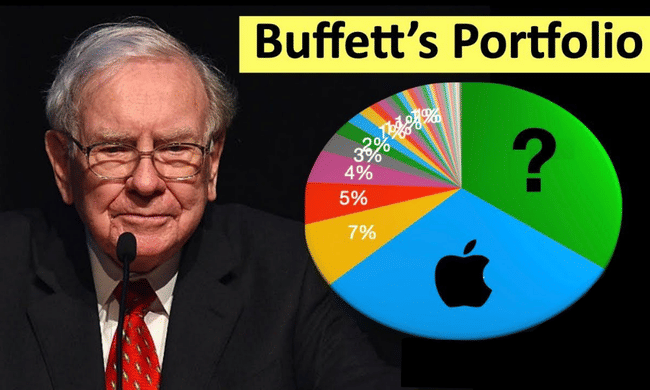

Pochi investitori hanno un curriculum così impressionante come l'amministratore delegato di Berkshire Hathaway Warren Buffett. Da quando ha preso il comando nel 1965, ha creato circa 690 miliardi di dollari di valore per i suoi azionisti e ha ottenuto un rendimento totale delle azioni della sua società (Classe A) (BRK.A) di oltre il 3.600.000%! Sebbene siano numerosi i motivi per cui l'Oracolo di Omaha ha avuto successo per quasi sessant'anni, è la concentrazione del suo portafoglio a spiccare. Quali sono i settori e le azioni alla base del suo portafoglio?

Quanti settori sono ottimali per gli investimenti? Ovviamente, ci accontenteremo di 4.

Sebbene la società di Buffett detenga partecipazioni in più di quattro dozzine di titoli, il 91% del portafoglio di investimenti di Berkshire Hathaway, pari a 347,6 miliardi di dollari, comprese le partecipazioni di New England Asset Management, è legato ai seguenti quattro settori al 1° giugno 2022.

Tecnologia dell'informazione: 42,43% del patrimonio investito.

Dato che Warren Buffett non è mai stato un grande fan dei titoli tecnologici, potrebbe sorprendere sapere che oltre il 42% del patrimonio della Berkshire (147,3 miliardi di dollari) è investito collettivamente in cinque società di informatica. D'altra parte, la stragrande maggioranza di questi investimenti (135,5 miliardi di dollari) appartiene ad Apple $AAPL.

Buffett considera da tempo Apple uno dei pilastri della Berkshire Hathaway. Ha un marchio noto, una base di clienti eccezionalmente fedele e, da oltre un decennio, fa affidamento sulla sua capacità di innovare per ottenere vendite e profitti sempre più elevati.

Tuttavia, il futuro di Apple $AAPL è meno orientato ai prodotti e più basato sugli abbonamenti. Il CEO Tim Cook sta supervisionando questa transizione, che dovrebbe contribuire a ridurre le fluttuazioni dei ricavi associate ai cicli di sostituzione dei prodotti ogni pochi anni. Non guasta il fatto che i servizi in abbonamento siano in grado di ottenere margini operativi significativamente più elevati rispetto a prodotti tradizionali come smartphone e computer portatili.

Oltre ad Apple, l'altro grande protagonista della tecnologia è la società di giochi Activision Blizzard $ATVI. Durante l'assemblea annuale degli azionisti di Berkshire Hathaway, Buffett ha chiarito che la posizione di Activision, che attualmente vale 5,7 miliardi di dollari, rappresenta un'opportunità di arbitraggio, vista l'offerta di Microsoft di acquistare la società per 95 dollari per azione. Non capita spesso che l'Oracolo di Omaha e il suo team di investimento vogliano fare qualche soldo su un affare, ma è proprio questo il significato della posizione di Berkshire in Activision.

Settore finanziario: 25,86% del patrimonio investito.

Al contrario, il settore finanziario è di solito l'ambito preferito da Warren Buffett per investire il denaro della sua azienda. Berkshire Hathaway detiene attualmente 89,8 miliardi di dollari (quasi il 26% del patrimonio investito) suddivisi in 14 diversi titoli finanziari. Si noti che questo numero non include i fondi negoziati in borsa.

La maggior parte degli investimenti di Berkshire in titoli finanziari è legata a Bank of America $BAC e American Express $AXP. Le due società sono rispettivamente al secondo e al quinto posto per valore di mercato, con un investimento complessivo di 63 miliardi di dollari in entrambe.

Ci sono altri motivi per cui Buffett ama i titoli bancari come $BAC. In primo luogo, le banche sono cicliche e quindi beneficeranno della naturale espansione dell'economia statunitense nel lungo periodo. Bank of America è anche la più sensibile ai tassi di interesse tra le grandi banche. Poiché la Federal Reserve combatte aggressivamente l'inflazione e aumenta rapidamente i tassi di interesse, nei prossimi 12 mesi nessuna grande banca registrerà un aumento del reddito netto da interessi superiore a quello di $BAC.

Nel frattempo, American Express è la seconda società più longeva di Berkshire Hathaway (29 anni). $AXP ha il privilegio di fare il double-dipping nei periodi di espansione economica. La società genera commissioni dagli esercenti agendo come processore ed è in grado di ottenere interessi e commissioni dai titolari di carte di credito.

- Sia Bank of America che American Express hanno anche ampi programmi per le plusvalenze. Un modo semplice per una società redditizia e consolidata nel tempo di guadagnare Warren Buffett è pagare dividendi regolari e riacquistare le azioni ordinarie.

Benidi consumo: 11,64% del patrimonio investito

Il terzo settore più rappresentato nel portafoglio di Berkshire Hathaway è quello dei beni di consumo. Sebbene Buffett e il suo team abbiano investito collettivamente poco più di 40 miliardi di dollari in cinque società di beni di consumo, la ponderazione dell'11,6% in questo settore è la più bassa da almeno 21 anni.

- Sospetto che i tassi d'interesse storicamente bassi sui prestiti abbiano incoraggiato Buffett e il suo team ad essere un po' più aggressivi nei loro investimenti e ad evitare i titoli dei beni di consumo generalmente fiacchi degli ultimi anni.

Oltre il 60% dei 40 miliardi di dollari investiti nel settore dei beni di consumo proviene dai 400 milioni di azioni del gigante delle bevande Coca-Cola $KO che la società di Buffett detiene. Coca-Cola è il titolo più longevo di Berkshire (34 anni) ed è improbabile che venga venduto o ridotto a breve.

- Basta guardare i milioni di dollari di dividendi pagati per avere un senso.

Gli indovini di Omaha sono sempre stati attratti dalle aziende con marchi forti, in grado di ottenere buoni risultati praticamente in qualsiasi contesto economico. Coca-Cola ha probabilmente la più forte riconoscibilità del marchio di qualsiasi altro marchio di beni di consumo e opera in tutti i Paesi tranne tre (Cuba, Corea del Nord e Russia - nell'ultimo caso a causa dell'invasione dell'Ucraina).

Coca-Cola vanta anche una striscia di 60 anni di aumento del dividendo annuale di base. Sulla base del prezzo di acquisto di circa 3,25 dollari delle azioni Coca-Cola e del payout annuo di base di 1,76 dollari, la società di Buffett ottiene ogni anno un formidabile rendimento del 54%. Già questo è sufficiente a rendere felici Buffett e il suo team di investimento.

Energia: 10,99% del patrimonio investito

Infine, Warren Buffett ha aumentato la quota della sua società nei titoli energetici da poco più dell'1% alla fine del 2021 a quasi l'11% cinque mesi dopo. Berkshire possiede solo due titoli energetici, ma ha investito complessivamente 38,1 miliardi di dollari nel duo.

La prima è la società integrata di petrolio e gas Chevron $CVX, che rappresenta poco più di 28 miliardi di dollari delle attività investite da Berkshire Hathaway. L'indovino di Omaha ha investito in Chevron durante il primo trimestre, probabilmente a dimostrazione della sua aspettativa che i prezzi del petrolio e del gas rimarranno elevati nel prossimo futuro. L'invasione russa dell'Ucraina, così come la mancanza di investimenti nazionali nel settore del petrolio e del gas durante la pandemia, potrebbero rendere difficile un aumento significativo dell'offerta di entrambe le materie prime in tempi brevi.

Non bisogna nemmeno trascurare l'aspetto "integrato" delle operazioni di Chevron. In caso di calo dei prezzi del petrolio e del gas naturale, l'azienda può fare affidamento sulle sue attività midstream (cioè oleodotti di trasporto e stoccaggio) o downstream (raffinerie e impianti chimici) come copertura.

C'è anche Occidental Petroleum $OXY, che ha una posizione di circa 10,1 miliardi di dollari, basata solo sui 143,2 milioni di azioni detenute da Berkshire Hathaway. Si noti che questo valore non include i 10 miliardi di dollari di azioni privilegiate di Occidental possedute anche dalla società di Buffett, che forniscono un dividendo annuale di 800 milioni di dollari. Come Chevron, Occidental è ben posizionata per sfruttare i massimi pluriennali del petrolio e del gas.

- Secondo lei, qual è il numero ottimale di partecipazioni settoriali nel portafoglio?

- Avete un limite stabilito?

- Nella selezione dei titoli, valutate anche se avete già in portafoglio più società di un determinato settore?