La situazione è quella che è. Incertezza, guerra, crisi, ecc. ecc... ne sentiamo parlare ogni giorno. In questo contesto, tutti gli occhi saranno puntati sulla Fed, che dopo tutto ha il compito di controllare l'inflazione e di usare la sua arma principale - i tassi di interesse - per evitare una recessione. Ma mentre l'orizzonte economico si acciglia, gli opinionisti iniziano a guardare in direzioni diverse. Un fattore chiave in questa situazione saranno le azioni future della Fed. Con l'inflazione dilagante, la benzina a 5 dollari al gallone in tutti gli Stati Uniti e il crollo del mercato azionario, tutti gli occhi sono puntati sulla banca centrale e sul suo presidente, Jerome Powell.

Tenendo conto di tutto ciò, è probabilmente giunto il momento di prendere in considerazione l'acquisto di azioni a dividendo. Si tratta di titoli che proteggono il portafoglio d'investimento fornendo una preziosa fonte di reddito indipendentemente dai movimenti del mercato.

Oggi ne presentiamo altri due, particolarmente interessanti per il loro elevato rendimento da dividendo del 9%.

Crestwood Equity Partners $CEQP

Cominciamo con Crestwood Equity, un'azienda del settore energetico. Questa partnership opera come società in accomandita semplice nel settore energetico e si concentra su tre regioni: il Marcellus Shale, una delle principali formazioni di gas naturale degli Appalachi; i bacini di Williston e Powder River lungo il confine tra Texas e Nuovo Messico; il bacino del Delaware e il Barnett Shale. Crestwood è una società con una rete di attività che opera nella raccolta, nel trasporto e nello stoccaggio di gas naturale, liquidi di gas naturale e petrolio greggio.

Il fatturato totale dell'azienda nel primo trimestre del 22 è stato di 1,58 miliardi di dollari, con un impressionante aumento del 53% rispetto agli 1,03 miliardi di dollari del trimestre precedente. Alla fine, l'azienda ha registrato una perdita netta trimestrale di 4 centesimi per azione, un risultato molto migliore rispetto alla perdita di 86 centesimi per azione del primo trimestre del 21.

La vera attrattiva di questo titolo per gli investitori non sono gli utili, ma il dividendo. Nell'ultimo annuncio, Crestwood ha aumentato il payout del 5%, portandolo a 65,5 centesimi per azione ordinaria. Si tratta del primo aumento dal trimestre di febbraio 2020 e, a un tasso annualizzato di 2,62 dollari, il dividendo rende ora il 9,2%. Si tratta di 4,5 volte il dividendo medio delle società dello S&P 500 e, soprattutto, di un rendimento superiore al tasso d'inflazione annualizzato dell'8,6%.

L'analista Justin Jenkins scrive nella sua copertura del titolo per Raymond James: "CEQP ha migliorato il suo profilo di rischio grazie a una serie di azioni strategiche, tra cui, recentemente, il consolidamento degli asset G&P di Bakken/Permian e la ripresa della crescita della distribuzione. Sebbene il primo trimestre del 22 sia stato una "pausa", la leva operativa sta spingendo le aspettative annuali verso l'alto e le sinergie di fusione e acquisizione e la flessibilità finanziaria potrebbero fornire ulteriori catalizzatori quest'anno. Sebbene l'eccesso di capitale dell'OAS non si sia dissipato, CEQP viene scambiato a un valore inferiore a 8x EV/EBITDA nel 2023E - un punto di ingresso interessante, soprattutto su un orizzonte temporale pluriennale".

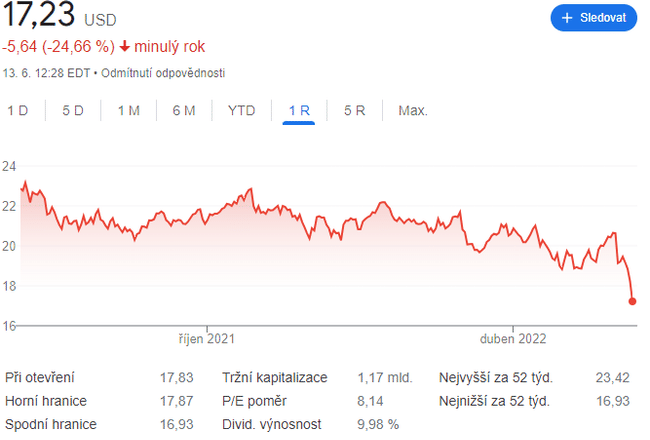

KKR Real Estate Finance Trust $KREF

Il prossimo è Real Estate Finance Trust, un fondo REIT. Queste società sono tra i leader perenni nella distribuzione dei dividendi, in quanto i loro versamenti servono in genere a soddisfare i requisiti normativi relativi alla restituzione degli utili agli azionisti. KKR ha acquisito e finanziato prestiti su un'ampia gamma di immobili, tra cui abitazioni multifamiliari (48% del portafoglio), uffici (27% del portafoglio) e strutture per le scienze della vita (10% del portafoglio totale). Il portafoglio della società comprende attualmente 7,1 miliardi di dollari di prestiti in essere, il 99% dei quali sono prestiti senior.

Il mercato immobiliare selvaggio ha sostenuto KKR negli ultimi mesi e la società ha registrato 47 centesimi di utili distribuibili per azione diluita nel primo trimestre del 2002. Questo risultato si basa su un utile totale distribuibile di 29,8 milioni di dollari. L'utile totale per azione è stato inferiore ai 55 centesimi registrati nel primo trimestre del 2011, ma comunque sufficiente a finanziare il dividendo della società, che è stato dichiarato di 43 centesimi per azione ordinaria.

La società ha mantenuto il dividendo a questo livello dal 2019, un risultato notevole se si considera che molte società hanno tagliato i loro dividendi durante la fase più acuta della crisi COVID. Al livello attuale, il dividendo è di 1,72 dollari per azione ordinaria all'anno e rende un solido 9,4%. Si tratta di un rendimento molto più alto di quello che gli investitori possono trovare nei Treasury o in un'azione "media" che paga dividendi, e ben superiore all'inflazione.

In entrambi i casi si tratta di titoli interessanti. Ma vale sempre la pena ricordare che un dividendo elevato non è necessariamente una cosa positiva. Sono quindi necessarie ulteriori analisi.

Se vi piacciono i miei articoli e post, sentitevi liberi di seguirmi 😇 Grazie! 🔥

Disclaimer:questa non è in alcun modo una raccomandazione di investimento. Si tratta di una sintesi e di un'analisi puramente mia, basata su dati provenienti da Internet e su alcune altre analisi. Investire nei mercati finanziari è rischioso e ognuno dovrebbe investire in base alle proprie decisioni. Sono solo un dilettante che condivide le proprie opinioni.