Robinhood $HOOD - Il broker online che ha contribuito a lanciare la rivoluzione degli investimenti sta affrontando una serie di nuove minacce. I buoni tempi per i clienti hanno significato buoni tempi per Robinhood, ma questo potrebbe essere finito. Cosa succederà dopo il crollo dell'86% di ATH? I problemi sono rappresentati dalla riduzione delle prospettive di guadagno e delle entrate, dal licenziamento di alcuni dipendenti e, ultimo ma non meno importante, dal fiato sul collo della SEC, che potrebbe ulteriormente indebolire l'intero modello di $HOOD.

Qualcuno di voi utilizza i servizi di Robinhood?

L'appariscente società di brokeraggio online ha lanciato una rivoluzione negli investimenti all'inizio della pandemia di Covid-19 che ha reso il trading "freddo" per la prima volta da decenni. Che cosa intendo? L'interfaccia di Robinhood, facile da usare, ha convinto milioni di americani a comprare e vendere azioni, opzioni e criptovalute. L'impetuoso mercato toro ha contribuito a trasformare in vincenti le operazioni di molti investitori inesperti.

- Come scrivo nell'introduzione, i buoni tempi per i clienti hanno significato buoni tempi per Robinhood.

Più clienti facevano trading, più Robinhood guadagnava. Nell'estate scorsa vantava più di 22 milioni di conti clienti finanziati, aveva aperto uffici in tutto il Paese e si stava preparando a un'offerta pubblica iniziale delle sue azioni.

- Purtroppo, se qualcosa sembra troppo bello, c'è sempre una fregatura.

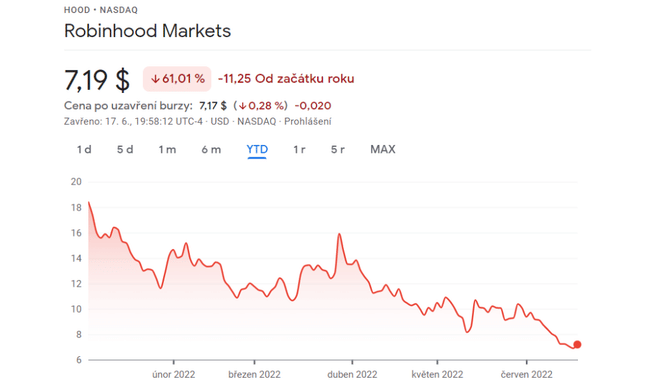

- Il titolo del broker è a -61% da un anno all'altro, quindi cosa c'è dietro?

I problemi principali di $HOOD 👇

Nell'arco di meno di un anno, Robinhood ha visto molti dei suoi successi. Gli utenti attivi mensili sono calati del 25% nel primo trimestre rispetto al picco trimestrale dell'anno scorso, mentre i ricavi sono scesi ancora più rapidamente (47%). Questa settimana le sue azioni sono scese ai minimi storici, scambiando l'81% al di sotto del prezzo dell'IPO di luglio. L'azienda ha spostato la sua attenzione dalla rapida crescita alla riduzione dei costi e all'inizio di quest'anno ha licenziato il 9% della sua forza lavoro.

Robinhood si è anche trovata in rotta di collisione con le autorità di regolamentazione dopo che il presidente della Securities and Exchange Commission, Gary Gensler, la scorsa settimana ha delineato una revisione delle regole commerciali che potrebbe minacciare parte del loro modello di business.

"Si è verificata una tempesta perfetta che ha alimentato l'impennata e l'attenzione intorno a Robinhood", ha dichiarato Paul Rowady, direttore della ricerca di Alphacution Research Conservatory, una società di consulenza e ricerca di mercato. Ora ha detto: "Nell'ultimo anno è successo il contrario".

Pochi a Wall Street si aspettavano che il boom dei broker sarebbe durato per sempre. Ma Robinhood è stata colpita più duramente di altri. Dipendenti attuali ed ex, clienti e analisti hanno detto che le forze che hanno costruito Robinhood - in particolare il boom del mercato toro e la gioia degli investitori per il trading speculativo - sono quelle che ora minacciano il suo core business con il crollo delle azioni e delle criptovalute.

Steve Quirk, responsabile del brokeraggio di Robinhood, ha dichiarato in un'intervista che la crescita esplosiva della società nel 2020 e nel 2021 ha consumato molte risorse che altrimenti sarebbero state investite in progetti a più lungo termine. Quest'anno la società ha esteso gli orari di negoziazione pre e post-lancio e ha lanciato nuovi prodotti, tra cui una nuova carta di debito, mentre i dirigenti hanno affermato che Robinhood sta lavorando per aggiungere nuovi conti pensionistici. Secondo Quirk, questo tipo di funzionalità consentirà a Robinhood di crescere con i clienti esistenti e di generare entrate.

Cosa ha attirato gli investitori su $HOOD?

Milioni di americani si sono affollati su Robinhood per cercare di capitalizzare la volatilità dei mercati all'inizio della pandemia di Covid-19. Si sono divertiti a negoziare titoli grandi e piccoli, sui fondamentali e per puro divertimento. In seguito, gli utenti hanno dato la caccia a titoli di meme come Game Stop e AMC Entertainment Holdings.

- L'abbraccio del dogecoin, una criptovaluta che gli utenti di Robinhood hanno iniziato a prendere come uno scherzo, è stato così appassionato da mandare in crisi l'app di brokeraggio lo scorso anno.

Robinhood realizza la maggior parte delle sue entrate inviando gli ordini di azioni, opzioni e criptovalute dei suoi clienti a società di trading ad alta velocità che pagano per il diritto di eseguirli. Questa pratica, nota come flusso di ordini a pagamento, consente ai broker di permettere ai propri clienti di acquistare e vendere azioni senza pagare commissioni, una caratteristica che Robinhood ha promosso prima di essere imitata da altri.

- Robinhood ha fatto affidamento su queste entrate più di altri broker.

Le attuali difficoltà normative della società sono iniziate con la stessa follia di GameStop, che ha attirato milioni di trader su Robinhood. In seguito a un'impennata del trading di meme stock, la SEC ha avviato una revisione di un anno di queste operazioni di mercato azionario, con particolare attenzione all'elaborazione delle transazioni da parte dei singoli investitori.

L'invio degli ordini dei clienti alle società di trading ad alta velocità - il modo in cui Robinhood guadagna la maggior parte dei suoi soldi - è controverso. I suoi critici, tra cui Gensler, sostengono che la pratica è irta di conflitti di interesse e ha favorito il dominio di poche grandi società che gestiscono la maggior parte degli ordini dei piccoli investitori. Robinhood afferma che l'instradamento degli ordini ai trader ad alta frequenza è vantaggioso per gli investitori, in quanto offre loro prezzi migliori di quelli che otterrebbero se i loro ordini fossero inviati alle borse.

La scorsa settimana, il presidente della SEC ha delineato una serie di proposte che rappresentano un'importante scossa al sistema attuale. Una delle idee chiave di Gensler è quella di inviare gli ordini di acquisto e di vendita di titoli da parte degli investitori alle aste, dove le aziende competono per eseguirli. Altri elementi del pacchetto includono la riduzione degli incrementi minimi di prezzo per i titoli in borsa e l'attenuazione dei conflitti di interesse causati dal pagamento del flusso di ordini.

Nei primi tre mesi dell'anno, il 12% delle entrate di Robinhood proveniva dalla vendita di ordini di azioni, un'area coperta dalle proposte di Gensler. La SEC non ha indicato che intende rivedere il pagamento per il flusso di ordini nelle opzioni, una fonte di denaro molto più grande per Robinhood.

Robinhood potrebbe trovare il modo di fare soldi anche se la SEC limita i pagamenti per il flusso di ordini. Jason Warnick, direttore finanziario della società, ha suggerito che tale divieto potrebbe costringere Robinhood a "internalizzare" le transazioni, ovvero a far incontrare acquirenti e venditori in prima persona, anziché inviare gli ordini ai trader ad alta velocità per l'esecuzione.

Molti analisti e dirigenti di società di brokeraggio e trading si aspettano che le proposte di Gensler vengano contestate in tribunale. Sostengono che il mercato azionario funziona bene per i piccoli investitori e che una revisione non è necessaria. La SEC ha rifiutato di commentare.

Qual è la sua opinione in merito? Qualcuno di voi ha utilizzato i servizi di Robinhood?

Con gli attuali avvenimenti sui mercati, non ho paura di parlare di ulteriori cali delle azioni $HOOD, si parla addirittura di un calo a 5 dollari per azione. È realistico secondo lei? Può $HOOD recuperare?

Si noti che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.