Siamo circa a metà anno e la volatilità dei mercati azionari non accenna a diminuire. Alcuni dei migliori analisti di Wall Street consigliano 5 titoli da acquistare che saranno le scelte migliori per difendersi da un mercato volatile. La scorsa settimana la Fed ha aumentato i tassi di interesse dello 0,75%. Perché ne parlo? L'aspettativa è che, con un cattivo rapporto sull'inflazione, la Fed stringa di nuovo e forse anche in modo molto più drastico, il che potrebbe causare nuovamente volatilità sui mercati.

Quali sono i titoli evidenziati dagli analisti?

Gli investitori, già ripresisi dal brusco calo delle azioni, sono stati nuovamente colpiti la scorsa settimana dall'aumento di tre quarti di punto percentuale dei tassi di interesse da parte della Federal Reserve. La banca centrale è stata chiara nell'affermare che stava prendendo provvedimenti per frenare l'inflazione, ma le sue azioni hanno ulteriormente alimentato i timori di una prossima recessione.

Gli investitori devono concentrarsi sui loro obiettivi a lungo termine. I migliori analisti e professionisti di Wall Street presentano 5 titoli, guidati da Apple e Bank of America, che offriranno valore a lungo termine proteggendosi dalla volatilità del mercato.

Allo stesso tempo, gran parte di questi titoli sono in forte ribasso rispetto al loro ATH. Possiede qualcuno di questi titoli?

Apple $AAPL

-27,72% YTD.

Con una capitalizzazione di mercato di oltre 2.000 miliardi di dollari, $AAPL è una delle più grandi aziende del mondo. Ha tutte le risorse per superare i momenti difficili e crescere con i tempi.

Ma le dimensioni di Apple non l'hanno resa immune dagli attuali problemi che gravano sull'economia. La stessa azienda produttrice di iPhone prevede un peggioramento dei ricavi nel prossimo trimestre, fino a 8 miliardi di dollari, a causa delle continue limitazioni nella fornitura di componenti, aggravate dalla serrata guidata da Covid in Cina. Inoltre, $AAPL prevede un vento contrario ai ricavi a causa dell'interruzione delle spedizioni in Russia.

Ulteriori informazioni sulle potenziali perdite di Apple sono disponibili qui.

I venti contrari macroeconomici rendono nebulose le prospettive a breve termine di Apple, ma nonostante ciò gli analisti guardano avanti e sono fiduciosi in Apple.

Sidney Ho, analista di Deutsche Bank, ha recentemente ribadito il rating Buy sul titolo, pur abbassando il target di prezzo a 175 dollari da 200 dollari. Sidney Ho prevede una crescita a una sola cifra su base annua, visti gli ostacoli alla crescita.

Non c'è dubbio che il titolo perderà quasi il 28% nel 2022. Sidney Ho ritiene che questa performance sia pari o addirittura leggermente superiore a quella dei suoi peers a grande capitalizzazione. Ha inoltre affermato che i venti contrari macroeconomici non consentiranno alla valutazione delle azioni di $AAPL di raggiungere i massimi quinquennali di oltre 30 volte l'utile per azione nei prossimi 12 mesi, fornendo un ulteriore motivo per considerare l'aggiunta di azioni ora.

Sidney Ho è uno dei migliori analisti, il che aggiunge ulteriore significato alle sue parole (nello specifico, è tra i primi 130 analisti su un totale di 8.000). Inoltre, ha avuto successo nel 72% delle sue valutazioni azionarie e ha ottenuto un rendimento medio del 22,3% su ciascuna di esse.

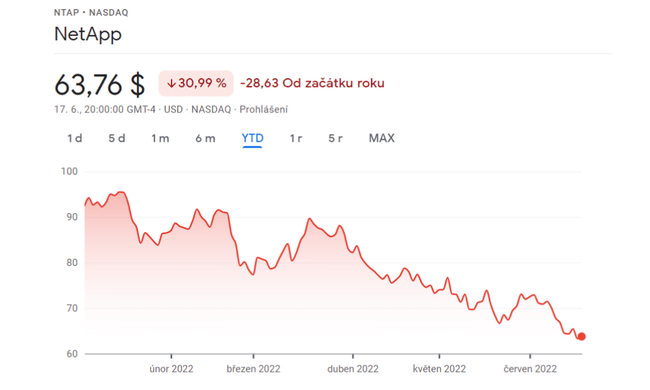

NetApp $NTAP

$NTAP è in rialzo di meno del -31% su base annua.

Sidney Ho è anche rialzista su NetApp $NTAP, che fornisce soluzioni di storage aziendale e di gestione dei dati. Il titolo non è stato estraneo alle attuali battute d'arresto del mercato dei concorrenti che stanno pesando sulle industrie, causando un calo delle sue azioni di oltre il 30% da un anno all'altro.

L'aumento dei costi dei componenti e della logistica, dovuto alle limitazioni della catena di approvvigionamento, ha compresso i margini dell'azienda. È probabile che questi problemi siano una battuta d'arresto a breve termine.

Nonostante i fattori avversi, $NTAP ha dimostrato una straordinaria capacità di esecuzione e la società è riuscita a mantenere un bilancio solido e una posizione di cassa netta. La solidità del bilancio ha aiutato il gigante tecnologico ad essere in linea con il pagamento dei dividendi. Il dividend yield attuale è del 3,14%.

Sidney Ho sottolinea che il titolo dell'azienda ha sottoperformato in modo significativo i suoi omologhi dell'hardware IT nel 2022. Tuttavia, ciò ha aperto una grande opportunità di acquisto per ottenere rendimenti composti nel lungo periodo.

L'analista è rimasto un po' deluso quando NetApp non è riuscita a raggiungere il proprio obiettivo di ricavi ricorrenti annuali dal cloud pubblico a causa dell'aumento del numero di clienti e del turnover dei fornitori nell'unità cloud. Tuttavia, l'analista non è troppo preoccupato perché NetApp ha i piani e la liquidità per affrontare questi problemi.

Inoltre, si evidenzia che i riacquisti di azioni della società continueranno a sostenere la crescita.

L'analista ha abbassato l'obiettivo di prezzo da 90 a 84 dollari, ma ha aggiornato il titolo NTAP a Buy (acquistare) da Hold (mantenere), tenendo conto del rialzo a lungo termine. Questo fa capire che vede un significativo potenziale di crescita per l'azienda.

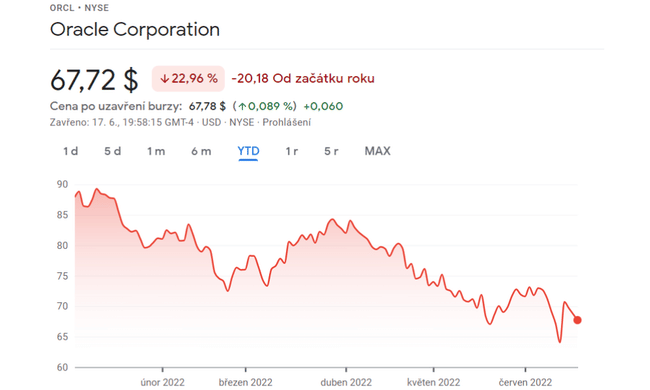

Oracle $ORCL

$ORCL è in rialzo del -22,96% su base annua.

Oracle, la potenza del software per il cloud, è una delle poche aziende tecnologiche che riesce a navigare con tatto tra i venti contrari del mercato.

I suoi risultati trimestrali positivi sono stati una boccata d'aria fresca in un contesto di mercato disastroso. Inoltre, le stime per il trimestre in corso, che includono le attività acquisite di Cerner, sono incoraggianti. Nel dicembre 2021, $ORCL ha annunciato l'acquisizione di Cerner, che fornisce soluzioni informatiche al settore sanitario.

Gli analisti evidenziano e sottolineano la fiducia di Oracle nello slancio del cloud, che dovrebbe continuare nell'anno fiscale 2023.

Nonostante le flessioni a breve termine, gli analisti sono convinti che $ORCL sia un buon acquisto a lungo termine nel settore del cloud. Ciò si basa sulla convinzione che la creazione di una solida base per sostenere una forte crescita del cloud nei prossimi anni abbia il potenziale di fornire al mercato una maggiore fiducia nel modello aziendale a lungo termine della società.

L'obiettivo di prezzo degli analisti è di 113 dollari per azione da una previsione iniziale di 126 dollari. Il declassamento è il risultato dei venti contrari a breve termine nel settore tecnologico.

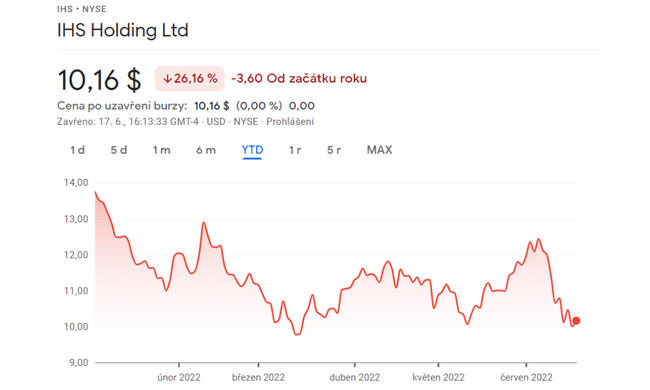

IHS Holding $IHS

$IHS è in rialzo del -26,16% su base annua.

Forse non è un'azienda che conoscete bene, ma per darvi un'idea, IHS Towers è uno dei maggiori fornitori di infrastrutture di telecomunicazione in Africa, America Latina e Medio Oriente per numero di torri e la quarta azienda multinazionale indipendente di torri al mondo.

Il mese scorso l'azienda ha pubblicato numeri trimestrali positivi che hanno spinto gli analisti ad approfondire i dati finanziari e gli sviluppi della società. L'azienda ha un basso profilo di fluttuazione dei clienti, contratti a lungo termine e flussi di cassa interessanti che la rendono interessante.

$IHS ha un'esposizione significativa ai mercati africani, un fattore di crescita fondamentale in quanto il continente ha uno dei più alti tassi di crescita degli abbonati. Le società di infrastrutture hanno un forte potenziale di crescita nei mercati africani, in quanto le reti 2G e 3G sono ancora diffuse nella regione, ma verranno aggiornate in futuro.

Inoltre, $IHS è ben consapevole delle sfide, data la sua solida esperienza di 22 anni di attività in Nigeria. In particolare, i mercati nigeriani presentano diversi problemi operativi, finanziari e di conformità che rendono difficile l'attività delle società internazionali.

Nonostante l'elevato potenziale delle operazioni in Africa, gli analisti ritengono che la società sia un buon acquisto con un potenziale di rialzo a 21-25 dollari per azione.

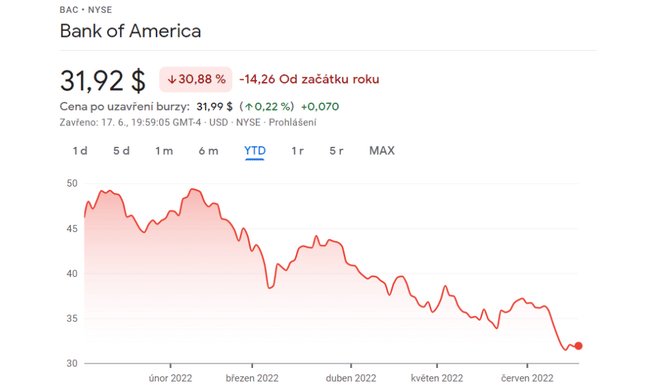

Banca d'America $BAC

Le azioni di Bank of America $BAC sono scese di quasi il 31% quest'anno.

Tuttavia, il colosso bancario sta beneficiando del contesto di alti tassi d'interesse. L'amministratore delegato della banca, Brian Moynihan, ha dichiarato in precedenza che l'aumento dei tassi d'interesse e la crescita dei prestiti dovrebbero migliorare significativamente il reddito netto da interessi nel breve termine.

In una recente ricerca, gli analisti sembrano essere d'accordo. "A seguito del previsto rialzo dei tassi d'interesse a breve termine, abbiamo alzato le nostre stime sul margine d'interesse, che è stato più che compensato da un reddito da investment banking inferiore alle attese nel 2022, ma che sarà solo parzialmente compensato nel 2023."

Storicamente, la politica monetaria e fiscale ha portato a un aumento dei depositi core di $BAC. Dicono che i depositi sono stati più intensi del previsto, dando più tempo per mantenere i depositi investiti. Pertanto, gli analisti si aspettano che la redditività della banca rimanga inizialmente elevata anche in un ciclo di politica monetaria restrittiva.

La previsione per $BAC è di una crescita a 45 dollari per azione, in calo rispetto ai 51 dollari iniziali, ma che ci dà ancora spazio per l'acquisto.

Conclusione

In conclusione, si tratta di cinque società di qualità che apporteranno al vostro portafoglio un dividendo, un valore e un potenziale di crescita a lungo termine. Concordo con le scelte degli analisti e al massimo aggiungerei un titolo energetico per completare l'elenco. La volatilità del mercato ci sta portando una serie di aziende di qualità a prezzi bassi: ne state approfittando? O vi aspettate cali ancora maggiori? Personalmente non seguo particolarmente i consigli degli analisti, ma questa selezione di aziende mi sta molto a cuore e mi sembra sensata nel lungo periodo.

Si noti che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.