Stanley Black & Decker $SWK offre condizioni molto interessanti per la rivalutazione. Questo re dei dividendi offre uno dei dividendi più sicuri, con 146 anni consecutivi. La società è attualmente in territorio negativo, avendo perso oltre il 40% dall'inizio dell'anno. Dal mio punto di vista, siamo di fronte a un prezzo molto favorevole, e in più la società si trova in una posizione tale da poter facilmente cancellare questa perdita e addirittura ottenere un enorme 125% per gli azionisti.

Quest'anno è stato un esempio estremo del fatto che le azioni non salgono sempre.

Si tratta del secondo peggior inizio d'anno nella storia del mercato statunitense: l'S&P 500 è sceso del 21%, il Nasdaq del 29%. Secondo Lipper Financial, l'11% dei titoli statunitensi è sceso di oltre l'80%.

Che cosa significa?

Una perdita di 10.000 miliardi di dollari di capitalizzazione di mercato negli Stati Uniti contro gli 8.500 miliardi di dollari dell'intera Grande Recessione, il secondo peggior crollo di mercato della storia.

Ma in questi momenti di terrore del mercato si presentano le maggiori opportunità per gli investitori.

Non per niente si dice: "La ricchezza si fa nei mercati orso".

In questo momento, molti investitori temono una recessione nel 2022 o 2023. JPMorgan riporta addirittura che, sulla base dei rendimenti azionari, il mercato valuta all'85% la probabilità di una recessione il prossimo anno.

- Le banche contano più o meno su una recessione, ma non prevedono che abbia un impatto così duro come, ad esempio, la Grande Recessione.

Oggi voglio sottolineare perché Stanley Black & Decker $SWK è troppo a buon mercato per essere ignorata e perché è potenzialmente pronta per una forte crescita.

Perché?

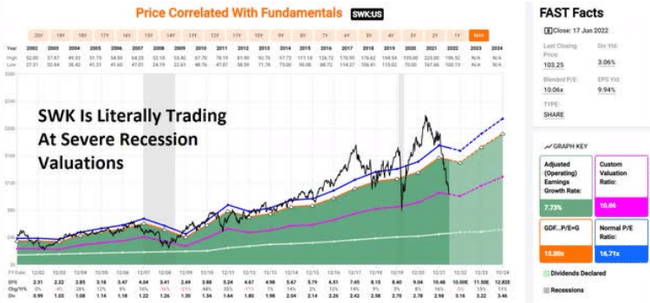

Infatti, nonostante nessun economista di prim'ordine preveda una recessione così grave e severa per l'anno prossimo o per il 2024, $SWK sta già scambiando a valutazioni che vediamo solo in caso di gravi recessioni del mercato orso.

Ecco il più grande segreto di Wall Street. Le azioni non raggiungeranno mai il fondo perché le cattive notizie smettono di arrivare. I prezzi scendono solo quando le cattive notizie sono completamente prezzate e, storicamente, per $SWK quel momento è adesso.

È scesa del 50% dai suoi massimi, con una perdita del 40% recuperata dalla società nel 2022. Letteralmente, $SWK è l'aristocratico dividendo più sottovalutato di Wall Street.

Perché vedo un alto potenziale in $SWK?

Permettetemi quindi di mostrarvi perché $SWK è uno dei migliori titoli su cui gli investitori che desiderano una crescita del reddito a lungo termine possono iniziare a fare affidamento oggi.

Infatti, se gli analisti hanno ragione, $SWK potrebbe registrare una crescita del 55% in un anno ed entro il 2024 la crescita totale potrebbe raggiungere il 125%.

In altre parole, ci sono ragioni per cui $SWK è uno dei modi meno rischiosi per ottenere un rendimento e un dividendo stabile.

Il pacchetto completo di Stanley Black & Decker

$SWK ha un punteggio di sicurezza dei dividendi dell'89% con una striscia di crescita dei dividendi di 54 anni. Si tratta di un rendimento da dividendo molto sicuro, di poco superiore al 3%.

Sapete qual è il rischio che il dividendo di $SWK diminuisca durante una recessione? Solo un rischio dello 0,5%, che dal mio punto di vista è molto basso. Se la recessione dovesse essere più forte del previsto, la società presenta un rischio di taglio del dividendo dell'1,6%.

Gli analisti ritengono che la società sia significativamente sottovalutata e vedono un fair value di 180 dollari per azione. Per i prossimi 12 mesi, vedono un potenziale di rialzo del 55%.

- Con il management di $SWK che cerca un 10-12% annuo.

CEO di $SWK:

"Nel corso del trimestre abbiamo anche avviato 2,3 miliardi di dollari di riacquisti di azioni attraverso riacquisti accelerati di azioni e riacquisti sul mercato aperto. Queste azioni rappresentano un progresso significativo verso il nostro obiettivo di restituire 4 miliardi di dollari di capitale agli azionisti attraverso i buyback, che prevediamo di completare nell'esercizio 23.

Tenendo conto dei circa 0,5 miliardi di dollari di dividendi che prevediamo di pagare nel 2022, a fine anno restituiremo agli azionisti 2,8 miliardi di dollari, un record per Stanley Black & Decker."

Dopo aver recentemente venduto la sua divisione di sicurezza per 3,2 miliardi di dollari, $SWK sta riacquistando azioni alla sua migliore valutazione dopo la pandemia.

Il management è inoltre fiducioso di poter risolvere i problemi della catena di approvvigionamento entro la fine del secondo trimestre, il che dovrebbe incrementare la redditività.

Nel lungo periodo, il management e gli analisti prevedono che $SWKsovraperformerà in modo significativo quasi tutte le strategie di investimento orientate alla crescita dei dividendi, nonché gli aristocratici dei dividendi e l'indice S&P 500.

Perché mi fido di Stanley Black & Decker e perché potete farlo anche voi?

L'azienda esiste da molto tempo e ha dimostrato di essere stabile, innovativa e soprattutto adattabile alle nuove tendenze nel corso della sua esistenza, riuscendo anche a trarre vantaggio da megatrend secolari come il boom immobiliare (che secondo Morgan Stanley dovrebbe durare fino a 20 anni).

- $SWK è stata fondata nel 1843 👇

E non ha mai saltato un dividendo in 146 anni (dal 1876):

Che cosa è sopravvissuto all'azienda:

23 recessioni, tassi di interesse compresi tra lo 0% e il 20%, rendimenti dei titoli di Stato compresi tra lo 0,3% e il 16%, inflazione compresa tra -2,5% e 20%.

Non è sufficiente? Bene:

$SWK ha aumentato il suo dividendo per 54 anni consecutivi (dal 1968), tra cui:

8 recessioni, una pandemia e la Grande Recessione.

Ilmanagement restituisce il 50% del flusso di cassa libero agli azionisti attraverso buyback e dividendi e utilizza l'altra metà per le fusioni e acquisizioni.

Gli strumenti elettrificati per l'outdoor rappresentano una potenziale opportunità di crescita globale di 25 miliardi di dollari.

Nell'ambito del suo piano di crescita,$SWK punta ad alcuni dei più grandi megatrend della storia.

- L'elettrificazione dell'automobile

- Infrastrutture

- boom immobiliare secolare

Gli analisti stimano il rischio fondamentale di $SWK al 2,72%. In altre parole, c'è una probabilità su 37 di perdere tutti i propri soldi acquistando $SWK oggi.

C'è sempre una fregatura: l'aumento del debito

Non è mai positivo quando il debito di un'azienda aumenta, ma in questo caso...$SWK ha contratto un debito significativo durante la pandemia per massimizzare la sua posizione di cassa, come hanno fatto molte aziende.

Tuttavia, i livelli di indebitamento sono sempre rimasti sicuri e si prevede che diminuiranno nel tempo. Le agenzie di rating non sono molto preoccupate per il debito di $SWK, né per gli ampi piani di riacquisto di azioni, né per una potenziale recessione.

- L'azienda non ha nemmeno un debito in scadenza fino al 2025.

Si prevede che la forte redditività di $SWK rimanga stabile nel tempo, con margini di free cash flow a una cifra elevata e un rendimento del capitale proprio pari a due volte quello dei colleghi del settore e dell'indice S&P 500.

Si prevede che $SWK crescerà costantemente nel tempo e convertirà il 91% dell'utile netto in flusso di cassa libero.

Cosa ne pensate di $SWK? La ritenete interessante alle valutazioni attuali?

Si noti che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.