Che ci troviamo in tempi piuttosto turbolenti ci è già chiaro. È evidente che ci troviamo in uno dei peggiori inizi d'anno di sempre. Quello che non sappiamo è cosa ci riservi il futuro. E nessuno lo sa. Ma abbiamo un'arma potente che può almeno darci un'idea del futuro. Storia. Non è mai una garanzia, ma può suggerire molto. Cosa dice di situazioni simili a quella attuale?

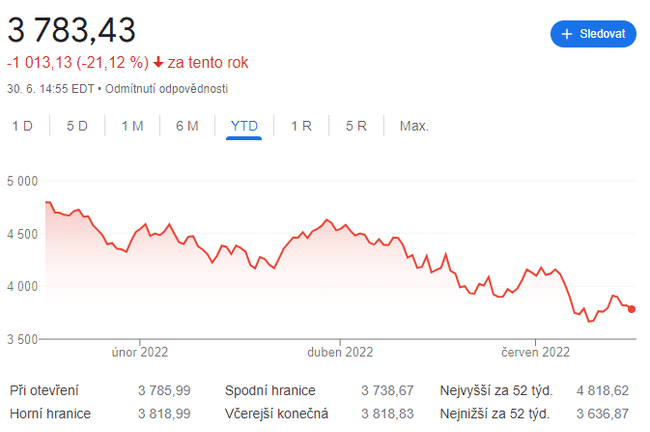

L'indice S&P 500 si appresta a vivere il peggior semestre di un anno solare degli ultimi 52 anni, mentre gli investitori si avviano verso la seconda metà dell'anno temendo che l'aggressiva stretta monetaria da parte della Federal Reserve e delle altre principali banche centrali possa far precipitare l'economia in recessione.

Secondo i dati di Dow Jones Market Data, l'indice S&P 500 è sceso del 19,9% alla chiusura di mercoledì, segnando il peggior primo semestre dell'anno dal 1970. Il benchmark a larga capitalizzazione è sceso del 20,4% rispetto al record del 3 gennaio. All'inizio del mese, l'indice ha chiuso per la prima volta oltre il 20% al di sotto di quel record di inizio gennaio, confermando che il mercato toro pandemico - come ampiamente definito - è terminato il 3 gennaio. Quel giorno, il toro è stato sostituito da un orso.

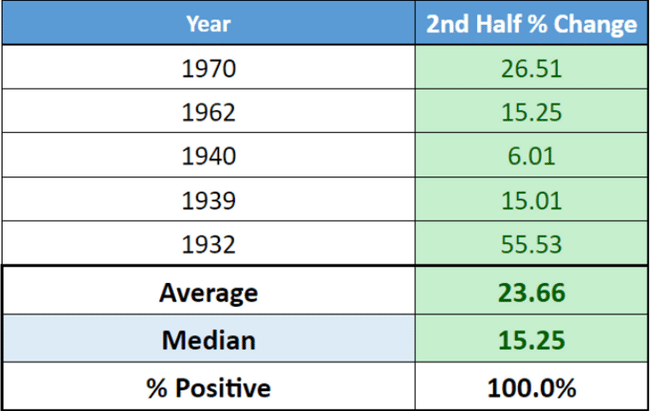

I dati mostrano che l'indice S&P 500 è rimbalzato dopo precedenti cali del 15% o più nella prima metà dell'anno. Tuttavia, la dimensione del campione è ridotta, con solo cinque casi che risalgono al 1932.

In ognuno di questi casi, l'indice S&P 500 è salito, con un aumento medio del 23,66% e un aumento mediano del 15,25%. Finora, in cinque di questi casi, c'è stata una brusca inversione di tendenza.

Tuttavia, gli investitori potrebbero anche prestare attenzione alle metriche relative ai mercati ribassisti, soprattutto nel contesto delle speculazioni sulla possibilità che l'aggressivo programma di inasprimento della Federal Reserve faccia precipitare l'economia in recessione.

In effetti, un'analisi della banca d'investimento Wells Fargo ha rilevato che le recessioni accompagnate da una flessione durano in media 20 mesi e producono un rendimento negativo del 37,8%. I mercati orso al di fuori delle recessioni sono durati in media 6 mesi - quasi quanto l'episodio attuale - e hanno prodotto un rendimento medio del -28,9%. In totale, il mercato orso medio è durato in media 16 mesi e ha prodotto un rendimento del -35,1%.

Il Nasdaq Composite, che è un settore tecnologico, è sceso del 28,6% su base annua fino alla chiusura di martedì. Questo non è di buon auspicio dal punto di vista storico. Ma la dimensione del campione in questo caso è ancora più piccola di quella dell'SPX.

Ci sono stati solo due casi registrati - nel 2002 e nel 1973 - e in entrambi i casi il Nasdaq ha continuato a scendere per il resto dell'anno, in entrambi i casi con un calo di circa l'8,7% nella seconda metà dell'anno.

Quindi la storia attualmente parla in modo un po' contrastante. Ma se dovesse arrivare una recessione, le prospettive si deteriorerebbero drasticamente.

Disclaimer: questa non è assolutamente una raccomandazione di investimento. Si tratta di una sintesi e di un'analisi puramente mie, basate su dati provenienti da internet e da diverse altre analisi. Investire nei mercati finanziari è rischioso e ognuno dovrebbe investire in base alle proprie decisioni. Sono solo un dilettante che condivide le proprie opinioni.