Warren Buffett è una fonte di ispirazione per molti investitori che spesso seguono i suoi passi dettagliati, le sue intuizioni o le sue analisi. Oggi vorrei concentrarmi su due titoli che Buffett ha acquistato ( $OXY e $CVX). Analizzeremo anche il motivo per cui Buffett preferisce Occidental Petroleum a Chevron Corporation. Qual è l'investimento migliore?

I titoli delle società energetiche stanno finalmente tornando sulla terra. Dopo un ottimo inizio d'anno, i prezzi delle azioni delle società petrolifere e del gas sono scesi a causa del calo dei prezzi delle materie prime (soprattutto del gas naturale statunitense) nelle ultime settimane. Tuttavia, il settore energetico è quello che finora ha registrato le migliori performance dell'anno, mentre i principali indici di mercato sono ancora in territorio di correzione o di mercato orso.

Warren Buffett è ancora favorevole all'energia e continua ad aumentare la sua esposizione al settore. Diamo quindi un'occhiata a due delle partecipazioni energetiche del leggendario investitore... Occidental Petroleum e Chevron: qual è l'investimento migliore?

Occidental Petroleum $OXY

Berkshire è il maggiore azionista di $OXY. Possiede 175,4 milioni di azioni per un valore di 10,8 miliardi di dollari.

Occidental si è assolutamente tolta dai guai nel 2022. Al picco del 26 maggio, il titolo era quotato a 70,86 dollari, con un rendimento annuo del128% in meno di sei mesi. Da allora, il titolo è sceso di circa il 19%. Tuttavia, non c'è dubbio che Buffett consideri questo calo come un'opportunità di acquisto. La scorsa settimana la sua Berkshire Hathaway ha acquistato altri 12 milioni di azioni di Occidental, portando la posizione totale di Berkshire nella società a 175,4 milioni di azioni - il 18,7% di tutte le azioni (mentre si specula sul fatto che Buffett finirà per acquistare l'intera società).

Non c'è da stupirsi che Buffett sia ansioso di investire altri soldi in azioni Occidental. Con un prezzo del petrolio superiore a 100 dollari al barile, l'azienda continua a generare un abbondante flusso di cassa libero. Nell'ultimo trimestre, il flusso di cassa libero per azione è salito a 10,26 dollari. Di fatto, Occidental ha pompato così tanta liquidità che la sua valutazione (basata sul flusso di cassa libero) rimane bassa nonostante la recente ascesa. L'attuale rapporto prezzo/flussi liberi si attesta a 6, ben al di sotto della media quinquennale di 25,3.

Sembra difficile da credere, ma Occidental può ancora sembrare a buon mercato. Non c'è da stupirsi che Berkshire stia ancora investendo in questo settore.

Inoltre, la società ha presentato due iniziative chiave che faranno piacere a Buffett (e agli altri azionisti):

- Un programma di riacquisto di azioni per 3 miliardi di dollari.

- Piani di riduzione del debito netto al di sotto dei 20 miliardi di dollari.

Occidental ha già riacquistato 9 milioni di azioni nel primo trimestre del 2022. Nel frattempo, sul fronte del debito, l'agenzia di rating Fitch ha rivisto l'outlook in positivo, notando che Occidental "ha ridotto il suo debito di circa 8,1 miliardi di dollari dall'inizio dell'anno". Di conseguenza, $OXY ha ridotto il suo debito netto a circa 24 miliardi di dollari, con una diminuzione di oltre il 44% rispetto al picco di tre anni fa.

Chevron Corporation $CVX

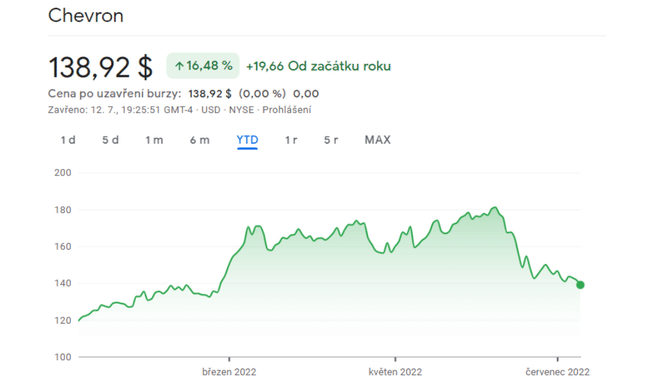

Chevron non avrà ottenuto lo stesso successo di Occidental, ma ha comunque avuto un buon anno. Le azioni sono in rialzo del 16,48% su base annua, ma il titolo è sceso di oltre il 22% rispetto al suo picco, mentre quello di Occidental è sceso del 19%. In quanto superpotenza del petrolio e del gas, Chevron è più esposta alle strutture a valle, come la raffinazione e la vendita al dettaglio, attività che sono diventate oggetto di critiche da parte dell'amministrazione Biden.

Dopo che il mese scorso il Presidente Biden ha criticato l'industria petrolifera e del gas degli Stati Uniti per l'elevato prezzo della benzina, l'amministratore delegato di Chevron, Mike Wirth, ha inviato una lettera al Presidente per confutare le affermazioni secondo cui i produttori di petrolio e i raffinatori sarebbero responsabili dell'elevato prezzo della benzina. Nella lettera, Wirth proponeva suggerimenti che avrebbero contribuito ad aumentare l'offerta e a ridurre i prezzi. Il botta e risposta verbale tra Wirth e Biden si è poi raffreddato, ma i rapporti freddi tra Washington e l'industria del petrolio e del gas potrebbero far riflettere alcuni investitori. Dopo tutto, alcuni legislatori hanno chiesto una tassa sui profitti inattesi per i produttori di petrolio e gas. Una tassa del genere, per sua natura, cancellerebbe gran parte dei profitti e del flusso di cassa libero di cui le compagnie petrolifere hanno goduto nel 2022. Anche se la maggior parte della produzione e delle vendite di Chevron si trova al di fuori degli Stati Uniti, un'imposta sui profitti imprevisti potrebbe essere applicata anche ai profitti d'oltreoceano.

- Vale la pena notare, tuttavia, che al momento sembra improbabile che una tassa del genere possa passare al Congresso.

Dati sul flusso di cassa libero $CVX per azione:

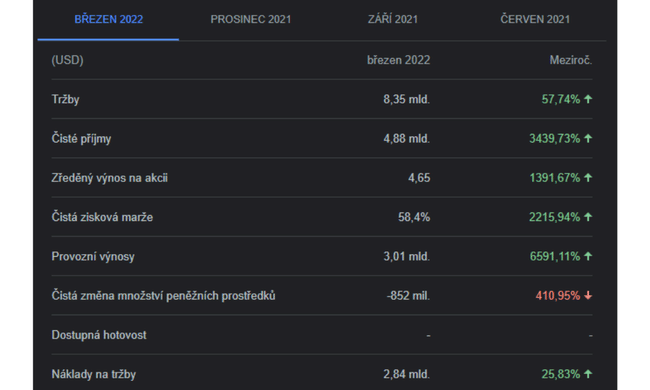

Le prospettive finanziarie di Chevron restano per ora rosee. Negli ultimi 12 mesi ha generato un fatturato di 176 miliardi di dollari, il più alto dal 2015. Il flusso di cassa libero è salito a 12,86 dollari per azione. La società ha inoltre aumentato il dividendo trimestrale a 1,42 dollari e ha annunciato il raddoppio del programma di riacquisto di azioni, dichiarando che nel corso del prossimo anno riacquisterà azioni per un valore massimo di 10 miliardi di dollari.

Qual è l'investimento migliore? $CVX x $OXY

Chevron offre molto, tra cui un dividend yield del 4,09% (rispetto al solo 0,88% di Occidental) - ma Buffett gode di un dividendo molto più sostanzioso, in quanto possiede azioni privilegiate e x warrant aggiuntivi che gli consentono di continuare ad acquistare azioni $OXY a un prezzo ragionevole. Tuttavia, non c'è dubbio che Buffett stesso consideri Occidental un affare, almeno per il momento. Si tratta più che altro di un'operazione pura sulla produzione di petrolio e gas in un momento in cui le forniture energetiche sono ancora limitate e i prezzi elevati. Inoltre, $OXY non dipende solo dal petrolio e dal gas, ma sta diventando uno dei principali operatori nel settore della cattura del carbonio e dei processi e prodotti chimici. L'attenzione di Occidental per il riacquisto di azioni e il rimborso del debito sembra essere focalizzata sulla creazione di valore per gli azionisti.

Naturalmente, potete controbattere dicendo che anche $CVX sta pianificando dei buyback. Tuttavia, le azioni di $CVX potrebbero non sembrare un affare, dato che ultimamente le società che si occupano principalmente di petrolio e gas stanno perdendo denaro. $CVX ha una capitalizzazione di mercato di quasi 6 volte e un P/E di 13, mentre $OXY, con una capitalizzazione di mercato di circa 54 miliardi di dollari, ha un P/E di 8,7.

Un piccolo confronto dei risultati:

- Questo è solo il mio confronto! Non quello di Buffet. Lo stesso Warren Buffett non ha ancora commentato il motivo per cui acquista regolarmente grandi quantità di azioni di $OXY.

- Quale azienda vi sembra interessante? In alternativa: state investendo in uno di essi?

Si noti che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.