Navigando su Internet, mi sono imbattuto in un post di Luke Lang che ho trovato molto interessante. Mi ha anche influenzato con un po' di positività, visto che con la nuova settimana sono tornati i saldi e l'umore sui mercati è di nuovo un po' peggiorato. Diamo un'occhiata più da vicino all'indicatore citato. Questo può darci un'indicazione sull'imminente recessione e su ciò che ha funzionato storicamente.

Tutti parlano di recessione dell'economia statunitense. Ma, che ci crediate o no, potrebbe essere già in uno di essi. E, stranamente, questo potrebbe essere il miglior motivo per comprare azioni oggi.

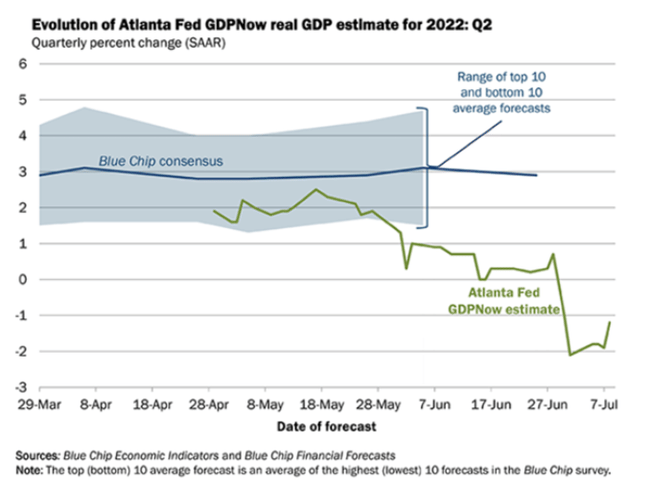

Luke Lango lo spiega così. Tecnicamente, una recessione è definita come una crescita negativa del PIL per trimestri consecutivi. Nel primo trimestre il PIL è stato negativo. Certo, era negativo a causa di uno strano squilibrio commerciale. Ma era comunque negativo. Il modello GDPNow della Fed di Atlanta prevede un calo del PIL in tempo reale dell'1,2% nel secondo trimestre. Ciò significherebbe due trimestri consecutivi di crescita negativa del PIL per l'economia statunitense. Se ciò fosse vero, l'economia statunitense sarebbe tecnicamente entrata in recessione a gennaio.

Spaventoso, sì. Ma per gli investitori questa scoperta può rappresentare un'enorme opportunità. Wall Street si trova al punto di questo ciclo di sell-off in cui una recessione è storicamente già prezzata. Di solito segue un grande rally azionario, quando l'intero mercato tende a salire del 15-25%.

Dimenticate quindi tutti i discorsi sulla recessione. Questo spaventerà l'investitore medio. L'investitore medio sta fuggendo dal mercato. Ma gli investitori intelligenti, quelli che avevano già venduto nel dicembre 2021, stanno tornando sul mercato. E si stanno già preparando per una grande ripresa. In breve, è arrivato il momento di comprare la goccia che fa traboccare il vaso.

Il famoso indicatore di acquisto della recessione

Uno dei segreti meglio custoditi del mondo finanziario è un indicatore di mercato contrarian largamente sconosciuto, chiamato "Recession Buy Indicator".

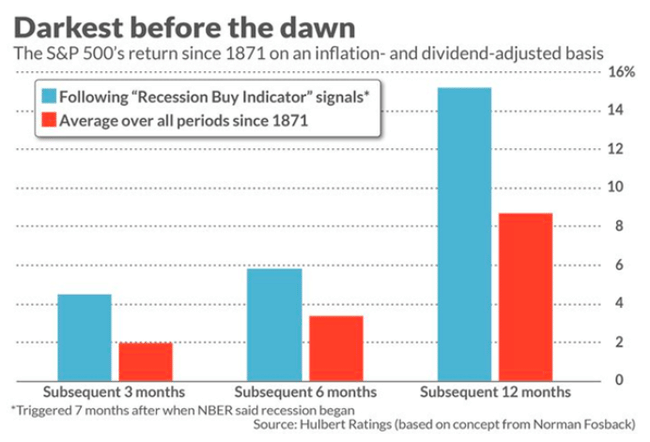

Il Recession Buy Indicator è stato sviluppato negli anni '70 dal famoso economista Norman Fosback. Secondo la teoria generale, il momento migliore per acquistare azioni durante un sell-off indotto da una recessione è di circa sette mesi. Questo è il momento in cui tutti iniziano a rendersi conto che l'economia è in difficoltà e potrebbe già essere in recessione.

L'ipotesi è che, essendo il mercato azionario un meccanismo di attualizzazione, le azioni scendano molto prima che si manifesti una recessione. E si riprendono molto prima che si manifesti una ripresa economica. Secondo la ricerca di Fosback, questo "punto di svolta" si verifica in genere a metà di una recessione. Questo avviene di solito intorno al settimo mese, poiché la durata media di una recessione è di circa 14 mesi. Inoltre, questa teoria è supportata da dati raccolti in oltre 150 anni.

Dal 1870, ogni volta che è stato attivato l'indicatore Recession Buy, le azioni hanno generato rendimenti circa doppi. In altre parole, chi ha acquistato un'azione dopo 7 mesi dall'inizio della recessione, ha ottenuto un rendimento doppio rispetto alla media dello S&P 500. Come si può vedere nel grafico in cui abbiamo anche scaglionato nel tempo.

È il momento di acquistare

Le prove sono chiare. L'indicatore Recession Buy sta funzionando. Di solito si consiglia di acquistare azioni al settimo mese di una recessione, quando il mondo inizia a pensare che l'economia sia effettivamente in recessione.

E secondo i dati, oggi siamo esattamente a questo punto. Sembra che l'economia statunitense sia entrata in recessione a gennaio. Siamo a luglio, il settimo mese. Nel frattempo, nelle ultime settimane, tutti i principali media finanziari hanno scritto che l'economia statunitense potrebbe essere in recessione. Storicamente, ciò significa che ci troviamo nel bel mezzo di una grande opportunità di acquisto. E le azioni dovrebbero rafforzarsi significativamente nei prossimi 12 mesi.

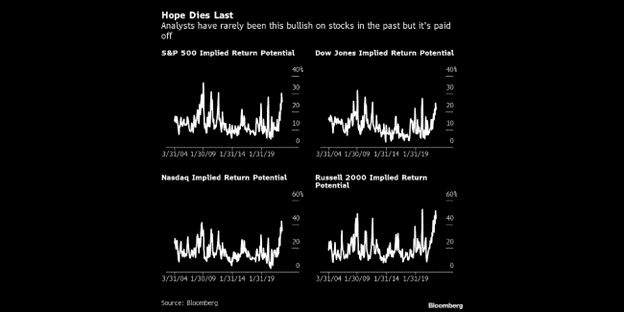

Gli analisti la pensano allo stesso modo. I loro obiettivi di prezzo suggeriscono rendimenti superiori al 25%.

Sebbene le azioni siano scese negli ultimi otto mesi, gli analisti di Wall Street rimangono decisamente ottimisti. I prezzi delle azioni sono scesi molto nel 2022. Ma i prezzi obiettivo non sono scesi molto. Il risultato? Un enorme divario tra i prezzi delle azioni e i prezzi obiettivo, che significa un enorme potenziale di rialzo per il titolo

.

In particolare, gli obiettivi di prezzo di consenso degli analisti per vari indici azionari, S&P 500, Dow Jones, Nasdaq e Russell 2000, sono tutti superiori di oltre il 20% ai livelli attuali degli indici. Una differenza così ampia si è verificata solo quattro volte dal 2000. In tre di questi quattro casi, le azioni sono aumentate nei 12 mesi successivi. Il guadagno medio? Un solido 25%.

In altre parole, raramente gli analisti sono così rialzisti sui titoli come in questo momento. Quando sono stati così ottimisti in passato, le azioni sono salite in media del 25% nei 12 mesi successivi. In combinazione con il Recession Buy Indicator, quindi, abbiamo motivo di credere che questo sia un buon momento per comprare il ribasso.

Disclaimer: questa non è una raccomandazione di investimento, ispirata da Luke Lang. Non sono un investitore professionista.