Le azioni Foot Locker hanno perso più della metà del loro valore dal maggio 2021 e ora scambiano ben al di sotto del loro valore contabile. Ciò suggerisce che Foot Locker è ora un titolo molto economico, ma il fatto che sia economico non significa necessariamente che valga la pena acquistarlo. In questa analisi, quindi, condividerò le mie opinioni su Foot Locker e deciderò se oggi è un buon acquisto per me.

Fondata nel 1974, Foot Locker è un rivenditore americano di calzature e abbigliamento che gestisce 2.858 negozi al dettaglio in 28 paesi in Nord America, Europa, Asia, Australia e Nuova Zelanda. Oltre a questi negozi al dettaglio, l'azienda possiede anche 142 negozi in franchising Foot Locker in Medio Oriente e in Asia.

Gestiscono anche un sito web e applicazioni mobili. Oltre ai noti negozi Foot Locker, possiede altri marchi come Kids Foot Locker, Champs Sports, Eastbay, atmos, WSS, Footaction e Sidestep. I dirigenti dell'azienda ritengono che Foot Locker abbia un vantaggio sugli altri grazie al fatto che è seguito da 12 milioni di utenti di Instagram, un numero 5 volte superiore a quello dei primi 4 banner di terze parti concorrenti messi insieme.

L' amministratore delegato è Richard A. Johnson. Entrato in Foot Locker nel 1993, ha ricoperto diverse posizioni fino a diventare CEO nel 2014. L'azienda più nota con cui ha avuto esperienza prima di entrare in Foot Locker è General Motors $GM.

Sotto la sua guida, la strategia di Foot Locker è quella di essere visto come un centro della cultura giovanile, che si differenzierebbe dagli altri negozi di scarpe da ginnastica e rafforzerebbe il vantaggio del marchio. Secondo Comparably, le valutazioni dei dipendenti gli attribuiscono un punteggio tra i primi 25% delle aziende di dimensioni simili, il che indica che è ben voluto dai suoi dipendenti.

È stato eletto presidente della RILA nel 2022, il che indica che è molto rispettato nel settore. Le sue credenziali all'interno del settore, non solo da Foot Locker, ma anche da vari consigli di amministrazione, unite al fatto che vuole rafforzare la leadership di Foot Locker in termini di dollari, significa che mi sento abbastanza fiducioso nella gestione.

Dati finanziari

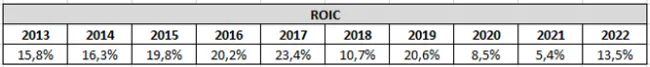

Il primo numero che esamineremo è il rendimento del capitale investito, noto anche come ROIC. Vogliamo vedere uno storico di dieci anni e vogliamo che i numeri siano superiori al 10% in tutti gli anni. Sono piuttosto impressionato dai numeri perché sono costantemente superiori al 10%, tranne due anni durante la pandemia. Non mi aspettavo certo che Foot Locker raggiungesse queste cifre, e sono piuttosto incoraggiato dai numeri.

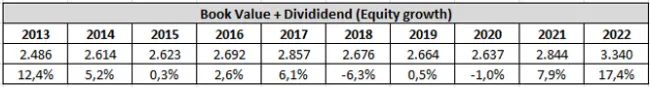

Gli altri numeri sono il valore contabile + il dividendo. Poiché siete abituati a vedere i numeri in percentuale, ho deciso di condividere sia i numeri che la crescita percentuale di ogni anno. Dal 2014 la crescita dei titoli azionari è stata abbastanza costante negli anni.

Ha raggiunto un picco nel 2017 e da allora è sceso ai livelli visti in precedenza. Nel 2022, Foot Locker ha raggiunto il valore contabile + dividendi più alto della sua storia. È un bel look, ma dubito che sia sostenibile a lungo termine. Comunque, penso che i numeri siano buoni, ma mi piacerebbe vedere una crescita.

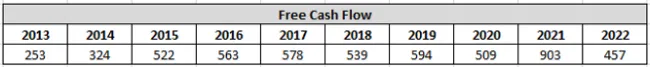

Infine, esaminiamo il free cash flow. In poche parole, il free cash flow è la liquidità che un'azienda genera dopo aver pagato le spese operative e le spese in conto capitale. Foot Locker $FL ha ottenuto un flusso di cassa libero positivo ogni anno negli ultimi 10 anni.

Dal 2015 al 2020, questi numeri sono stati più o meno costanti. Ha raggiunto un picco nel 2021 ed è diminuito significativamente nel 2022. Non sono affatto preoccupato per i numeri del 2022, poiché l'acquisizione di WSS e atmos da parte di Foot Locker nell'anno fiscale 2022 ha certamente avuto un impatto sul flusso di cassa libero. Sono davvero incoraggiato da questi numeri e ancora una volta Foot Locker mi ha sorpreso positivamente.

Un altro aspetto importante da considerare è l'indebitamento: vogliamo vedere se l'azienda ha un debito adeguato che può essere ripagato entro 3 anni. A tal fine si divide il debito totale a lungo termine per l'utile. Se facciamo il calcolo per Foot Locker, otteniamo un debito che può essere estinto in 0,51 anni. Foot Locker ha quindi un debito molto ridotto, il che è sempre bello da vedere.

Rischi e potenzialità dell'investimento

Come per qualsiasi altra azienda, ci sono alcuni rischi da considerare se si intende investire in Foot Locker. Il rischio più evidente è che Nike si concentri sulla vendita diretta ai consumatori. Circa il 68% di tutta la merce acquistata da Foot Locker nel 2021 proveniva da Nike.

Foot Locker è quindi fortemente dipendente da Nike e, sebbene la dirigenza affermi che "continueremo a essere un partner forte e strategico con Nike e stiamo lavorando per costruire strategie complementari per far crescere le vendite direct-to-consumer", questo è un aspetto che danneggia Foot Locker, soprattutto nel breve periodo.

Macroeconomia

Le prestazioni di Foot Locker dipendono dalle condizioni economiche globali. In caso di stretta sui prestiti, di notizie negative dal settore finanziario o di calo delle entrate, i clienti spenderanno meno soldi da Foot Locker. Lo stesso vale in caso di aumento dei costi del carburante e dell'energia, di aumento dei tassi di interesse e di riduzione del valore delle case.

Sono tutte cose che potremmo vedere nel prossimo futuro. Sebbene il management abbia dichiarato di non aver riscontrato alcun cambiamento sostanziale nel comportamento dei consumatori nel primo trimestre dell'anno fiscale 2023, ha anche affermato di essere molto consapevole dell'aumento dell'inflazione.

Non è tutto rischio, c'è anche molto potenziale per Foot Locker in futuro. Foot Locker è economico. Il valore contabile per azione è di 33,43 dollari, superiore all'attuale prezzo dell'azione (che potrebbe essere cambiato da quando l'avete letto). Il consiglio di amministrazione ha approvato un dividendo trimestrale di 0,4 dollari per azione, che attualmente rende circa il 5%.

L'azienda sta inoltre effettuando un riacquisto di azioni per 1,2 miliardi di dollari. La loro attività crescerà grazie alle recenti acquisizioni. Foot Locker ha recentemente acquistato WSS e atmos. Sebbene WSS e atmos abbiano contribuito rispettivamente con 139 e 49 milioni di dollari di fatturato nel quarto trimestre del 2021, si prevede una crescita significativa di queste attività.

Si prevede che WSS raggiungerà un miliardo di dollari di fatturato entro il 2024 e atmos crescerà del 50% fino a 300 milioni di dollari nei prossimi tre anni. Secondo la direzione, finora sia WSS che atmos hanno ottenuto risultati superiori alle previsioni.

Focus sull'abbigliamento

L'attività di abbigliamento è in crescita, con un aumento del 30% nel quarto trimestre del 2021 e raggiungendo per la prima volta un fatturato di 1,4 miliardi di dollari. Hanno introdotto i propri marchi privati LCKR, la nuova linea di abbigliamento maschile, e Cozi, la nuova linea di abbigliamento femminile. Stanno ampliando il loro programma di premi. L'azienda ha lanciato il suo programma di premi FLX in Europa e continuerà a farlo in altri Paesi.

Su base annua , hanno registrato un aumento del 50% dei membri attivi. Il loro programma di ricompense consente a Foot Locker di acquisire i dati dei consumatori per soddisfare meglio le esigenze dei clienti. Inoltre, motiva i clienti a impegnarsi con il loro marchio: i membri del programma di ricompensa spendono oltre il 10% in più rispetto ai non membri.

Un affare?

Foot Locker è conveniente a questi livelli. Personalmente, quando investo in un'azienda, preferisco vedere un vantaggio maggiore rispetto alla concorrenza. Tuttavia, ci sono alcuni rischi e potenzialità da considerare quando si investe in Foot Locker. Non c'è dubbio che il fatto che Nike si concentri sulla vendita diretta ai consumatori per conto proprio danneggerà Foot Locker, che in precedenza era molto dipendente da Nike.

La domanda è se riusciranno a diversificarsi sufficientemente da Nike e a sviluppare altre attività per compensare questa perdita. Ci sono altri aspetti che non vengono menzionati in questa analisi, come il rafforzamento dell'omnicanalità e l'implementazione di programmi di riduzione dei costi che dovrebbero far risparmiare 200 milioni di dollari all'anno.

La loro attività sarà messa a dura prova nel breve periodo a causa di quanto menzionato in questa analisi, ma se credete che il management attuerà le nuove strategie e siete felici di ricevere un dividend yield del 5% nell'attesa, questo potrebbe essere un investimento interessante.

Questa analisi è stata realizzata dall'investitore di eToro Glenn Jorgensen.

Volete iniziare a investire o non siete soddisfatti del vostro broker? Allora dovreste assolutamente dare un'occhiata alla piattaforma 👉 eToro, dove potrete trarre ispirazione da investitori esperti come Glenn Jorgensen, e per di più al 100% senza commissioni.