In questo articolo vorrei presentarvi i motivi per non seguire le previsioni degli analisti o di chiunque altro. L'idea principale di questo articolo sarà quella di mostrare agli investitori le ragioni per cui dovrebbero investire solo in base a se stessi e alla propria analisi. Fornirò poi esempi di come le previsioni non funzionano e di quanto un investitore potrebbe perdere facendo così.

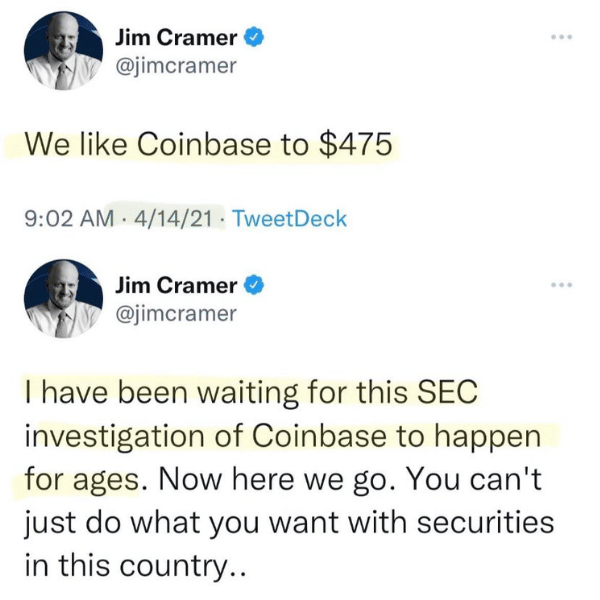

Jim Cramer è semplicemente il volto delle previsioni fuori dal coro 😄

Innanzitutto, vediamo perché investire sulla base di previsioni può ritorcersi contro di voi.

- Non si può prevedere nulla con certezza. Se si guarda al 2022, che è un bellissimo esempio di questo - Quanti di voi si aspettavano che avremmo avuto a che fare con qualcosa come - un dollaro forte, una forte inflazione, conflitti bellici, più ondate di covide, crisi energetica, problemi di catena di approvvigionamento e così via? Questa è una delle cose tra virgolette inaspettate, di cui non si può tenere conto in nessuna previsione: gli eventi inaspettati.

- Altri problemi incontrollabili possono sorgere all'interno dell'azienda stessa. Contenziosi, spese impreviste, danni e periodi di perdita basati su una confluenza di eventi avversi.

- Il vostro portafoglio viene costruito originariamente in base alla vostra strategia e alle vostre esigenze. Pertanto, nessuno dovrebbe classificare un altro titolo in base a una previsione solo perché gli analisti vedono il titolo come un affare e con un certo potenziale.

- Anche se si tratta di una percentuale assolutamente minima o pari allo zero, sbagliare è umano ed è facile commettere errori di calcolo. Mi sembra che proprio quest'anno ci sia stato un caso in cui una transazione è stata effettuata con una virgola sbagliata e ha provocato un rialzo dei mercati in Europa.

- Gli analisti potrebbero non sapere dove si trova realmente il potenziale nascosto.

Vediamo ora una selezione dei maggiori fallimenti dal punto di vista delle previsioni. Per alcuni di essi terrò conto anche delle percentuali che l'investitore avrebbe potuto perdere/guadagnare se non avesse ascoltato gli analisti. Tralascio Jim Cramer, per il quale è previsto un articolo tutto dedicato a lui 😅.

1. Whitney Tilson e Google nel 2004

Whitney Tilson può a buon diritto occupare il primo posto della classifica perché nel 2004 ha scritto una previsione per colpire l'IPO tecnologica di $GOOGL e ha affermato che i principali motori di ricerca difficilmente sarebbero stati in grado di mantenere la loro quota di mercato:

Credo che sia praticamente certo che le azioni di Google saranno abbastanza sciocche da indurre gli investitori a partecipare alla sua offerta ipercomprata, ma rimarrete delusi.

- All'ingresso nel mercato, un'azione di $GOOGL valeva 2,7 dollari.... 18 anni dopo (e dopo la scissione), un'azione costa 114,8 dollari.

- Ecco l'esatta definizione del mio punto numero 5: gli analisti potrebbero non sapere dove si trova il potenziale nascosto. Spesso si dice che nuova tecnologia = automaticamente non ha senso... Tra l'altro, questa è una bella illustrazione dell'epoca in cui sono nati Internet e poi Bitcoin, per esempio: l'ignoranza e la paura dell'ignoto a volte mettono in ombra l'intuizione.

2. Paul La Monica e Netflix a 10 dollari

Paul La Monica ha avvertito gli investitori di non scegliere il titolo $NFLX solo perché di tendenza e relativamente giovane in un mercato tecnologico in espansione. Un'altra preoccupazione che aveva era che la società potesse essere scambiata a 200 volte gli utili, cosa che Netflix ha fatto per altri 15 anni dalla previsione. Allo stesso tempo, non credeva che qualcuno potesse scalzare il dominio di DVD e cassette.

Al momento in cui La Monica ha scritto il suo dissenso, NFLX era quotata a 10,98 dollari per azione. Guardando all'ATH del 2021, gli investitori hanno perso un'opportunità con un potenziale del 6.600%.

3. Steve Ballmer - Nessuna possibilità che l'iPhone conquisti una quota di mercato significativa

Steve Ballmer non sarà stato un analista, ma è stato l'amministratore delegato di Microsoft a sostenere che non c'era alcuna possibilità per l'Iphone di conquistare una quota di mercato significativa. È passato un anno e il mondo si meraviglia: l'Iphone ha conquistato una quota di mercato del 40% nel mercato della telefonia, mentre la Microsoft di Ballmer deteneva solo il 3-4% del mercato.

Se siete interessati a questo argomento, date un'occhiata al seguente video: (152) 10 peggiori previsioni di tutti i tempi - YouTube

Ok, vi ho mentito dicendo che non era diretto a Jim Cramer 😅

Al 14/4/2021, le azioni Coinbase sono in rialzo di circa -80%.

Conclusione

Lo scopo di questo post non è quello di prendere in giro, anche a me piace leggere le previsioni e lasciarmi ispirare dai dati, spesso interessanti (non mi baso su di essi). L'articolo è incentrato sul fatto che non importa assolutamente se si ricevono consigli da un CEO, da un analista o da una persona esperta - non si può prevedere nulla con certezza - i calcoli sono ottimi, ma non direzionali. Alcune previsioni degli analisti funzionano, ma ritengo che non valga assolutamente la pena di rischiare e di perdere un'opportunità di investimento. Oh, e un'ultima cosa: se qualcuno volesse fare delle previsioni, non si faccia influenzare da Burry, che predice regolarmente i crolli dei mercati... Non potrei nemmeno mantenere lo status di investitore a lungo termine sulla base delle sue previsioni 😅.

- Qual è la sua opinione sulle previsioni?

- Qualcuno di voi ha provato a investire in base a una previsione? Se sì - Qual è stato il risultato?

Si noti che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.