Oggi vorrei condividere con voi la mia opinione, ma anche quella di gran parte degli investitori, sul tema del market timing. Sono sempre stato un oppositore del market timing, in quanto è praticamente impossibile e, in ultima analisi, non è vantaggioso nel lungo periodo. Credo che se siete investitori alle prime armi, apprezzerete questo articolo. Poiché l'attuale contesto di mercato è imprevedibile, molti investitori iniziano a fare la cosa peggiore: speculare sull'inversione di tendenza del mercato o, al contrario, sui ribassi più profondi che ci attendono.

La maggior parte degli investitori principianti vede nel mercato azionario alcune complessità e incertezze. Una delle principali incertezze con cui un investitore viene a contatto quando si avvicina al suo primo investimento. Pensate alla prospettiva di un principiante (voi untori esperti saprete già dove voglio arrivare): l'investitore vede continuamente movimenti al rialzo e al ribasso e fondamentalmente non sa quando salire su quel treno immaginario per cogliere le condizioni migliori.

Diamo un'occhiata alle insidie che ne derivano 👇.

- Come punto numero uno, raccomando di non prendere tempo sul mercato e certamente di non fare acquisti con una visione di tipo: Conosco questa società, oggi è scesa del 3% - compro. Non proprio. La chiave è lo studio 👉 l'analisi 👉 il calcolo del valore intrinseco del titolo 👉 l'investimento.

- La grande insidia che vedo è che l'investitore aspetterà il calo massiccio (ad esempio del 15%) - solo che il punto critico è che tale calo potrebbe non arrivare prima di una settimana, un mese o forse addirittura un semestre. Che cosa significa per voi? Avete intenzione di aspettare sei mesi e lasciare che il vostro denaro resti passivamente in un conto bancario invece di lasciare che l'investitore, dopo un'attenta valutazione, lo utilizzi e lo faccia apprezzare nel tempo?

- Molti di voi conoscono la sensazione che si prova quando, all'inizio della propria carriera, ci si dice: Aspetterò e spero che scenda tra qualche giorno. Sfortunatamente, nella maggior parte dei casi il titolo oscillerà e aggiungerà un altro x per cento di rialzo (ovviamente questa non è una regola scritta) = un'opportunità persa a causa dell'attesa.

- Cercare di prendere il tempo sul mercato può spesso suscitare in voi emozioni negative che portano a decisioni sbagliate. In genere si dice che le emozioni devono passare in secondo piano quando si investe. Le perdite a volte fanno male, ma si tratta di un rischio che tutti devono conoscere bene.

Per l'investitore a lungo termine, il tempo trascorso sul mercato sarà sempre al primo posto.

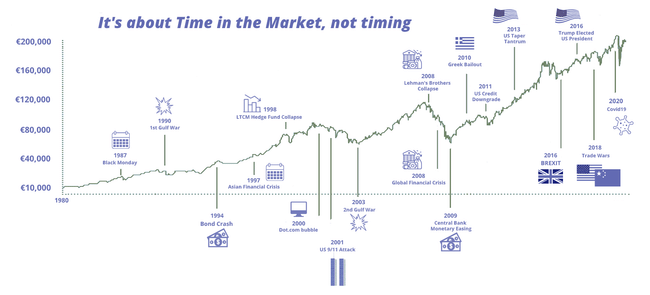

In un certo senso, non fa alcuna differenza se un investitore inizia a investire nel 1980 o se lo fa solo nel 2022: il tempo trascorso sul mercato avrà sempre la meglio.

La stessa "regola" si applica alla vendita di azioni. Molti neofiti possono essere confusi nei primi momenti in cui il loro investimento è cresciuto rapidamente e poi hanno iniziato a percepire una serie di piccoli cali che alla fine li hanno portati a vendere precipitosamente.

Quando le azioni scendono, l'impulso naturale può essere quello di premere il pulsante di vendita, ma Bank of America ha scoperto che i giorni migliori del mercato spesso seguono i maggiori ribassi, quindi il panic selling può ridurre significativamente i rendimenti per gli investitori a lungo termine, facendo loro perdere i giorni migliori.

- Nemmeno gli economisti e gli analisti professionisti sanno quando il mercato o un particolare titolo troverà il suo fondo o il suo picco.

Per convincervi dell'inutilità del market timing, vi presenterò un esempio 👇.

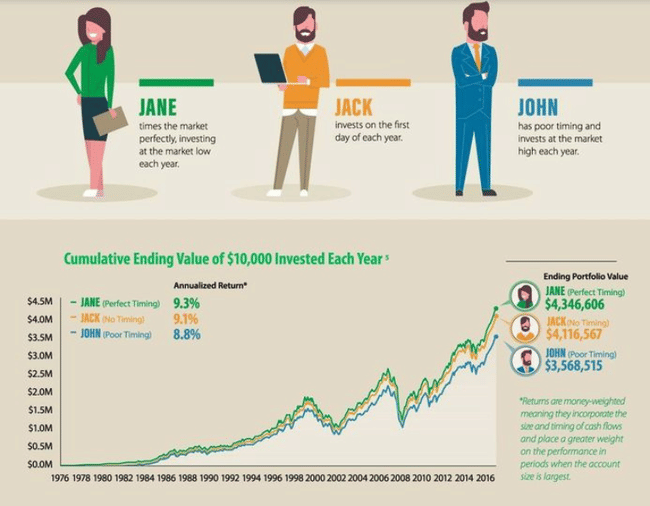

Le ricerche dimostrano che il market timing può essere meno importante di quanto si pensi. Nell'esempio che segue, Jane, Jack e John hanno iniziato a investire nel 1977 e per i successivi 40 anni i tre fratelli investono 10.000 dollari all'anno in azioni globali. Anche con oltre 40 anni di perfetto tempismo, Jane batte solo di poco Jack, che non ha mai tentato il tempismo di mercato. Il peggior performer è John, che ha avuto pessimi punti di ingresso e il peggior timing durante la sua carriera di investitore. Il rendimento medio annuo di John è dell'8,8% rispetto a Jane, che probabilmente è un robot AI e ha scelto tutti i fondi con un rendimento medio annuo del 9,3%. Ritenete ancora efficace la strategia di market timing?

Uno dei miei creatori preferiti nel mondo degli investimenti offre un esempio simile e una bella spiegazione: (158) Migliore strategia di investimento = PROVATA - YouTube

- Se vi piace questo tipo di post, lasciatemi un commento nei commenti.

- Qual è la sua opinione sul market timing?

- Avete avuto esperienze positive o negative con il market timing?

Si noti che questa è solo la mia opinione e non la sto imponendo a nessuno. Questo post è solo a scopo didattico.