Citigroup $C è una società di servizi finanziari altamente diversificata e la quarta banca più grande degli Stati Uniti. Si tratta inoltre di un'azienda molto interessante e non c'è da stupirsi che Warren Buffett, investitore di fama mondiale, l'abbia inclusa nel suo portafoglio. Il gigante bancario appare ancora piuttosto economico e conveniente anche rispetto ai suoi concorrenti. Ma Citigroup può rispettare le numerose previsioni rialziste che puntano a 78 dollari per azione?

Citigroup è una società di servizi finanziari altamente diversificata e la quarta banca più grande degli Stati Uniti. L'azienda ha circa 200 milioni di conti clienti in tutto il mondo e un bilancio totale di 2,381 trilioni di dollari. Citi opera in oltre 160 Paesi ed è da tempo considerata la banca "più globale". Nel 2021, Citigroup si è addirittura classificata al 33° posto nella classifica Forbes 500.

La forza altamente diversificata del portafoglio di Citi è molto importante perché protegge la banca in una certa misura dalle flessioni economiche e dalle turbolenze del mercato. Prendiamo ad esempio il recente passato: in un contesto di tassi d'interesse prossimi allo zero e di mercati stabili, l'attività di investment banking e di gestione patrimoniale di Citi ha ottenuto buoni risultati. In un mercato difficile, la divisione mercati globali di Citi è pronta a trarre vantaggio. E l'aumento dei tassi di interesse sostiene l'incremento dei ricavi del retail banking.

Nel complesso, Citigroup ha un'ampia attività commerciale, di investment banking, di corporate banking internazionale e di carte di credito. L'attività più performante della banca è l'Institutional Clients Group (ICG), un'unità in cui le operazioni di banca commerciale e di mercato dei capitali della banca hanno una scala e un'impronta globale unica che pochi possono replicare. Secondo molti, la sua presenza globale ha un grande vantaggio, ovvero la differenziazione della banca rispetto a tutte le altre con sede negli Stati Uniti, e questa ampia presenza geografica dovrebbe aiutare Citigroup a rimanere la banca preferita dalle aziende con esigenze transfrontaliere.

Citigroup è attualmente nel mezzo di un importante cambiamento strategico e rimane una storia così complessa. La banca sta vendendo diverse unità di consumo all'interno dell'APAC, ha in programma di vendere la sua unità di consumo in Messico e si sta rifocalizzando sulla sua unità principale ICG, sui consumatori nordamericani e sulla ricchezza globale. Alla fine di questo processo, sembra che la banca sarà più chiara e strutturata.

La banca deve inoltre risolvere questioni operative e normative. Nel frattempo, la banca ha una minore sensibilità ai tassi di interesse rispetto ai suoi colleghi e le spese sono in aumento. Vediamo Citigroup impiegare un po' di tempo prima che gli utili siano meglio ottimizzati.

Un rapido sguardo a Citigroup

Citigroup è una delle banche money center più importanti degli Stati Uniti, con un'impronta limitata alle filiali americane, operazioni retail nazionali fortemente incentrate sul settore delle carte di credito e più della metà degli utili e del capitale della banca concentrati sul segmento ICG. Citigroup è uno dei principali operatori in alcuni settori, tra cui l'investment banking, le carte di credito e i prodotti a reddito fisso, le materie prime e le valute.

I fossati della banca sembrano derivare principalmente da due fonti: i benefici di costo e i costi di cambiamento. I vantaggi in termini di costi derivano da tre fattori principali: una base di depositi a basso costo, un'efficienza operativa superiore e una sottoscrizione prudente, cui si aggiungono i costi normativi. Nel segmento dell'efficienza operativa, vediamo anche la possibilità di realizzare economie di scala, che porteranno a un vantaggio di costo grazie ai minori costi relativi di acquisizione dei clienti. Questo è particolarmente vero per le banche con la più grande impronta distributiva e la più ampia gamma di prodotti.

Dal punto di vista del costo del credito, non vedo Citigroup avvantaggiata. Citigroup ha registrato una performance negativa durante la Grande Recessione, richiedendo il più grande salvataggio e causando una riduzione permanente del capitale degli azionisti. Inoltre, non è la prima volta che Citigroup si trova al centro di una cattiva assunzione di rischi durante una crisi. Nel complesso, nell'ultimo decennio la banca ha adottato molte misure per snellire e ridurre le proprie operazioni. Tuttavia, ritengo che questo abbia portato la banca ad avvicinarsi alla media, piuttosto che portare a dei vantaggi.

Come la vedono gli analisti di Citigroup?

Dopo aver incorporato gli ultimi risultati della società, gli analisti mantengono una stima di fair value di 78 dollari per azione per Citigroup (oltre il 40% in meno del prezzo attuale). Inoltre, gli analisti si aspettano che Citigroup subisca una perdita massima di 2 miliardi di dollari sulla sua esposizione in Russia e prevedono che la banca riceva 7 miliardi di dollari per la sua unità di consumo in Messico.

Citigroup è meno sensibile all'aumento dei tassi rispetto ai suoi colleghi. Gli analisti prevedono un sostegno minore dall'aumento dei tassi, con la maggior parte della crescita del reddito netto da interessi derivante dalla crescita dei prestiti e dall'aggiunta di saldi di carte di credito a più alto rendimento nel tempo.

Lamaggiore crescita dei costi inciderà sui risultati nel medio termine, anche se si prevede una graduale riduzione delle spese nel 2023 e nel 2024, a partire da un picco nel 2022. La banca dovrebbe raggiungere un indice di efficienza fino al 61% dopo anni di lavoro .

Le nostre previsioni indicano che la banca fatica a raggiungere l'obiettivo del management di ridurre l'indice di efficienza al di sotto del 60% nei prossimi tre-cinque anni; prevediamo che la banca non raggiungerà i livelli di PPNR (ex vendite) del 2020 fino al 2026 e vediamo un ROTCE (rendimento del capitale netto tangibile) a lungo termine solo del 9%-10%. Anche con queste stime relativamente prudenti, riteniamo che la banca possa finire per riacquistare un numero significativo di azioni, poiché sblocca miliardi di capitale dalla vendita di attività e genera (secondo noi) quasi 7 miliardi di dollari dalla vendita del Messico.

Rischi di investimento

Un investimento in Citigroup comporta un elevato rischio normativo e macroeconomico. I costi di conformità sono elevati, l'azienda è grande e complessa e la banca è un bersaglio privilegiato per le autorità di regolamentazione che chiedono multe e per le parti in causa che chiedono un risarcimento per presunti illeciti. Da un punto di vista macroeconomico, la redditività della banca sarà influenzata dal ciclo dei tassi d'interesse e dagli effetti del ciclo del credito e del debito, nessuno dei quali è sotto il controllo del management. La maggior parte delle attività di Citigroup è economicamente sensibile. La banca è inoltre soggetta a uno stress test annuale da parte della Federal Reserve.

La presenza di Citigroup nei mercati emergenti è un'altra significativa fonte di rischio, unica nel suo genere perché la banca ha la maggiore esposizione internazionale.

L'ultimo rischio è l'interruzione dell'attività. Il settore bancario sta subendo un cambiamento tecnologico come mai prima d'ora. Poiché un numero sempre maggiore di transazioni viene effettuato in digitale e il settore è sempre più trasformato dalla tecnologia, non si sa come si svolgeranno queste dinamiche o come sconvolgeranno i fossati del settore bancario.

- Sebbene Citigroup presenti alcuni rischi unici, ritengo che la continua semplificazione dell'attività della banca contribuisca a garantire un livello medio di incertezza in linea con gli altri.

Assegnazione di capitale

Citigroup, come la maggior parte delle banche, restituisce gran parte del suo capitale in eccesso attraverso riacquisti di azioni, il che ha senso per una società i cui utili possono essere volatili e in cui l'adeguatezza del capitale è fondamentale.

Citigroup ha vissuto momenti difficili nel corso della sua storia, ma credo che la situazione sia migliorata dopo la crisi finanziaria. Il consiglio di amministrazione è migliorato perché Citigroup ha ora un presidente indipendente, John Dugan, che ha una vasta esperienza nel settore, anche come controllore della valuta. Gli altri membri del consiglio di amministrazione vantano esperienze in aziende leader nel settore dei servizi finanziari e ritengo che il consiglio di amministrazione sia in una posizione forte per supervisionare il continuo miglioramento di Citigroup.

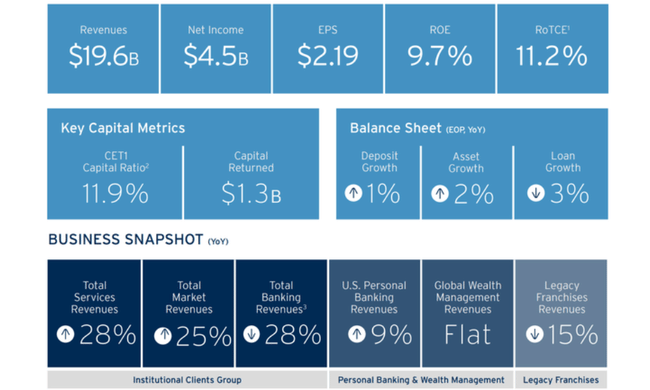

Risultati trimestrali $C

Citigroup ha registrato un utile netto di 4,5 miliardi di dollari nel secondo trimestre 2022, pari a 2,19 dollari per azione diluita, su un fatturato di 19,6 miliardi di dollari. Rispetto all'utile netto di 6,2 miliardi di dollari, o 2,85 dollari per azione diluita, su un fatturato di 17,8 miliardi di dollari per il secondo trimestre del 2021.

I ricavi sono aumentati dell'11% rispetto all'anno precedente, sia per quanto riguarda il margine d'interesse che il reddito non da interessi. L'utile netto di 4,5 miliardi di dollari è diminuito del 27% rispetto all'anno precedente, poiché i maggiori costi del credito e l'aumento dell'8% delle spese hanno più che compensato l'aumento dell'11% dei ricavi.

L'utile per azione di 2,19 dollari è diminuito del 23% rispetto all'anno precedente, a causa della riduzione dell'utile netto, parzialmente compensata da una diminuzione del 4% circa delle azioni in circolazione.

Valutazione molto interessante

Le azioni Citi sono molto convenienti rispetto ai loro colleghi bancari statunitensi. A titolo di confronto, Citi tratta a un P/E di 7, un P/S di 0,8 e un P/B di 0,55, mentre JPM tratta a un P/E di poco inferiore a 10, un P/S di 2,5 e un P/B di quasi 1,5. Quindi è giusto dire che JPM è quasi due volte più costosa di Citi.

Conclusione

Ritengo che Citigroup sia in grado di soddisfare le elevate previsioni, in quanto vediamo un graduale miglioramento delle operazioni della banca, possibili pagamenti miliardari in entrata dal Messico, riacquisti di azioni, miglioramento dell'attività, un management forte e molti altri aspetti positivi. Per non essere di parte, vedo anche i potenziali rischi associati all'investimento. I principali aspetti negativi sono il persistere di rischi macroeconomici che potrebbero ancora far scendere il prezzo delle azioni, la potenziale esposizione a molti mercati e una certa sensibilità storica durante le crisi più gravi. Nel complesso, mi piace questa banca, ma attualmente sto investendo in un'altra. Questo articolo vuole essere solo un'ispirazione e un approfondimento della mia personale visione di questa banca, che ha chiaramente un alto potenziale di crescita che, date le giuste condizioni, può facilmente realizzare. Sarà inoltre interessante vedere cosa farà la banca con i 7-8 miliardi di dollari che si prevede affluiranno dal Messico e che dovrebbero essere utilizzati per il riacquisto di azioni.

Si noti che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.