Quando i bisogni finanziari vengono a bussare, spesso inaspettati e indesiderati, avete bisogno di una risposta. Il bisogno di contanti non è opzionale, specialmente quando si tratta di grandi necessità finanziarie inaspettate. Probabilmente conoscete la "Legge di Murphy": "Tutto ciò che può andare male, andrà male". Le auto si rompono, i tubi dell'acqua perdono, i forni non funzionano quando fa freddo, i condizionatori si rompono quando fa caldo, e il signor Murphy applica sempre la sua legge nei momenti più inopportuni.

Viviamo in un'epoca in cui quando piove diluvia. Quindi, se hai bisogno di generare denaro, come fai? Nei momenti di bisogno, puoi generare contanti dal tuo portafoglio in due modi.

- Prelevando contanti dai dividendi

- Vendendo azioni di titoli che possedete

Molti investitori che comprano con un occhio alle potenziali plusvalenze devono fare affidamento sulla speranza che qualcun altro compri le loro azioni a un prezzo più alto di quello che hanno pagato, e che le Leggi di Murphy entrino in gioco solo quando il mercato è in crescita. Altrimenti, raccolgono liquidità bloccando una perdita. Al contrario, un investitore di dividendi è libero di reindirizzare una parte dei suoi rendimenti come necessario per aiutare con le necessità della vita.

Detenere un certo numero di attività è spesso usato per ridurre la possibilità di dover vendere qualcosa in perdita per raccogliere denaro. Questo è un rischio sempre presente per gli investitori che cercano guadagni di capitale. Il mercato non è lineare e un prezzo più alto delle azioni non è una garanzia. Cercare di trovare il giusto mix di titoli in modo da non vendere mai beni a prezzi depressi è una caccia senza fine.

D'altra parte, puoi investire in azioni che pagano dividendi e che ti pagano un reddito regolare. Con questi investimenti, puoi costruire un portafoglio che ti permette di scegliere ciò di cui hai bisogno e reinvestire il resto. Invece di vendere le posizioni nel portafoglio, le aggiungi nel tempo o le mantieni uguali se hai bisogno di tutto il reddito. Il significativo flusso di cassa del portafoglio ti dà la flessibilità di decidere quanto e dove reinvestire o quanto ti serve per pagare le spese. Questa libertà renderà la pensione molto meno stressante. Non dovrete più guardare il mercato ogni giorno e capire quando è il momento giusto per vendere. Basta giocare sul mercato come un giocatore stressato con una mano perdente al tavolo da poker. Non puoi bluffare la tua vita o le tue spese.

Questo è il bello del dividendo. Hai la flessibilità di dirigere il flusso di cassa del tuo portafoglio sia per pagare le tue spese che per far crescere il tuo patrimonio. Potete farlo indipendentemente dal fatto che sia un mercato toro o orso. Entrambi diventano opportunità con cui lavorare, non periodi di stress e paura. Si guadagna più controllo e si è liberi di preoccuparsi se il mercato salirà o scenderà il giorno in cui si ha bisogno di contanti.

Dividendo mensile come base

La maggior parte delle bollette arriva ogni mese. E la maggior parte dei lavori paga una volta al mese, se non più spesso. Ecco perché può fare una grande differenza quando cominci a pagare le tue spese dai dividendi e dagli interessi generati dal tuo portafoglio. Molti pagatori di dividendi pagano solo trimestralmente (e anche meno frequentemente, soprattutto fuori dagli Stati Uniti). Fare il bilancio quando si hanno pagamenti ogni mese è più facile e familiare.

Per coloro che non vivono già del loro portafoglio, e per coloro che hanno un reddito aggiuntivo da investire e far crescere il loro portafoglio, i pagatori mensili offrono un ulteriore vantaggio. La DCA (dollar cost averaging) è una strategia d'investimento in cui si fanno piccoli acquisti a intervalli regolari. L'idea è che facendo acquisti piccoli e regolari, si evita di investire tutto il proprio denaro a prezzi elevati. E poiché investite più o meno la stessa quantità di denaro, il vostro prezzo medio pagato sarà inferiore al prezzo medio delle azioni che comprate in quel periodo. Questo perché comprerete più azioni quando il prezzo è basso e meno quando il prezzo è alto.

Ora, naturalmente, si può praticare la DCA anche con i pagatori trimestrali. Tuttavia, DCA funziona meglio con acquisti più piccoli e frequenti. Quindi 12 acquisti vi faranno probabilmente ottenere un prezzo più basso che dividere quel denaro in soli quattro acquisti nello stesso periodo. E con i pagatori mensili, il compounding sarà anche un po' più veloce.

I pagamenti dei dividendi possono anche aiutare gli investitori ad evitare il panico. E anche i piani meglio preparati possono essere rovinati da decisioni prese nel panico. Con un fondo a pagamento mensile, otterrai un pagamento di dividendi che rafforza la fiducia ad un ritmo più veloce, così avrai meno tempo per il dubbio e il panico per far deragliare il tuo piano.

Di seguito, vi presenterò tre azioni (fondi) che pagano un dividendo affidabile ogni mese.

PIMCO Corporate & Income Opportunity Fund $PTY - rende il 7,3

PIMCO Corporate & Income Opportunity Fund è stato a lungo il mio PIMCO CEF (Closed-End Fund) preferito. È un investimento che non mi ha mai deluso e che paga un dividendo mensile indipendentemente da quello che succede nel mercato.

Quando si tratta di fondi chiusi (CEF), probabilmente il fattore più importante da considerare è la governance. Soprattutto con un fondo gestito attivamente come $PTY. Questo non è un fondo obbligazionario tradizionale che carica obbligazioni di un certo tipo e le tiene per raccogliere interessi. Questa strategia non è molto redditizia con tassi d'interesse così bassi. Piuttosto, $PTY è un trader attivo nei mercati obbligazionari. Compra e vende obbligazioni, investe in situazioni "speciali" e usa il suo team d'élite di analisti per identificare le opportunità prima che il resto del mercato le trovi.

PIMCO ha la migliore gestione del settore e $PTY è il fondo con la migliore performance di tutti i tempi.

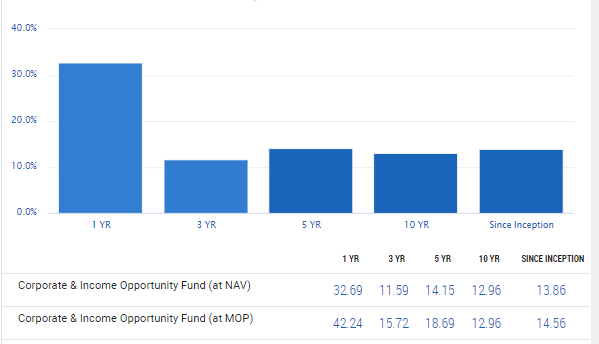

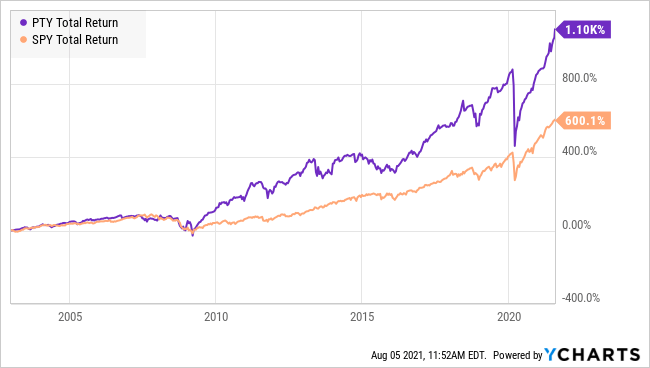

Dal suo inizio nel 2002, $PTY ha fornito un rendimento medio annuo di quasi il 14%. Diciannove anni di rendimento costante ed elevato dei fondi obbligazionari attraverso ogni sorta di turbolenza nei mercati obbligazionari è notevole. È anche il motivo per cui $PTY ha significativamente sovraperformato l'indice S&P 500 nel lungo termine.

Cohen & Steers $RNP - rende il 5,6%

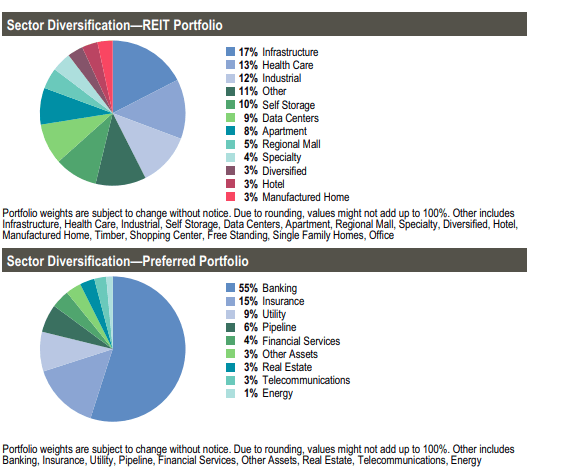

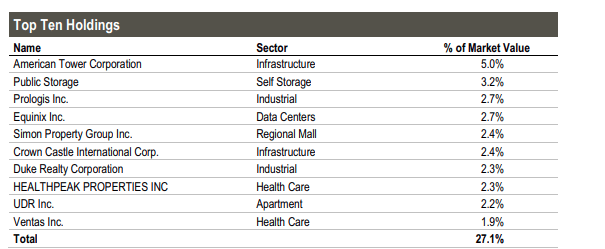

Cohen & Steers è uno dei migliori gestori che operano nel settore REIT e ha un track record impressionante. Gli investitori beneficiano della loro esperienza. $RNP massimizza i rendimenti per gli azionisti sopravvalutando i REIT solidi e approfittando di flessioni ingiustificate. $RNP scambia ad un modesto sconto del 4% sul valore netto. Il prezzo sta beneficiando della ripresa dei settori REIT e degli investimenti privilegiati.

$RNP è uno dei migliori CEF (fondo chiuso) Property REITs. Ha un obiettivo di "alto reddito corrente" e un obiettivo secondario di "apprezzamento del capitale". Per raggiungere questo obiettivo, investe in immobili e titoli privilegiati diversificati. Il fondo investirà in posizioni sia statunitensi che globali. Principalmente, la maggior parte del portafoglio era detenuto in investimenti statunitensi. Attualmente, solo il 20% del Fondo è investito in titoli privilegiati di società non statunitensi.

Il fondo è un ottimo modo per ottenere un'esposizione ai REIT e ai titoli privilegiati in un unico fondo. Entrambi i tipi di titoli forniscono un flusso di cassa per gli investitori orientati al reddito.

$RNP gestisce molto bene il suo portafoglio. Il valore patrimoniale netto (NAV) è aumentato di circa il 9% dall'inizio del 2020 e ha recuperato completamente durante la pandemia COVID-19. Negli ultimi cinque anni, il NAV è aumentato di quasi il 18% e negli ultimi 10 anni, il NAV è aumentato di ben il 60%.

E il dividendo non è mai stato tagliato, nemmeno durante la Grande Recessione. Nell'ottobre 2016, RNP è passata da un payout trimestrale di 0,37 dollari a un payout mensile di 0,1240 dollari, ma è stato solo un leggero aumento.

Tekla Healthcare Opportunities Fund $THQ - rendimento 5,6%

Le aziende sanitarie forniscono beni di prima necessità e sono quindi a prova di recessione. Per lo stesso motivo, sono anche a prova di inflazione. Queste aziende tendono a reggere in tempi di inflazione perché la gente deve continuare a comprare beni di prima necessità per mantenere uno standard minimo di vita o godere di una vita sana. Queste aziende passano facilmente i costi dell'inflazione ai consumatori quando si verifica. Per esempio, le aziende farmaceutiche aumentano immediatamente i loro prezzi quando i loro costi di produzione aumentano, il che è una grande cosa in tempi come oggi.

Il grafico qui sotto mostra la performance di $THQ dall'inizio e il grafico in grigio mostra la recessione nel 2020.

$THQ è uno dei miei CEF preferiti incentrati sulla sanità. Il suo portafoglio è composto da grandi aziende sanitarie nazionali (USA) e internazionali. Il fondo ha anche un'esposizione ai titoli a reddito fisso, detenendo obbligazioni societarie di società statunitensi e internazionali. L'esposizione internazionale del Fondo è principalmente in Europa, Giappone e Australia.

Tutte le dieci maggiori partecipazioni del fondo sono ben note:

- Johnson & Johnson $JNJ

- AbbVie $ABBV

- Gruppo UnitedHealth $UNH

- Abbott Laboratories $ABT

- Anthem, Inc. $ANTM

- Cigna Corporation $CI

- Medtronic PLC $MDT

- Merck & Co. $MRK

- Thermo Fisher $TMO

- Bristol-Myers $BMY

Guardando il portafoglio di $THQ, troviamo che tutte le sue prime dieci partecipazioni pagano dividendi, anche se con un rendimento annuale inferiore al 5,6% di $THQ. Di conseguenza, il fondo è una scelta eccellente per gli investitori in cerca di reddito che cercano di diversificare la loro esposizione al settore sanitario e farmaceutico.

$THQ ha una politica di distribuzione che paga agli investitori 0,1125 dollari al mese, che agli attuali prezzi di mercato rappresenta un rendimento annuale del 5,6%. Questa distribuzione è pagata in contanti e può essere reinvestita.

Il fondo è stato istituito nel 2014, rendendolo uno dei fondi più recenti di Tekla. Dal suo inizio, il valore patrimoniale netto è cresciuto di poco più del 25%. Questa è una forte prova che la distribuzione, che non è mai stata tagliata, è ben coperta.

In conclusione

I fondi che pagano dividendi mensili formano una base eccellente per un portafoglio di reddito. Un reddito mensile regolare, affidabile e ricorrente che ti soddisfa dove sei e dove sono i tuoi bisogni.

Ciascuna delle tre scelte ha un bilancio e un flusso di cassa che supportano il dividendo. I pagamenti mensili regolari possono essere usati per pagare le spese dell'investitore o possono essere usati opportunisticamente per acquistare titoli che pagano dividendi.

Creando un flusso di reddito sostenibile, dormirete bene la notte sapendo che potrete ritirare i vostri fondi senza dover uscire dalle vostre posizioni.