Alcune delle aziende più ricercate che offrono le loro azioni al pubblico tra gli investitori attivi non sono rappresentanti di FAANG, come ci si potrebbe aspettare, ma aziende con frequenti pagamenti di dividendi (idealmente mensili). Gli investitori in dividendi possono più o meno digerire i pagamenti dei dividendi trimestrali, ma con le società europee, sono spesso infastiditi dal fatto che ne pagano due una o due volte all'anno, e di solito in modo incoerente, quindi a volte non si sa quando si può aspettare la propria ricompensa per aver tenuto il titolo. Questo non è un problema con queste azioni.

Tuttavia, pagamenti di dividendi più frequenti, anche se dallo stesso rendimento annuale, che poi portano alla possibilità di un reinvestimento più veloce, o la possibilità di raccogliere un reddito passivo mese dopo mese come se si stesse lavorando e ricevendo uno stipendio, è un'altra storia. E suona anche molto attraente per molte persone per ragioni perfettamente logiche.

Tuttavia, quando si tratta di aziende che pagano dividendi mensili, ci sono un sacco di insidie e rischi coinvolti. Quindi cerco di investire in questo segmento solo in aziende che considero avere integrità o essere estremamente sicure. Questo non significa necessariamente solo società con rating IG(investment-grade) - anche se questo è auspicabile - ma significa che faccio sufficiente ricerca e due diligence prima di investire.

Tuttavia, credo che sia possibile avere una certa porzione di portafoglio concentrata su azioni con pagamenti di dividendi mensili. Per me, questa proporzione è attualmente intorno al 5,5% e queste aziende rappresentano quasi il 7% del mio reddito mensile totale in dividendi. Mentre non cerco necessariamente di comprare di proposito altre società che pagano dividendi mensili, guardo regolarmente per vedere se ce ne sono di sottovalutate.

Quindi, per questo articolo, faccio quanto segue:

- Indicare/identificare società interessanti che pagano dividendi mensili che possiedo o che potrei considerare di possedere.

- Per mostrare se sono attualmente adatti all'acquisto o meno.

- Calcola un ipotetico scenario di portafoglio di circa 50.000 dollari investiti in queste aziende.

Elencherò le aziende in ordine alfabetico, non per attrattiva. Oh, e non elencherò alcun fondo - coprirò solo le società quotate individualmente. Quindi andiamo al sodo.

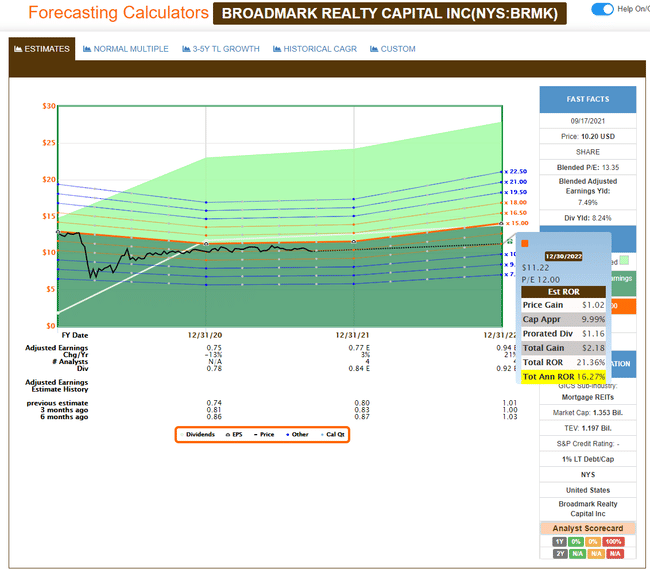

1. Broadmark Realty Capital $BRMK

Rendimento del dividendo attuale: 8,31%

Ironicamente, cominceremo con forse la più rischiosa delle aziende qui elencate, che ha la più piccola esposizione nel mio portafoglio. Anche se la pandemia ha creato qualche incertezza sotto forma di un numero di inadempienze superiore al normale, l'azienda ha un solido track record storico che dimostra che può gestire queste situazioni estremamente bene.

Vedo Broadmark come un "BUY" per il suo debito quasi nullo (o in realtà completamente nullo), l'eccellente gestione, l'alta proprietà degli insider del titolo, l'alto rendimento e l'attuale vento di coda positivo nel settore - le case devono essere costruite e $BRMK è stato in questo settore per un tempo molto lungo. Potrebbe arrivare una crisi, ma non credo che sia una crisi che avrà un grande impatto su questa azienda o sui suoi affari.

Inoltre, la valutazione è giusta e qualsiasi valutazione a termine piatta o superiore ci dà una crescita qui. Anche se l'azienda scende a circa 12 volte il P/E, il vostro apprezzamento potenziale al rendimento attuale è del 16,27% all'anno.

Fonte.

Detto questo, l'azienda non ha un rating di credito, nessuna storia di debito come molte altre aziende in questo settore, e un alto rendimento, che suggerisce un rischio maggiore. Per questo motivo, è di gran lunga il titolo più rischioso che paga un dividendo mensile che sto presentando qui - anche se rimango della mia opinione che nonostante tutte queste caratteristiche, $BRMK non è in realtà significativamente "pericoloso".

Considero $BRMK una buonaazienda da comprare sotto i 10,50 dollari per azione e la possiedo nel mio portafoglio.

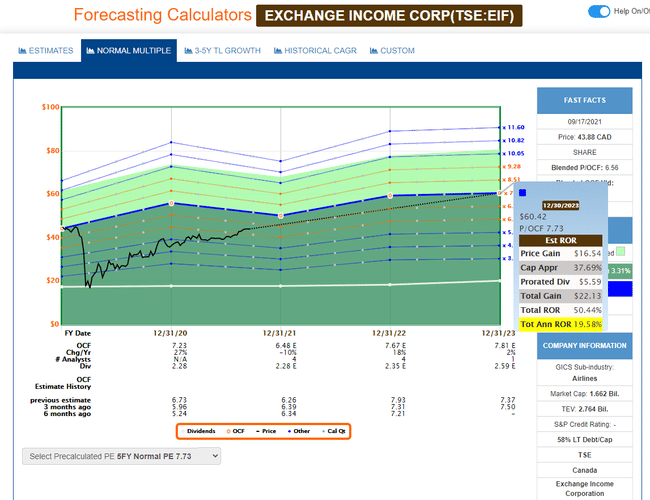

2. Società a reddito di scambio $EIFZF

Rendimento del dividendo attuale: 5,29%

Questa piccola azienda canadese è una delle mie preferite in assoluto e la seguo da molto tempo. L'azienda è nell'industria aerospaziale e marina canadese, nel leasing e nella manutenzione di aerei, così come nella produzione. Nel complesso, è semplicemente una grande azienda con una gestione eccellente. L'azienda ha gestito molto bene la pandemia nonostante la sua esposizione all'industria dell'aviazione, e andando verso il resto del 2021 e 2022, è in una posizione più forte di prima.

Il dividend yield di $EIFZF del 5,3% è molto ben coperto con un payout ratio che non supera il 58%. L'azienda ha una serie di "fossati" contro la concorrenza potenziale che la rendono molto difensiva e resiliente + ha un management molto capace come ciliegina sulla torta (su questo argomento vi consiglio di approfondire le informazioni per conto vostro e fare la vostra due diligence, sarete piacevolmente sorpresi).

Il$EIFZF di solito è scambiato a circa 7,73X P/OCF (prezzo al flusso di cassa operativo, o prezzo delle azioni al flusso di cassa operativo), ma attualmente è scambiato a 6,56X, e non ha ancora girato completamente. In termini di dimensioni della posizione, questo è il più grande pagatore di dividendi mensili che possiedo nel mio portafoglio, e sarei felice di aggiungere altre azioni. La crescita è ancora solida.

Fonte.

Anche con il prezzo che si muove lateralmente, l'azienda genererà guadagni e dividendi impressionanti, e mi aspetto che cresca il suo dividendo prima di qualsiasi taglio. Anche se non ha un rating di credito e manca un po' della sicurezza che alcuni investitori più conservatori potrebbero desiderare, lo trovo abbastanza attraente.

EIF (Canadian Ticker) è un buon acquisto al di sotto di CAD50/azione secondo me. Possiedo la versione canadese di questo titolo, non il ticker $EIFZF scambiato negli Stati Uniti sulla OTC.

3. Proprietà LTC $LTC

Rendimento del dividendo attuale: 6,97%

Stiamo arrivando alla prima azienda che non possiedo al momento. LTC è un REIT sanitario incentrato su case di cura e case di riposo, e rende un po' più del reddito di scambio ma meno di $BRMK. In superficie, l'azienda è nel mezzo di un processo positivo di riaffittare il suo spazio a nuovi inquilini dopo alcuni problemi con i pagamenti degli affitti da parte degli inquilini causati da COVID. Tuttavia, una volta che si inizia a scremare più della superficie di questa azienda, ci sono problemi - e molto seri. In breve, i conti non tornano più, anche per le metriche conservative.

Le entrate previste e il flusso di cassa per $LTC sono in calo, e gli inquilini che affittano le proprietà della società non sono più in grado di pagare l'affitto per intero. Solo l'86% dell'affitto è stato riscosso nel periodo più recente. Questo è un male in un ambiente in cui la maggior parte dei REIT stanno già raccogliendo più del 95% dell'affitto dagli inquilini di nuovo. Con il 14% di affitti non riscossi, il dividendo attuale potrebbe non essere pagato, con un FFO previsto (flusso di cassa libero dalle operazioni, una metrica usata dalle aziende REIT) di 2,4 dollari per azione che copre a malapena il dividendo. Già, l'FFO è al di sotto di dove la prospettiva dell'amministrazione stessa suggerisce che l'azienda dovrebbe essere. Leggendo tra le righe, è molto probabile che arrivi un taglio dei dividendi, che naturalmente spingerà anche il prezzo delle azioni verso il basso.

Alcuni considerano $LTC a buon mercato - io non condivido questa opinione. Tuttavia, al giusto prezzo, sarei disposto a comprare LTC. Non ho relativamente nessun problema a comprare qualcosa finché posso dettare i termini (o il prezzo).

Con questa società, voglio un cuscino significativo sotto forma di un rapporto P/FFO di non più di 12,5 volte. Questo significa un prezzo delle azioni sotto i 30 dollari per azione.

Quindi, se il prezzo delle azioni scende sotto i 30 dollari per azione, cosa che molto probabilmente accadrà dopo un taglio dei dividendi o una crisi, sarei molto probabilmente un compratore di $LTC con una bella crescita e un rendimento coperto migliore. Allora la crescita potenziale stimata sarebbe ben oltre il 15-18% all'anno.

Non ho LTC Properties nel mio portafoglio e non la comprerei sopra i 30 dollari/azione nelle circostanze attuali.

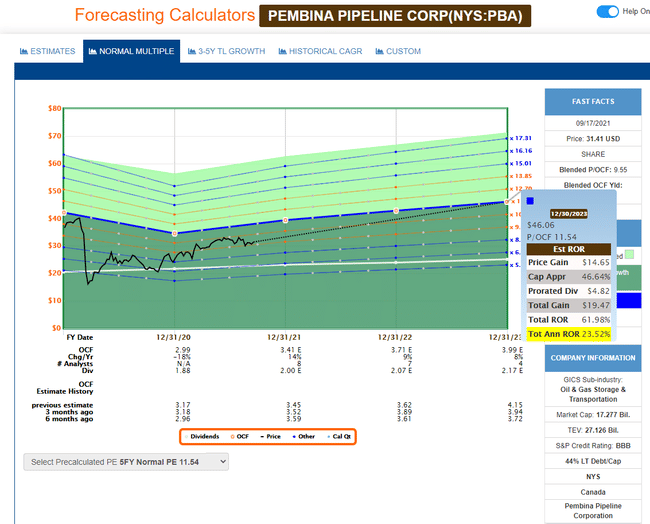

4. Pembina Pipeline Corporation $PBA

Rendimento del dividendo attuale: 6,48%

Il primo pagatore mensile con un rating investment-grade (IG) in questa lista è la società canadese Pembina. Questa è una grande azienda che è anche attualmente disponibile ad un ottimo prezzo e valutazione. Pembina opera nel settore "midstream" e tratta gas, petrolio e altri prodotti. Se non avete familiarità con il gergo dell'energia fossile, midstream significa che $PBA non produce o vende petrolio o gas direttamente ai fornitori finali, ma è specializzata nella lavorazione di queste materie prime nel loro stato grezzo (che non è il caso qui) o nel loro trasporto (che è - come il "pipeline" nel nome suggerisce - il caso qui).

L'azienda ha oggi un divi yield del 6,48% pagato mensilmente e, come per $EIFZF, questo rendimento è molto ben coperto. L'azienda ha un EV (valore d'impresa - valore d'impresa totale incluso il debito, il contante, ecc.) di oltre 38 miliardi di dollari e genera un profitto EBITDA di 3,4 miliardi di dollari all'anno. Più del 94% delle operazioni di $PBA sono basate su commissioni, con il 77% che è take-or-pay e l'80% delle sue controparti con rating IG o superiore. L'azienda mira a raggiungere un payout ratio inferiore al 100% del flusso di cassa distribuibile derivato dalle tasse. Questo è attualmente il 75%.

La valutazione dell'azienda è convincente a 9.55X P/FFO, con il movimento di prezzo solo laterale che mostra un apprezzamento potenziale annuale del 13.17% entro il 2023 e una crescita annuale del 23.52% a una svolta verso una valutazione di 11.5x P/FFO.

Senza contare la prossima società che paga un divi mensile, questa è tradizionalmente la società più sicura nel mix, e quella in cui sono attualmente investito più pesantemente. Pembina è una grande azienda con una gestione eccellente e una comprovata capacità di resistere a cicli di mercato negativi, nonostante il crollo del prezzo delle azioni.

Ho$PBA nel mio portafoglio e lo considero un buon acquisto sul NYSE ad un prezzo inferiore a $39/azione.

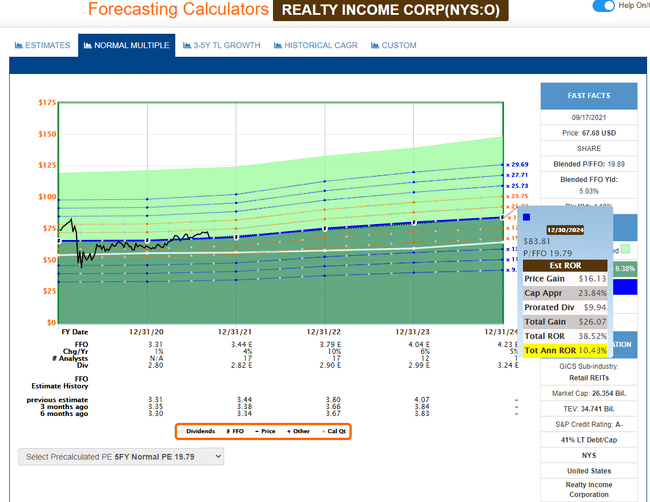

5. Realty Income Corp. $O

Rendimento del dividendo attuale: 4,21%

Non possiamo menzionare le società a dividendo mensile senza arrivare al loro "re". E questa è sicuramente la Realtà. Teoricamente, potresti ignorare tutte le aziende di questa lista e mettere tutti i tuoi soldi dedicati agli investimenti mensili in dividendi nella sola Realty Income - onestamente, nessuno potrebbe chiamarti pazzo per averlo fatto, me compreso. Anche se voglio diversificare ulteriormente in questo segmento, il mio obiettivo è che Realty Income $O sia di gran lunga il più grande dei miei investimenti mensili in dividendi. Attualmente è al secondo posto, appena dietro Exchange Income.

Dato che si tratta di un'azienda con rating A, tradizionalmente si scambia con un premio molto più alto rispetto alle altre aziende qui, e non si ottiene in modo scandaloso a buon mercato, è qualcosa con cui fare i conti. Naturalmente, non ha problemi a soddisfare le aspettative di guadagno e ha anche di gran lunga il più grande insieme di attività in questa lista.

Il rendimento attuale di Realty Income è del 4,2% - la mia regola personale è che ogni volta che una società rende più del 4% all'anno in dividendi, vale la pena considerarla. Naturalmente, vorrei aver restituito il triplo del capitale per lavorare durante la pandemia, visto che in pratica sono riuscito a cronometrare la pandemia bassa con un errore di pochi giorni. I rendimenti da allora sono stati impressionanti.

Il$O ha tutto ciò che un investitore potrebbe desiderare: certezza dei dividendi, buona gestione e un solido tasso di crescita dei dividendi. Ma è anche di gran lunga il più costoso del gruppo.

Tuttavia, con un premio di 19-20x P/FFO, c'è ancora un potenziale di crescita del 10,43% all'anno.

Se tu avessi accesso a un'enorme quantità di capitale, volessi solo l'investimento più sicuro possibile, e fossi disposto a pagare un certo premio per questo (aka lo scenario ideale di pensionamento), direi che dovresti mettere una porzione significativa del tuo portafoglio in $O se sei preoccupato del pagamento mensile dei dividendi.

Nonostante la crescita potenziale relativamente bassa, questo titolo porta con sé anche il più alto livello di sicurezza possibile. Considero l'azienda un buon acquisto al di sotto dei 67 dollari/azione e al di sopra di un 4% di divi yield e naturalmente $O in un portafoglio a sé stante.

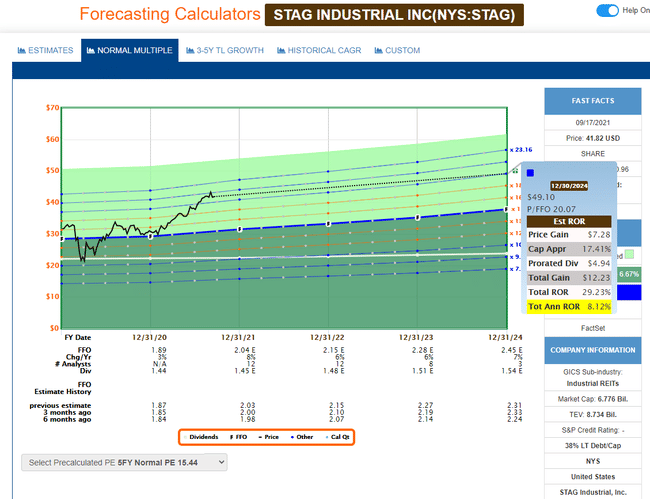

6. STAG Industriale $STAG

Rendimento del dividendo attuale: 3,51%

Questo fa davvero male. Perché? La ragione è che possedevo una posizione considerevole in $STAG quando il rendimento dell'azienda era superiore al 7%. Era uno dei miei primi investimenti negli Stati Uniti che pagava un dividendo mensile. Purtroppo, dopo un rendimento molto impressionante di oltre il 100%, l'ho venduto e da allora non l'ho più ricomprato.

Guardando il grafico si può probabilmente immaginare cosa è successo all'azienda da allora 🚀, e il suo apprezzamento è diventato non investibile per me - almeno per ora. Il mercato chiede un premio P/FFO più alto di Realty Income, anche se STAG è meno di un quinto delle dimensioni e non ha un rating. Inoltre, il rendimento dei dividendi qui è attualmente inferiore al 3,5% all'anno, che ho anche problemi a sopportare.

Non c'è alcuna ragione concepibile per investire in STAG a questi multipli, a meno che non si abbia qualche informazione interna. La crescita è debole anche al premio attuale dell'azienda.

Potete scommettere che quando l'azienda scenderà, sarò uno dei primi a comprare le azioni - qualsiasi cosa al di sotto di 15 volte il P/FFO è maturo per l'acquisto qui, ma attualmente siamo molto lontani da quel livello e sembra molto improbabile che ci arriveremo presto.

Per questo motivo, l'azienda merita un posto nella vostra watchlist, ma per ora è necessario tenere le mani a posto. Realisticamente, se avessi ancora STAG oggi, probabilmente prenderei parte dei profitti e sposterei il capitale altrove. STAG è scambiata a una valutazione che non corrisponde alle sue dimensioni o ai suoi fondamenti generali - almeno per me. Qualche anno fa l'ho venduto troppo presto e troppo a buon mercato, ma oggi non lo vedo affatto troppo a buon mercato.

Comprerei STAG a un prezzo massimo di circa 33-34 dollari per azione, a patto che renda anche più del 4%, e lo considererei un investimento a lungo termine dove dovrò aspettare un po' di più per un apprezzamento decente. Attualmente non ho STAG nel mio portafoglio.

Conclusione

Considero queste 6 società che pagano dividendi le più interessanti sul mercato e le seguo per il mio portafoglio personale. Ne possiedo 4 e al giusto prezzo sarei disposto a possedere teoricamente tutti e 6.

Se avessi a disposizione 50.000 dollari da investire nei pagatori di dividendi mensili, attualmente li distribuirei come segue:

| Ticker | Posizione | Rendimento | Dividendo annuale |

| $BRMK | 3000 $ | 8,3 % | 249 $ |

| $EIFZF | 7000 $ | 5,3 % | 371 $ |

| $PBA | 10 000 $ | 6,5 % | 650 $ |

| $O | 30 000 $ | 4,2 % | 1260 $ |

| Totale di due | 2530 $ | Divi/rendimento mensile | 211 $/5,06 % |

A seconda della vostra tolleranza al rischio, potreste pesare questi investimenti come volete e finire con un rendimento fino al 6% senza entrare in quello che considererei davvero un investimento "troppo rischioso".

Grazie per aver letto. Cosa pensi dei dividendi mensili? Fatemelo sapere nei commenti, se è il caso. 👇

*Questa non è una raccomandazione d'investimento, investite solo in base alla vostra analisi approfondita. Le azioni e le materie prime sono attività rischiose. Per ogni titolo, indico se è posseduto/non posseduto nel portafoglio.