Essere un investitore di dividendi porta con sé vantaggi significativi. In tempi di volatilità selvaggia, puoi sentirti a tuo agio sapendo che il prossimo pagamento di dividendi dal tuo portafoglio è probabilmente proprio dietro l'angolo. Inoltre, sia la volatilità che le correzioni sono l'alleato di ogni investitore di dividendi perché ti danno l'opportunità di comprare azioni di qualità ad un prezzo più basso. Potremmo trovarci in un periodo di alta inflazione, una crisi energetica, forse un aumento dei tassi di interesse, e chissà se qualche nuova mutazione del coronavirus deve ancora farsi conoscere. In altre parole, siamo in un momento ideale per detenere azioni a dividendo di qualità!

In tempi di volatilità, le azioni a dividendo aggiungono la stabilità necessaria al tuo portafoglio. Non solo hanno dimostrato di essere meno volatili durante i periodi di incertezza, ma gli investitori possono anche raccogliere pagamenti regolari in contanti da questi titoli più economici. Quindi, con un portafoglio diversificato di azioni di reddito, gli investitori possono dormire bene la notte sapendo che il loro reddito è protetto indipendentemente dagli uragani, dalle tensioni geopolitiche o da quale partito politico è attualmente al potere. Di seguito, voglio discutere di 3 titoli di qualità con un rendimento medio dei dividendi del 7,4% che sono davvero buoni per addormentarsi!

AbbVie $ABBV

Rendimento del dividendo 4,8%

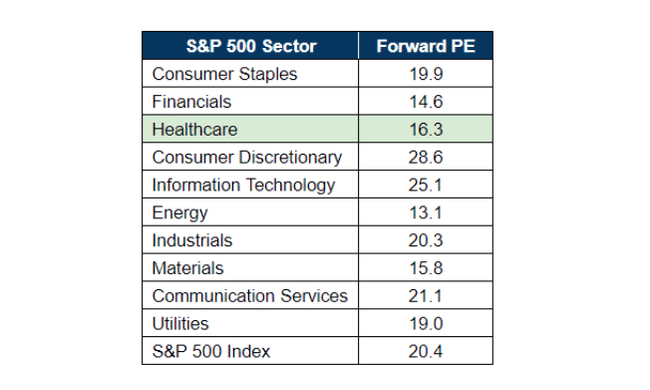

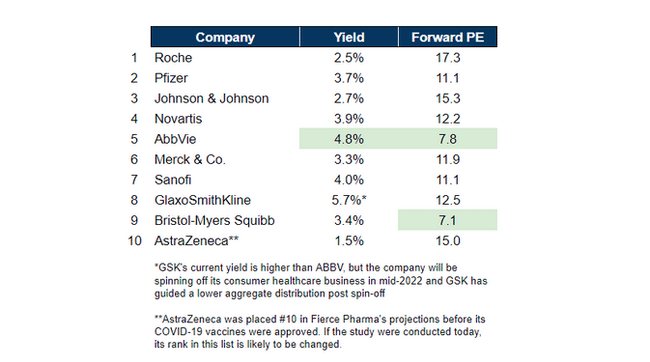

La sanità è uno dei settori di valutazione più economici nel mercato attuale, anche se la pandemia di coronavirus ha confermato più che enfaticamente la sua importanza per l'economia e la prosperità generale.

Nel prossimo decennio, vedremo il denaro affluire nel settore sanitario per migliorare i vaccini, le medicine, le infrastrutture sanitarie pubbliche e per migliorare le opzioni di cura a distanza (telemedicina ecc.) e il monitoraggio in tempo reale.

AbbVie è stata una stella altamente redditizia dell'industria biofarmaceutica dal suo spin-off da Abbott Laboratories $ABT nel 2013. Mantiene la storia dei dividendi della sua società madre, qualificandola come un aristocratico dei dividendi. Non solo, lo zio Buffett ha $ABBV nel portafoglio di Berkshire Hathaway con una posizione di oltre 2,3 miliardi di dollari, rendendolo il suo secondo più grande stock holding oggi.

$ABBV è fortemente coinvolta in immunologia, oncologia e neuroscienze con un portafoglio di oltre 30 prodotti e una robusta pipeline di 56 farmaci in sviluppo.

Il farmaco di punta dell'azienda, Humira, che rappresentava il 37% delle entrate totali dell'azienda nel 2020, ha iniziato a perdere la protezione del brevetto nel 2016. Come risultato dell'acquisizione di Allergan completata nel 2020, AbbVie è stata in grado di diversificare ulteriormente il suo portafoglio prodotti e ridurre la sua dipendenza da Humira. Tra i prodotti più attesi ci sono i farmaci Humira-like, che dovrebbero arrivare sul mercato nel 2023. AbbVie prevede che Rinvoq e Skyrizi saranno i suoi più venduti entro il 2025 e potrebbero generare vendite per oltre 15 miliardi di dollari. Nel 2020, Rinvoq ha generato 731 milioni di dollari di vendite iniziali.

La società $ABBV ha attualmente un rendimento da dividendo del 4,8% con un payout ratio relativamente basso del 41%. Questo lascia quasi il 60% dei suoi guadagni netti in tasca per altri scopi. Se guardiamo la classifica di Fierce Pharma delle migliori aziende farmaceutiche in base alle vendite di farmaci previste dal consenso nel 2026, troviamo che AbbVie è una delle più economiche e ha il rendimento più alto.

Guardando questi dati, non è una sorpresa che "The Oracle of Omaha" Buffett abbia iniziato posizioni in Pfizer $PFE, AbbVie e Bristol-Myers Squibb $BMY all'inizio di quest'anno. Con la sua valutazione economica, il portafoglio robusto e l'alto rendimento, $ABBV è una fantastica aggiunta a qualsiasi portafoglio di dividendi serio.

America First Multifamily Investors $ATAX

Rendimento del dividendo 6,9%

$ATAX investe in MRBs (obbligazioni ipotecarie), che sono acquistate attraverso le agenzie statali per la casa e sono sostenute da edifici di appartamenti con una componente "a basso reddito". Gli Stati usano essenzialmente questi strumenti per incoraggiare la costruzione di alloggi per i residenti a basso reddito.

Il più grande investimento di $ATAX è in queste obbligazioni, che hanno attraversato la crisi COVID-19 senza un solo default. La parte migliore è che l'interesse su queste obbligazioni è esente da tasse, un beneficio che viene passato agli investitori grazie alla struttura di partnership di ATAX. Di conseguenza, una parte del pagamento che riceverete da ATAX sarà esente da tasse (circa il 40% nel 2018 e 2019, il 100% nel 2020).

L'altra attività principale di ATAX è il settore immobiliare, che chiama "Vantage". Si tratta di una joint venture in cui $ATAX costruisce nuovi complessi di appartamenti con il suo partner, e quando la costruzione è completa e gli appartamenti sono affittati, la proprietà viene venduta nel suo complesso. L'anno scorso, la società si è astenuta dal vendere queste proprietà per evitare di vendere a prezzi sfavorevoli. Grazie alla forte ripresa, le proprietà Vantage si stanno vendendo rapidamente. L'ultima proprietà venduta in agosto porterà CAD$0.13/unità (contanti disponibili per la distribuzione) nel terzo trimestre, rispetto all'attuale distribuzione di $0.11/unità.

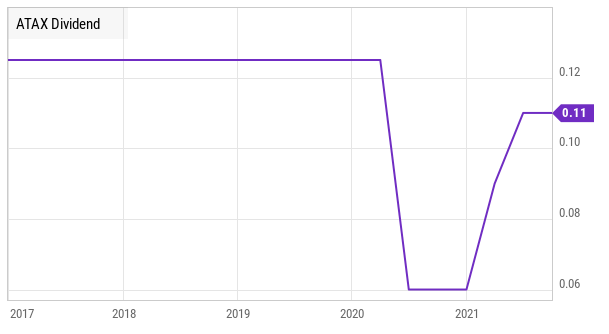

L'azienda, che opera come Limited Partnership, ha dovuto tagliare la sua distribuzione 2020 a causa dell'incertezza nei primi giorni della pandemia. Tuttavia, la riduzione è durata solo tre quarti. Con l'inizio della vendita delle proprietà Vantage, la distribuzione è stata nuovamente aumentata a 0,09 dollari e poi all'attuale distribuzione di 0,11 dollari.

Le proprietà per le quali $ATAX ha concesso il rinvio dei pagamenti di capitale e interessi nel 2020 sono ora riportate come quasi completamente affittate e hanno tassi di raccolta quasi comparabili, indicando un ritorno alla situazione pre-COVID dell'azienda. Mi aspetto che anche le distribuzioni tornino presto ai livelli pre-pandemici.

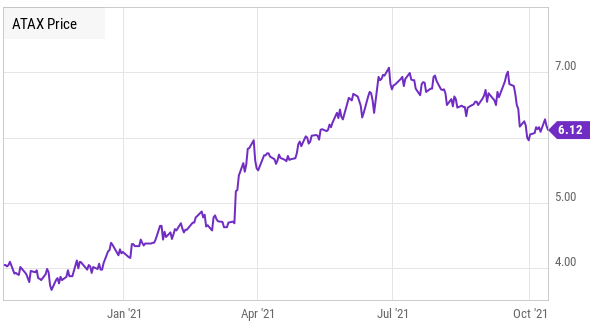

ATAX ha recentemente annunciato l'emissione di nuove azioni. Venderà 4,75 milioni di nuove unità a 6,10 dollari/unità. Questo ha creato un fattore di crescita negativo a breve termine, e lo stock è in calo del 13% da metà settembre.

L'impatto a breve termine è solo il risultato della maggiore offerta di unità sul mercato. Questa è una fantastica opportunità di acquisto. $ATAX sta raccogliendo questo capitale per consentire la crescita. E sfrutterà sicuramente il nuovo capitale, comprando più MRB e costruendo nuove proprietà da vendere. A lungo termine, questo porterà a un maggiore flusso di cassa per tutti gli azionisti.

Annaly Capital $NLY

Rendimento del dividendo 10,3%.

Annaly Capital è un "mREIT di agenzia" con un rendimento del 10,3% che è sostenuto da oltre il 130% dei guadagni disponibili per la distribuzione, quindi riesce a pagare il suo dividendo apparentemente grasso a grandi passi. Il core business di $NLY è investire in MBS (Mortgage-Backed Securities) di agenzia. Si tratta di mutui che vengono acquistati da agenzie governative, che li garantiscono e li rivendono agli investitori.

Se il mutuo è inadempiente, queste agenzie governative ricomprano il mutuo alla pari. Questo crea un investimento con un rischio minimo di inadempienza che è molto popolare tra le banche, le compagnie di assicurazione, i governi stranieri e altri che cercano un investimento molto liquido e a basso rischio.

NLY acquista questi titoli a basso rischio e approfitta della loro elevata liquidità. Con più di 11 trilioni di dollari in circolazione e un volume medio giornaliero di scambi che supera i 200 miliardi di dollari, gli MBS delle agenzie sono uno dei mercati più grandi e liquidi del mondo, secondo solo ai Treasuries statunitensi. Poiché il mercato è così liquido e l'investimento sottostante è a basso rischio, non c'è carenza di mutuatari disposti ad accettare l'agenzia MBS come garanzia per prestiti a basso tasso di interesse.

$NLY acquista MBS e poi li usa come garanzia per prestiti fino al 95% del loro valore. Acquisisce così grandi quantità di MBS usando relativamente poco capitale. Il risultato? NLY ottiene un rendimento molto alto su un portafoglio di titoli con un rischio molto basso. La chiave di come NLY è redditizia ha poco a che fare con gli MBS stessi; Annaly guadagna la differenza tra i pagamenti degli interessi che riceve sugli MBS e il tasso di interesse che paga sul suo debito. Così, il rischio che $NLY prende, che determina quanto è redditizio, sta nel movimento della curva dei tassi d'interesse.

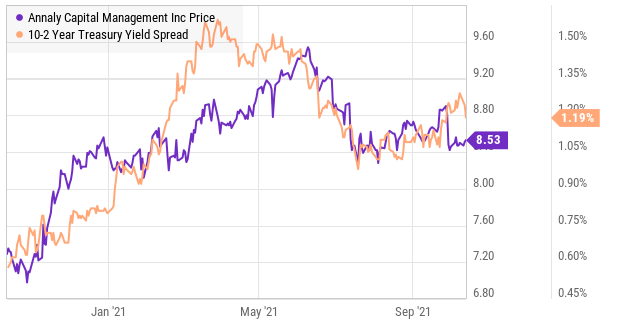

NLY prende in prestito fondi a breve termine, di solito per 30-90 giorni, e gli MBS che compra sono solitamente destinati a sopravvivere per 5-7 anni. In breve, l'azienda beneficia di una curva dei rendimenti "ripida", dove i tassi a lungo termine sono più alti e quelli a breve termine sono vicini allo zero. Pertanto, c'è spesso una forte correlazione tra il prezzo delle azioni di $NLY e lo spread tra i tassi del Tesoro a 10 e 2 anni.

Lo spread tra i Treasuries statunitensi a 10 anni e a 2 anni si è compresso da giugno a luglio e il prezzo delle azioni $NLY è sceso. Non è una coincidenza. Negli ultimi mesi, una combinazione di eccesso di liquidità nel sistema finanziario, gli acquisti attivi di Treasuries da parte della Federal Reserve nonostante l'eccesso di liquidità, e forse alcune preoccupazioni di opzione Delta hanno mantenuto bassi i tassi del Tesoro. Durante l'ultima settimana di settembre, i rendimenti del Tesoro a 10 anni hanno raggiunto un massimo di tre mesi perché gli investitori credono che la Fed rimuoverà gli stimoli per tenere sotto controllo l'inflazione. In futuro, un aumento dei tassi sembra inevitabile e porterà ad un aumento dei Treasuries a 10 anni, con conseguente aumento dei rendimenti di $NLY.

Oltre ai dati macroeconomici positivi per il settore mREIT complessivo, $NLY in particolare chiuderà la vendita della sua divisione immobiliare commerciale da 2,33 miliardi di dollari, liberando più capitale per l'impiego in MBS dell'agenzia. Questo significa che più pagamenti in contanti sono all'orizzonte, rendendo Annaly Capital una fantastica aggiunta al portafoglio di reddito!

*Questa non è una raccomandazione di investimento.