Una parola risuona attualmente nel mondo finanziario e sociale e nelle discussioni: inflazione. Naturalmente, perdere soldi non è una bella cosa. Ma non lasciate che i vostri pensieri di investimento siano dominati dalle paure di questo fenomeno. Risparmiati il tempo e preoccupati della crescita dei guadagni. Diamo un'occhiata alle opinioni delle banche di Wall Street che forniscono consigli interessanti sulle aziende resistenti a tale inflazione.

La stagione dei guadagni del quarto trimestre è quasi finita e i risultati sono abbastanza solidi. La maggior parte delle aziende ha battuto le aspettative. Ma questo significa la fine dei facili paragoni. Nel trimestre in corso, la crescita dei guadagni dovrebbe essere solo del 5%. La stima per l'intero anno è un po' più brillante all'8%, ma non contateci. Storicamente, il consenso di febbraio per i guadagni dell'intero anno ha sovrastimato il numero reale di una media di cinque punti percentuali, secondo BofA Securities. Se assumiamo solo il 3% di crescita degli utili nel 2022, l'indice S&P 500 è valutato a 21 volte gli utili futuri.

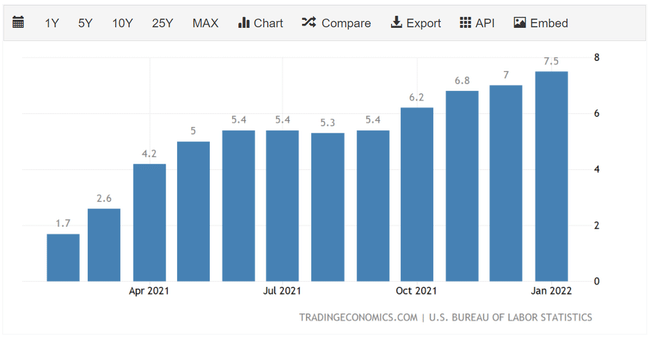

I tassi d'interesse vicini allo zero hanno reso le azioni costose un affare negli ultimi dieci anni, ma ora i tassi si stanno dirigendo verso l'alto. L'inflazione è al massimo dal 1982.

Goldman Sachs $GS ha appena alzato la sua stima di aumento dei tassi da cinque a sette quest'anno. Si ritiene che la Fed avanzerà sempre di un quarto di punto, ma i mezzi punti sono possibili.

MA! I bassi rendimenti delle obbligazioni non ci dicono che l'inflazione scenderà rapidamente? Sì, ma fare affidamento su di esso ha tre problemi. In primo luogo, i rendimenti si stanno muovendo sottilmente sempre più in alto. Quello sui Treasuries a 10 anni è salito dall'1,8% a oltre il 2% questo mese. In secondo luogo, fino alla settimana scorsa, la Fed stava comprando Treasuries per sopprimere i loro rendimenti. Ha intenzione di smettere di farlo, naturalmente, ma solo dopo qualche altra settimana, per non danneggiare l'economia sembrando troppo preoccupato dei danni che sta facendo all'economia.

Il terzo problema nell'ascoltare le tesorerie è che sembrano non sapere nulla. Jim Reid, il principale stratega di credito della Deutsche Bank $DB, ha recentemente tracciato i rendimenti storici del Tesoro a 10 anni contro quello che è risultato essere il tasso di inflazione nei prossimi cinque anni. Molto semplicemente - i rendimenti del Tesoro probabilmente non significano nulla ora.

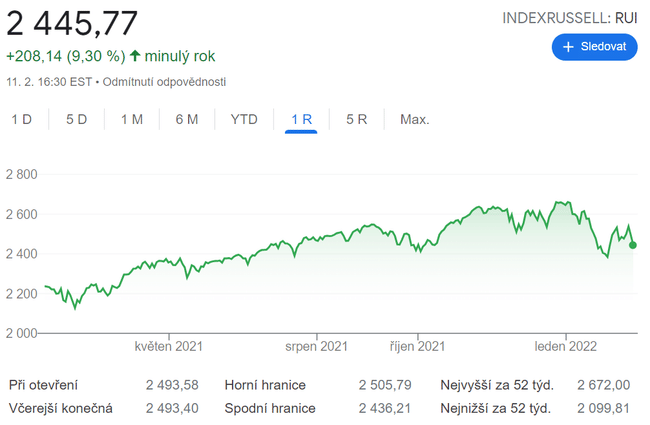

Per gli investitori che cercano di aggiustare le loro partecipazioni per adattarle meglio alle condizioni attuali, le azioni value rimangono interessanti. Hanno sovraperformato di otto punti percentuali quest'anno, il che significa che il Russell 1000 Value Index è sceso solo dell'1% rispetto al 9% del Russell 1000 Growth Index.

Questo arriva dopo 15 anni di dominio dei titoli di crescita. Lo sconto per i titoli value rimane insolitamente alto. Inoltre, anche nei risultati del quarto trimestre, il valore sembra superare la crescita, con$CS in crescita del 30% contro il 25%, secondo il Credit Suisse. Si aspetta che i titoli value continuino a guidare la crescita degli utili quest'anno.

C'è stato anche uno scomodo numero di recenti cali nei titoli di crescita nel giorno del rilascio degli utili. Netflix $NFLX, Teradyne $TER, PayPal Holdings $PYPL e Meta Platforms $FB hanno tutti subito cali azionari di oltre il 20% il giorno dopo i loro rapporti, il più alto per gli stock di crescita dalla bolla dot-com della fine degli anni '90, secondo BofA.

Per concentrarsi facilmente sui titoli value, c'è sempre il fondo scambiato Invesco S&P 500 Pure Value (RPV). La chiave per scegliere i singoli stock di valore è separare gli stock di crescita a buon mercato dalle trappole, secondo la banca d'investimento Jefferies. A tal fine, l'azienda ha setacciato i suoi dati per trovare nomi classificati "Buy" con bassi rapporti prezzo-utili (P/E) e alti rendimenti di free cash flow, e poi ha chiesto ai suoi analisti le loro scelte migliori. Eccone sei:

L'assicuratore sanitario Anthem $ANTM, a 16 volte gli utili, ha aumentato gli utili per azione di una media del 13% nell'ultimo decennio, e potrebbe essere stato conservatore nelle sue prospettive per il 2022. Brunswick $BC, un produttore di barche, a 10 volte gli utili, sta beneficiando di un'impennata dei giovani acquirenti che prendono il largo.

Freeport-McMoRan $FCX, a 12 volte i guadagni, può beneficiare di riserve di rame limitate. Microchip Technology $MCHP, a 16 volte gli utili, probabilmente pagherà il debito e aumenterà il dividendo. Rendimento recente: 1,4%.

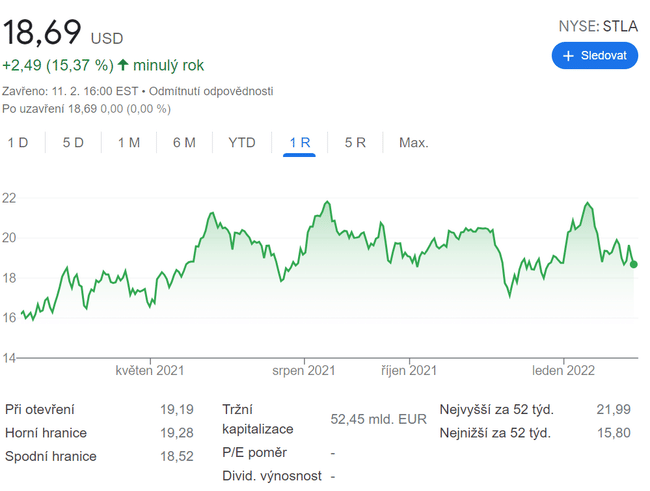

Owens Corning $OC, 10 volte i guadagni, fa materiali di isolamento e di copertura e la domanda elevata potrebbe essere più a lungo termine di quanto il prezzo delle azioni suggerisca. E Stellantis $STLA, appena quattro volte i guadagni, è da 12 a 18 mesi dietro le case automobilistiche rivali nella transizione all'energia elettrica, ma i suoi pickup Ram 1500 hanno appena superato Chevrolet per diventare il secondo veicolo più venduto negli Stati Uniti dietro Ford Motor $F.

La banca ha messo insieme una lista interessante che merita sicuramente un'analisi più approfondita. Quindi facciamolo :)

Errore fondamentale: se lo state facendo quando investite, fermatevi immediatamente

Questa non è una raccomandazione di investimento. Questa è una visione puramente amatoriale basata sull'analisi di Jack Hough.