Gli investitori cercano di mettere i loro soldi in aziende che credono di offrire qualcosa che sarà sempre più richiesto con il passare degli anni. A causa dell'invecchiamento della popolazione e quindi di una maggiore incidenza di malattie croniche, si prevede che l'industria farmaceutica globale cresca ad un tasso del 7% all'anno, da 1,2 trilioni di dollari nel 2019 a 2,2 trilioni di dollari nel 2027. Diamo uno sguardo a 3 titoli che sono tra i migliori nel loro settore.

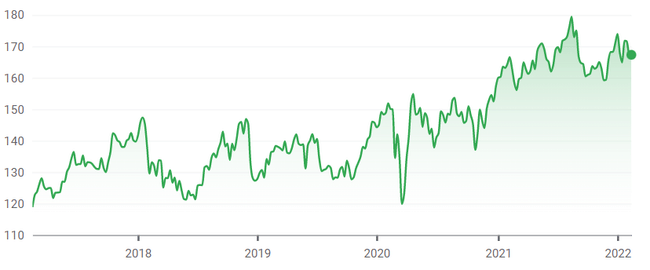

1. Johnson & Johnson $JNJ

Johnson & Johnson è probabilmente lo standard con cui si misurano le aziende sanitarie. Perché dico questo?

J&J vanta 59 anni consecutivi di aumenti dei dividendi, rendendola il re dei dividendi che solo altri 30 titoli sono. Se questo non fosse abbastanza impressionante, la sua storia di aumenti di dividendi è la più lunga dell'intero settore sanitario. E non è probabile che ceda la corona di re dei dividendi molto presto, per diverse ragioni.

In primo luogo, il rapporto di distribuzione dei dividendi della J&J l'anno scorso è stato del 42,8%. Questo dà all'azienda un ampio capitale da reinvestire nel suo business per sostenere la futura crescita degli utili.

In secondo luogo, la J&J ha un impeccabile rating di credito AAA. Si unisce ai giganti tecnologici Apple $AAPL e Microsoft $MSFT come le uniche aziende sanitarie con rating perfetto. Anche se il dividendo della J&J è comodamente coperto dai guadagni, questo aggiunge un altro livello di sicurezza al payout. Questo perché J&J può appoggiarsi al suo impeccabile bilancio per pagare il dividendo se incontra un periodo di redditività ridotta.

In terzo luogo, gli analisti si aspettano una crescita annuale del 6,4% degli utili per azione(EPS)(rettificati) nei prossimi cinque anni. J&J dovrebbe essere in grado di pagare il 6-7% di crescita dei dividendi per il prossimo futuro, mantenendo un basso rapporto di payout. Cosa c'è dietro le stime degli analisti di una solida crescita degli utili?

A parte i suoi attuali blockbuster come i farmaci immunologici Stelara e Tremfya e il farmaco oncologico Darzalex, J&J ha attualmente un profondo potenziale in fase avanzata. Questo include più di 40 indicazioni in studi clinici di fase 2 o 3 che dovrebbero portare ad almeno alcuni farmaci blockbuster.

Il rendimento da dividendo del 2,6% della J&J può essere guadagnato con un rapporto prezzo-utili(P/E) di appena 15,6.

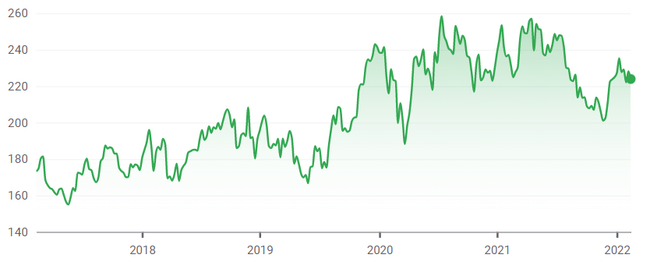

2. Amgen $AMGN

Il secondo titolo biotech da considerare l'acquisto ora è Amgen. Anche se Amgen ha iniziato a pagare un dividendo solo nel 2011, lo ha aumentato per 11 anni di fila. Questo lo mette nel gruppo di azioni che hanno aumentato il dividendo per almeno 10 anni, i cosiddetti contendenti dei dividendi.

Come per J&J, la striscia di aumenti dei dividendi di Amgen continuerà probabilmente in futuro per diverse ragioni.

Il dividend payout ratio di Amgen l'anno scorso è stato del 41,2%. In questo modo si trova un equilibrio tra la restituzione del capitale agli azionisti e il mantenimento degli utili per far crescere il business.

Inoltre, Amgen ha 40 composti in varie fasi di sviluppo clinico in diverse aree terapeutiche come oncologia, infiammazione e osso. La pipeline di farmaci di Amgen dovrebbe più che compensare qualsiasi scadenza di brevetto nei prossimi anni. Questo spiega perché gli analisti prevedono che Amgen avrà unacrescita annuale degli utili del 7% nei prossimi cinque anni.

Gli investitori in cerca di rendimento possono bloccare il rendimento dei dividendi del 3,5% di Amgen a un rapporto P/E dell'anno corrente di 12,7, che è un valore ragionevole per uno stock di dividendi.

3. Pfizer $PFE

La pillola antivirale Paxlovide e il vaccino COVID-19 che Pfizer ha sviluppato con BioNTech $BNTX saranno quasi certamente forti motori di crescita a breve termine.

Tuttavia, un risultato ancora più incoraggiante per Pfizer in 2021 è che le relative vendite del non-Covid hanno sviluppato 6% anno-sopra-anno a $44.4 miliardo. Ciò è stato determinato soprattutto da crescita piacevole nelle droghe del blockbuster del Pfizer, quale un anticoagulante co-proprietario con Bristol Myers Squibb $BMY denominato Eliquis, così come le droghe rare di malattia di cuore Vyndaqel/Vyndamax.

L'invidiabile portafoglio esistente di farmaci di Pfizer e le 79 indicazioni in studi clinici aiutano a spiegare perché gli analisti prevedono una crescita annuale dei guadagni del 10% nei prossimi cinque anni. Con un rapporto di distribuzione dei dividendi di appena il 35,3% l'anno scorso, Pfizer dovrebbe avere molto spazio per la crescita dei dividendi in futuro.

Gli investitori in cerca di reddito e crescita possono ottenere un rendimento da dividendi del 3,2% su Pfizer ad un rapporto P/E di 9,6, rendendo questo titolo una scelta top per il 2022.

Un'altraalternativa nel settore biotecnologico e farmaceutico è Novavax, che ha anche fatto il taglio: seitentato di investire nel settore farmaceutico? Diamo un'occhiata a Novavax

Disclaimer: l'autore di questa analisi è Kody Kester, non sono un investitore professionista. Questa non è una raccomandazione di investimento.