Diamo un'occhiata ad alcune delle più grandi aziende tecnologiche del mondo che sono attualmente in una leggera correzione. Andremo oltre l'analisi tecnica per ogni azienda che avrà un impatto diretto sul loro prezzo. L'inizio di una flessione o solo uno sconto temporaneo?

1. Microsoft

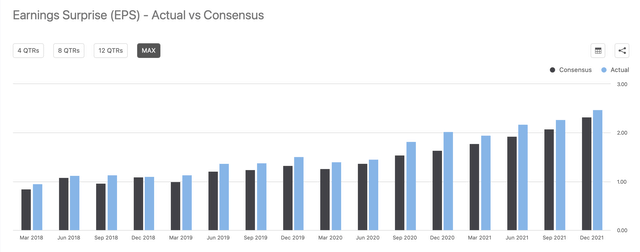

Microsoft ha consegnato un solido rapporto sui guadagni. L'azienda ha guadagnato 2,48 dollari per azione contro le aspettative di 2,31 dollari per azione. Microsoft ha anche raggiunto un fatturato di 51,73 miliardi di dollari contro i 50,88 miliardi previsti. Le entrate sono aumentate del 20% rispetto all'anno precedente, mentre gli utili per azione sono aumentati del 22%. Forse la parte migliore del rapporto è stata che l'azienda ha riportato un aumento delle vendite da 48,5 a 49,3 miliardi di dollari nel prossimo trimestre, battendo i 48,23 miliardi di dollari previsti.

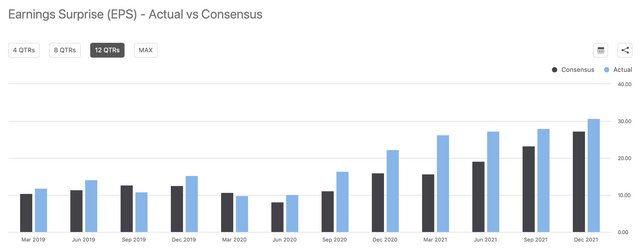

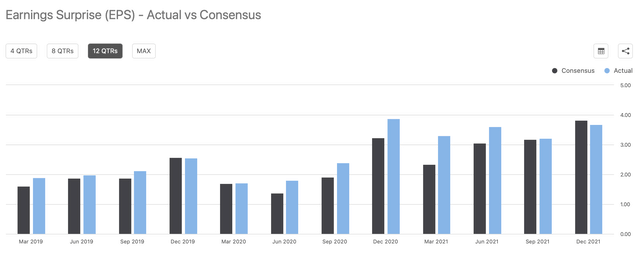

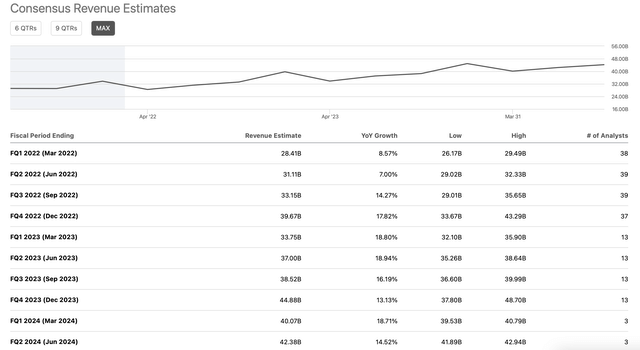

Microsoft ha illustrato una robusta crescita dei guadagni negli anni precedenti, e con l'avanzare dell'azienda, la crescita dei guadagni dovrebbe continuare. Inoltre, anche se il tasso di crescita degli utili dell'azienda dovrebbe rallentare dal 20%, dovremmo ancora vedere una crescita degli utili del 10-15% nei trimestri futuri.

Crescita dell'utile per azione

La traiettoria degli utili per azione di MSFT (SeekingAlpha.com )

Stime di crescita degli utili

Crescita dei guadagni di MSFT (SeekingAlpha.com )

Nonostante le notevoli dimensioni e la quota di mercato di Microsoft, l'azienda continua a vedere una crescita notevole nelle entrate e negli utili per azione, e la traiettoria di crescita del juggernaut tecnologico sembra lungi dall'essere finita. Tuttavia, a circa 30 volte le stime degli utili futuri per azione, Microsoft non è a buon mercato al momento. Mentre ci sono ragioni per cui gli investitori stanno pagando prezzi premium per lo stock, data la ricca valutazione di Microsoft, la crescita può essere limitata.

Configurazione tecnica

Il quadro tecnico dell'azienda è migliorato fino a poco tempo fa. Ora stiamo assistendo a un ritorno alla MA a 200 giorni. Se Microsoft chiude decisamente sotto questo livello tecnico, il titolo potrebbe essere nei guai. Tutto sommato, il quadro tecnico non è molto rialzista in questo momento. In effetti, un approccio cauto potrebbe essere il migliore per ora.

La scheda di valutazione

- Guadagni recenti: B+

- Prospettive: B+

- Potenziale di guadagno futuro: A-

- Tasso di crescita: B-

- Traiettoria di crescita: B-

- Valutazione: C

- Impostazione tecnica: C+

- Valutazione complessiva: 79/B-

Obiettivo di prezzo a fine anno: 350-380 dollari (20-30% potenziale di rialzo)

2. Mela

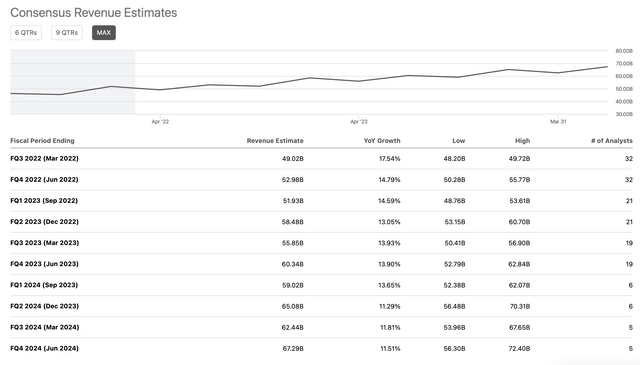

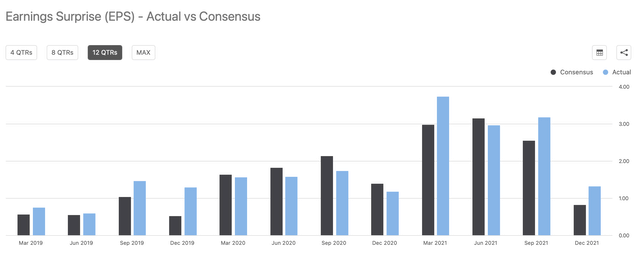

Apple ha riportato un trimestre solido. L'utile per azione è arrivato a 2,10 dollari contro le stime di 1,89. L'azienda ha battuto le stime sulle entrate, raggiungendo 123,9 miliardi di dollari contro le aspettative di 118,66 miliardi di dollari. La crescita del fatturato su base annua è stata dell'11% e l'utile per azione è aumentato del 25% nello stesso periodo. L'azienda non ha fornito una guida ufficiale, ma vediamo che lo slancio di Apple è forte e gli utili futuri dovrebbero continuare a battere le aspettative degli analisti.

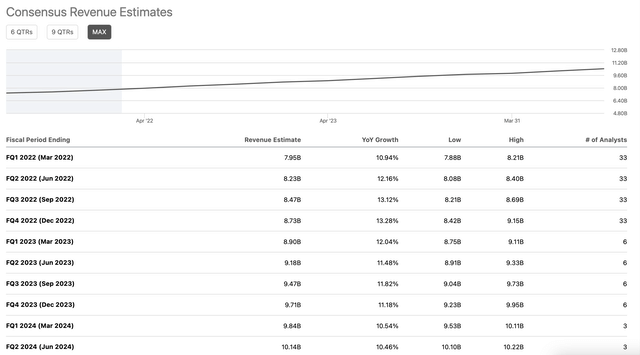

Tuttavia, il tasso di crescita delle entrate di Apple continuerà probabilmente a rallentare nel breve termine. La crescita dei ricavi e degli utili per azione potrebbe raggiungere una cifra singola negli anni futuri, e l'azienda sembra essere sul punto di diventare di nuovo un titolo di valore.

Crescita dell'utile per azione

La traiettoria degli utili per azione di AAPL (SeekingAlpha.com )

Stime di crescita degli utili

Crescita dei guadagni di AAPL (SeekingAlpha.com )

La valutazione di Apple di 28 volte gli utili per azione stimati per quest'anno sembra relativamente alta, assumendo che l'azienda esibisca un tasso di crescita ridotto. Secondo me, Apple non è più un'azienda in crescita. Potrebbe continuare a far crescere le entrate e gli utili per azione nei prossimi anni, ma probabilmente a un ritmo prevalentemente a una cifra. Pertanto, l'azienda può meritare un multiplo più basso e lo stock è probabile che abbia una crescita limitata da qui al 2022.

Configurazione tecnica

Dopo una recente fase di rimbalzo, il titolo è in stallo e minaccia di muoversi nuovamente verso il basso. Se Apple non si muove sopra il precedente ATH, il quadro tecnico potrebbe continuare a indebolirsi e il titolo potrebbe scambiare lateralmente o più in basso per qualche tempo.

Scorecard

- Guadagni recenti: B+

- Prospettive: B

- Potenziale di guadagno futuro: B

- Tasso di crescita: C-

- Traiettoria di crescita: C+

- Valutazione: C-

- Impostazione tecnica: C

- Valutazione complessiva: 74/C

Obiettivo di prezzo a fine anno: 180-200 dollari (8-20% potenziale di rialzo)

3. Alfabeto

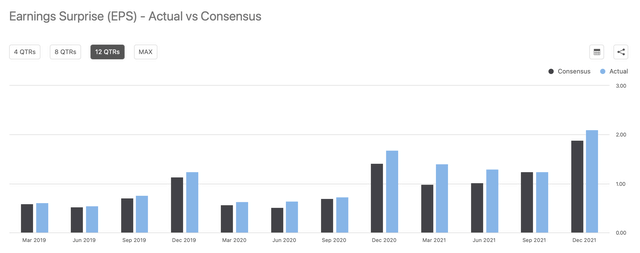

Alphabet (GOOG)(GOOGL) ha fatto un grande trimestre. L'azienda ha consegnato utili per azione di 30,69 dollari contro i 27,34 dollari attesi dagli analisti. Le entrate sono arrivate a 75,33 miliardi di dollari, ben al di sopra dei 72,17 miliardi previsti. Su base annua, gli utili per azione sono aumentati del 17% e le entrate del 32%.

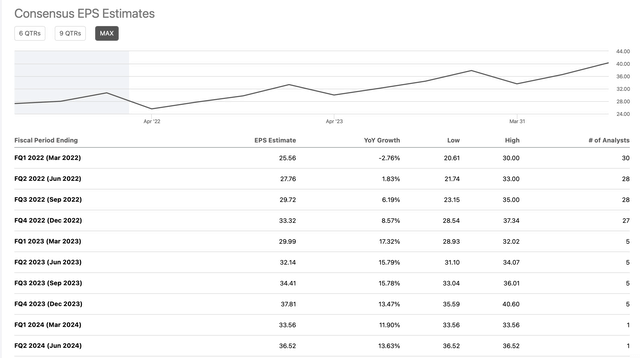

Mentre la crescita degli utili per azione sarà probabilmente a una sola cifra quest'anno, dovrebbe accelerare di nuovo al 15-20% nel 2023. Inoltre, è probabile che vedremo una crescita del 15-20% delle entrate per diversi anni, man mano che l'azienda andrà avanti. In generale, Alphabet sembra avere una crescita sana davanti a sé se l'economia generale rimane forte e la spesa pubblicitaria continua ad aumentare.

Crescita dell'utile per azione

La traiettoria degli utili per azione di GOOG (SeekingAlpha.com)

Stime di crescita degli utili

Crescita delle entrate di GOOG (SeekingAlpha.com )

Alphabet è attualmente scambiata a circa 23 volte le stime degli utili per azione di quest'anno, che è relativamente a buon mercato dato il tasso di crescita dell'azienda. L'azienda ha annunciato un frazionamento azionario che è molto costruttivo e dovrebbe servire da catalizzatore positivo per la crescita del titolo nei prossimi mesi.

Configurazione tecnica

Anche se il quadro tecnico di GOOG è migliorato significativamente in seguito alla ricostruzione tecnologica, è stato dappertutto dopo i recenti risultati. Infatti, GOOG è crollato del 12% da quando il titolo ha raggiunto il suo massimo dopo l'annuncio degli utili. Siamo sotto la MA a 200 giorni e in pericolo di muoversi più in basso. Il quadro tecnico non sembra favorevole in questo momento, ma lo stock è scambiato ad una valutazione relativamente bassa. Pertanto, il setup tecnico dovrebbe migliorare per Alphabet mentre ci muoviamo verso il 2022.

Scorecard

- Risultati recenti dei guadagni: A-

- Prospettiva: B

- Potenziale di guadagno futuro: B

- Tasso di crescita: B

- Traiettoria di crescita: B B

- Valutazione: B A-

- Impostazione tecnica: C+

- Valutazione complessiva: 84/B

Obiettivo di prezzo a fine anno: $3.300-$3.600 (23-34% potenziale di rialzo)

4. Amazon

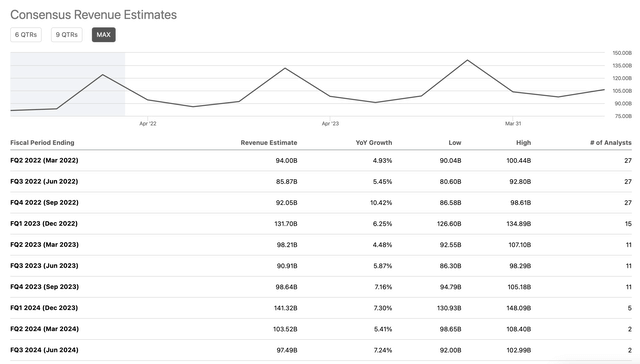

Anche Amazon (AMZN) ha riportato un trimestre solido. La società ha battuto le stime sugli utili per azione con 5,80 dollari contro i 3,57 dollari stimati. Le entrate sono state all'incirca in linea con le aspettative, con 137,4 miliardi di dollari contro i 137,6 miliardi previsti. Su base annua, l'EPS è aumentato del 97%, mentre le entrate sono aumentate del 15%, dimostrando il notevole potenziale di guadagno dell'azienda. Tuttavia, la guidance delle entrate di Amazon è stata di 112-117 miliardi di dollari, sotto le stime di 120 miliardi di dollari. Eppure, l'azienda dovrebbe continuare a mostrare impressionanti guadagni per azione e crescita delle entrate durante il suo sviluppo.

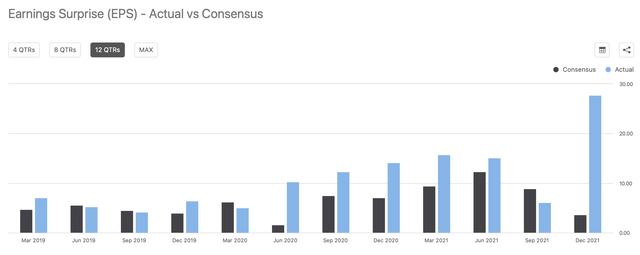

Crescita dell'utile per azione

Traiettoria degli utili per azione di AMZN (SeekingAlpha.com)

Stime di crescita degli utili

Crescita dei guadagni di AMZN (SeekingAlpha.com)

Possiamo vedere che il potenziale di guadagno di Amazon è abbastanza notevole. L'EPS dell'azienda non è così alto come potrebbe essere perché Amazon è costantemente concentrata sulla crescita. Una volta che l'azienda si avvicina alla piena maturità, probabilmente genererà un notevole valore per gli azionisti. Per ora, tuttavia, vediamo che Amazon ha ancora un sacco di crescita davanti a sé, in quanto la società dovrebbe continuare a fornire una crescita dei ricavi del 15-20% nei prossimi trimestri.

Non è facile valutare Amazon su una base P/E, ma si scambia a circa 45 volte la stima di consenso per il 2023. Mentre questo sembra relativamente costoso, non è un valore storicamente alto per Amazon. L'azienda ha un enorme potenziale di profitto e dovrebbe continuare a far crescere le vendite a un tasso di circa il 15-20% negli anni futuri. Il quadro tecnico per Amazon potrebbe non essere così rialzista come alcuni altri titani della tecnologia, ma il suo prezzo delle azioni dovrebbe continuare ad espandersi da qui.

Configurazione tecnica

Amazon è stata in un range-bound per la maggior parte dell'anno scorso. Ma lo stock non è così caro come appare sulla carta, e se l'economia in generale rimane forte, lo stock potrebbe scoppiare presto. Una volta superato il punto di rottura dei 3.000 dollari, il titolo potrebbe accelerare.

Tratto da

- Risultati recenti dei guadagni: B+

- Prospettiva: C

- Potenziale di guadagno futuro: A

- Tasso di crescita: A-

- Traiettoria di crescita: A-

- Valutazione: C+

- Impostazione tecnica: B

- Valutazione complessiva: 82/B

Obiettivo di prezzo a fine anno: $3.500-$3.800 (13-23% potenziale di rialzo)

5. Meta piattaforme

Meta (FB) è praticamente crollata dopo l'annuncio dei guadagni. L'azienda ha battuto leggermente le entrate, ma l'utile per azione è arrivato a 3,67 dollari, un numero leggero rispetto ai 3,84 dollari previsti. Peggio ancora, l'azienda ha riportato entrate significativamente inferiori, 27-29 miliardi di dollari contro i 30,15 miliardi previsti. Anche i costi si sono rivelati più alti di quanto molti investitori si aspettassero. L'utile per azione è sceso dell'1,5% rispetto all'anno precedente, anche se le vendite sono aumentate del 20%. È probabile che l'EPS diminuisca a breve termine, mentre le entrate dell'azienda dovrebbero continuare a crescere a basse due cifre.

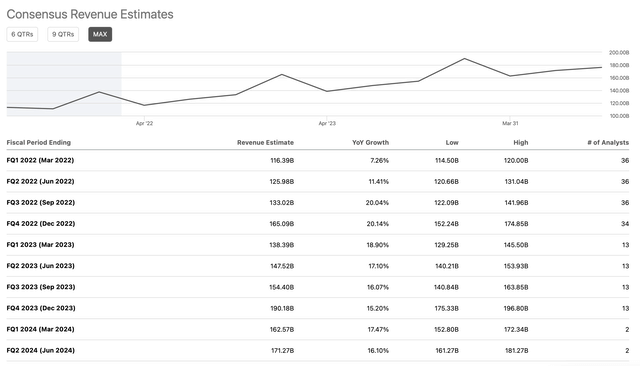

Crescita EPS

La traiettoria degli utili per azione di FB (SeekingAlpha.com)

Stime di crescita degli utili

FB crescita dei guadagni (SeekingAlpha.com)

FB ha illustrato una forte crescita delle entrate negli anni precedenti. Tuttavia, il potenziale di guadagno futuro dell'azienda non è così chiaro ora. L'azienda sta riportando costi in aumento a causa delle spese di Reality Labs, e il suo core business della spesa pubblicitaria può essere influenzato da potenziali turbolenze di mercato. Così, anche se l'azienda dovrebbe continuare a far crescere le entrate ad un ritmo a due cifre, FB potrebbe segnalare una crescita minima o addirittura in calo degli utili per azione nei trimestri futuri. La buona notizia è che Meta è scambiata solo a circa 18 volte le stime degli utili per azione di quest'anno. Sfortunatamente, il suo effettivo potenziale di guadagno e la sua traiettoria di crescita sono ora poco chiari.

Configurazione tecnica

Nonostante il profondo declino di Meta, è difficile etichettare il quadro tecnico come rialzista. Un grave danno tecnico è stato fatto e non c'è un chiaro catalizzatore per spingere il titolo più in alto nel breve termine. Tuttavia, anche il declino è probabilmente limitato. Penso che lo stock probabilmente si muoverà lateralmente per un po' di tempo e se un ulteriore deterioramento della crescita può essere evitato, può probabilmente riempire il gap a 300 dollari e poi eventualmente muoversi più in alto.

Scorecard

- Risultati recenti dei guadagni: C+

- Prospettiva: D

- Potenziale di guadagno futuro: B-

- Tasso di crescita: C+

- Traiettoria di crescita: C

- Valutazione: A

- Impostazione tecnica: C

- Valutazione complessiva: 75/C

Obiettivo di prezzo a fine anno: 280-320 dollari (27-45% potenziale di rialzo)

6. Netflix

Anche se Netflix (NFLX) ha messo su numeri decenti, le sue azioni sono crollate dopo il rapporto sui guadagni. Netflix ha riportato vendite in linea e ha battuto significativamente gli utili per azione (1,32 dollari contro 82 centesimi). La pubblicità netta per abbonato ha anche battuto le aspettative, a 8,28 milioni contro i previsti 8,19 milioni. La cattiva notizia era che Netflix ha proiettato solo 2,5 milioni di annunci netti nel Q2 contro i 6,93 milioni attesi, e lo stock è stato punito per la scarsa prospettiva.

Crescita dell'utile per azione

Traiettoria degli utili per azione di NFLX (SeekingAlpha.com )

Crescita delle entrate

Crescita dei guadagni di NFLX (SeekingAlpha.com )

Tuttavia, dovremmo continuare a vedere una crescita abbastanza robusta delle entrate e una significativa espansione degli utili per azione nei prossimi trimestri. L'azienda dovrebbe continuare a vedere una crescita dei ricavi del 10-15% nei prossimi trimestri e la crescita degli utili per azione dovrebbe essere sostanziale (25-50% su base annua) poiché Netflix diventa più redditizia negli anni futuri.

Il fattore principale che ha preoccupato gli investitori è che la storia di crescita di Netflix è a rischio qui e una crescita più lenta potrebbe avere un impatto sui guadagni futuri dell'azienda. Mentre la crescita delle entrate dell'azienda potrebbe rallentare a circa il 10% nei prossimi anni, la redditività e gli utili per azione di Netflix potrebbero aumentare notevolmente. L'azienda commercia solo per circa 26 volte le stime di consenso degli analisti per il 2023, che è relativamente a buon mercato dato il tasso di crescita dell'azienda e il potenziale di guadagno.

Configurazione tecnica

Netflix ha visto un calo significativo e il titolo è diventato drammaticamente ipervenduto. Ora il prezzo delle azioni e la valutazione della società sono in un posto molto più sano. Mi aspetto che il divario di 500-550 dollari sia presto colmato. Inoltre, se la crescita degli abbonati riprende nel prossimo trimestre, lo stock potrebbe aumentare significativamente.

Scheda di registrazione

- Risultati recenti dei guadagni: B

- Prospettive: C-

- Potenziale di guadagno futuro: A-

- Tasso di crescita: C+

- Traiettoria di crescita: B-

- Valutazione: B+

- Impostazione tecnica: B-

- Valutazione complessiva: 80/B

Obiettivo di prezzo a fine anno: 500-600 dollari (33-50% di crescita potenziale)

Conclusione

Anche se le aziende sono in una leggera correzione, possiamo parlare di un rischio relativamente alto. Personalmente mi asterrei dall'acquistare in questo momento e preferirei aspettare. Non c'è alcuna garanzia che la storia di Meta non possa ripetersi.