Ti piacciono i dividendi ma allo stesso tempo non vuoi aziende che costano molto e offrono poco rendimento? Questo articolo mostra 7 aziende che hanno un dividend yield superiore al 5%, sono economiche e hanno un potenziale di crescita.

Quando si tratta di azioni con prezzi elevati, ci sono ostacoli per i piccoli investitori. Considerate che ci vogliono più di 3.000 dollari per comprare una sola azione di Amazon.com Inc. $AMZN. Questo rende terribilmente difficile diversificare un piccolo portafoglio o comprare e vendere azioni frazionate. Se sei il tipo di investitore che si preoccupa sia della quantità di azioni che della qualità dell'azienda, considera questi sette stock di dividendi economici, che costano tutti meno di $10 per azione e hanno rendimenti da dividendo del 5% o superiori. Bisogna aggiungere che gli stock di dividendi economici sono più rischiosi ma offrono un reddito elevato.

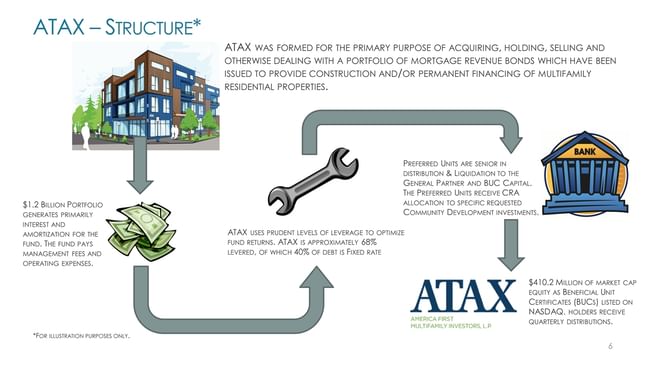

1. America First Multifamily Investors LP $ATAX

America First è una società in accomandita che commercia un portafoglio di "revenue bonds", uno strumento di debito unico emesso per finanziare la costruzione di immobili residenziali e commerciali. In poche parole, ATAX fornisce denaro per un prestito a breve termine che aiuta a finanziare nuovi condomini, alloggi per studenti, suddivisioni o spazi per uffici in base alle entrate potenziali che il prodotto finito genererà.

Questo tipo di prestito non è così redditizio come investire direttamente in un grattacielo e raccogliere assegni d'affitto per anni, ma è molto meno rischioso, perché pochissimi di questi progetti finiscono per essere inadempienti o falliscono una volta che i costruttori si rivolgono ad ATAX per il finanziamento della costruzione. Questo crea una fonte affidabile di reddito che sostiene generosi dividendi. Rendimento del dividendo: 6,9%

2. BlackRock Capital Investment Corp. $BKCC

BlackRock Capital, una società finanziaria che si definisce una Business Development Company, o BDC, opera in realtà come un fondo di private equity - anche se tecnicamente è un'azione quotata in borsa che puoi facilmente comprare dal tuo broker. Il fondo investe in tutti i settori, ma si orienta verso una dimensione di investimento "media" da 10 a 50 milioni di dollari, secondo la letteratura aziendale.

Questo gli permette di entrare in aziende che sono abbastanza piccole da essere agili e sperimentare una crescita significativa, ma non così piccole da poter dichiarare bancarotta ed evaporare durante la notte. Gli interessi sui prestiti senior e i profitti degli investimenti diretti ritornano agli investitori di BKCC attraverso dividendi regolari basati sulla performance del portafoglio, e in questo momento questi investimenti stanno pagando molto bene grazie ai rendimenti a due cifre. Rendimento del dividendo: 9,6%

3. EnLink Midstream LLC $ENLC

La compagnia energetica EnLink offre trasporto e stoccaggio di gas naturale e di liquidi di gas naturale attraverso una rete di 11.900 miglia di gasdotti e quasi 30 impianti di lavorazione in tutti gli Stati Uniti. Mentre molti investitori seguono i grandi titoli delle compagnie petrolifere integrate o i produttori di petrolio a piccola capitalizzazione a causa dell'aumento dei prezzi del petrolio e del gas, anche le compagnie di trasporto e di pipeline come ENLC meritano di essere tenute d'occhio.

Possono non avere la crescita grezza del prezzo delle azioni, ma come intermediari, offrono fonti di reddito incredibilmente affidabili. Questo si traduce in dividendi affidabili, come evidenziato dal fatto che questo titolo ha recentemente aumentato il suo dividendo a 11,3 centesimi per trimestre, rendendo circa quattro volte l'indice S&P 500. Rendimento del dividendo: 5,1%

4. Falcon Minerals Corp. $FLMN

Falcon Minerals è una piccola società con un market cap che è coinvolta nell'esplorazione di petrolio e gas, rendendola uno dei giocatori più volatili di questa lista. FLMN non può colpire molti come fonte di dividendo, considerando che le sue operazioni attualmente ammontano a poco meno di 300 milioni di dollari e l'azienda ha tagliato i versamenti a soli 2,5 centesimi a trimestre durante il peggiore dei disagi legati alla pandemia del 2020.

Grazie all'aumento dei prezzi delle materie prime, tuttavia, Falcon è tornato con un dividendo mastodontico di 15,5 centesimi alla fine del 2021. E se le pressioni inflazionistiche continuano a sollevare i margini di FLMN, potremmo vedere in futuro payout ancora più alti da questo stock di dividendi a basso costo. C'è un rischio qui, ma ovviamente anche una grande vincita. Rendimento del dividendo: 11%

5. Franklin Street Properties Corp. $FSP

Franklin Street è strutturata come un trust di investimento immobiliare. Questa classe speciale di azioni deve restituire il 90% del suo reddito imponibile agli azionisti attraverso i dividendi e in cambio riceve un trattamentofiscale preferenziale a causa della natura ad alta intensità di capitale delle sue partecipazioni immobiliari.

FSP si concentra principalmente sulle proprietà nei distretti commerciali centrali del Sunbelt e del Mountain West negli Stati Uniti, il che significa che si concentra sui distretti commerciali di primo piano nei mercati chiave, tra cui Denver, Houston e Miami. Questi mercati stanno prosperando, permettendo a FSP di mantenere affitti e occupazione elevati e di pagare dividendi significativi nonostante un prezzo delle azioni inferiore a 7 dollari. Rendimento del dividendo: 6,4%.

6. Oaktree Specialty Lending Corp. $OCSL

Oaktree, è specializzata nell'investire in altre aziende - tra cui finanziamenti ponte, management buyout e finanziamento di organizzazioni in difficoltà per ristrutturare e raggiungere alti profitti. A differenza di altre aziende, Oaktree cerca di essere l'investitore principale nelle sue società di portafoglio e perseguirà transazioni in aziende con valori aziendali fino a 150 milioni di dollari in transazioni "one stop" che lo rendono l'unico finanziatore e investitore.

C'è un po' più di rischio in queste transazioni perché non c'è diversificazione del rischio tra gli altri investitori, ma c'è anche un vantaggio molto maggiore se le cose vanno bene perché OCSL è l'unico posto al tavolo. Dato che l'indice S&P 500 rende attualmente solo l'1,4%, questo stock di dividendi a buon mercato offre un enorme payout di sei volte rispetto a quell'indice. Alcuni investitori di reddito possono essere disposti a prendere questo rischio aggiuntivo per perseguire questo enorme payout. Rendimento del dividendo: 8,5%

7. PennantPark Investment Corp. $PNNT

PNNT è un'altra società di sviluppo aziendale, come la BKCC menzionata sopra. Investe in aziende di medie dimensioni alla ricerca di grandi ritorni, di solito in debito senior ma anche attraverso partecipazioni azionarie dirette.

L'ampio portafoglio dell'azienda di circa 5 miliardi di dollari comprende beni immobili, tecnologia, telecomunicazioni, trasporti, sanità, beni di consumo ed energia. Essenzialmente, si sta scommettendo su PNNT per consegnare la sua tesi di investimento come qualsiasi gestore di fondi - e sulla base dell'enorme dividendo generato da recenti accordi redditizi, ora sembra una scommessa abbastanza sicura. Rendimento del dividendo: 7,2%

Dividendi così alti sono certamente una tentazione per qualsiasi investitore, ma bisogna davvero fare attenzione e pensare attentamente al proprio investimento, perché questi dividendi non devono sempre durare.