La situazione nel mondo continua a non conoscere fine, che si tratti dell'aumento dell'inflazione, dei tassi d'interesse, della crisi in Ucraina o di altre influenze geopolitiche. Può essere che il mercato si muova in un mercato orso. Come si matura in un mercato dell'orso sul mercato azionario? Approfondiremo questo aspetto nell'articolo di oggi, dove spiegheremo come difendersi ed elencheremo anche 3 aziende che potrebbero essere vincenti alla fine.

Un mercato dell'orso, o bear market, è un termine comune usato per un calo significativo dei prezzi del mercato azionario. Un mercato orso può essere definito come una situazione in cui le perdite di prezzo di un indice dall'ultimo massimo superano il -20%.

Da quando la Grande Recessione ha toccato il fondo 13 anni fa, l'indice Nasdaq Composite $^NDX, dipendente dalla tecnologia, è stato praticamente inarrestabile. Mentre l'iconico Dow Jones Industrial Average $^DJI e l'ampio S&P 500 $^GSPC hanno registrato guadagni rispettivi del 398% e 517% dal loro minimo del 9 marzo 2009, il Nasdaq Composite $^NDX è scappato con un guadagno totale del 909%!

Negli ultimi quattro mesi, tuttavia, l'entusiasmo per i titoli ad alta crescita che hanno spinto il Nasdaq $^NDX più in alto per più di un decennio è scemato. Dall'8 marzo , l'indice Nasdaq Composite $^NDXera ufficialmente in un mercato orso con una perdita del 20,3% dal suo massimo di chiusura di tutti i tempi.

Mentre queste oscillazioni selvagge possono essere snervanti, specialmente per i nuovi investitori, la storia ha definitivamente dimostrato che comprare durante queste flessioni è una mossa intelligente per gli investitori a lungo termine. Questo perché ogni calo significativo nel mercato azionario è alla fine cancellato da un rally rialzista.

Qui sotto ci sono tre titoli di crescita che probabilmente rimpiangerete di non aver comprato quando il Nasdaq sta precipitando nel territorio del mercato orso.

Upstart Holdings $UPST

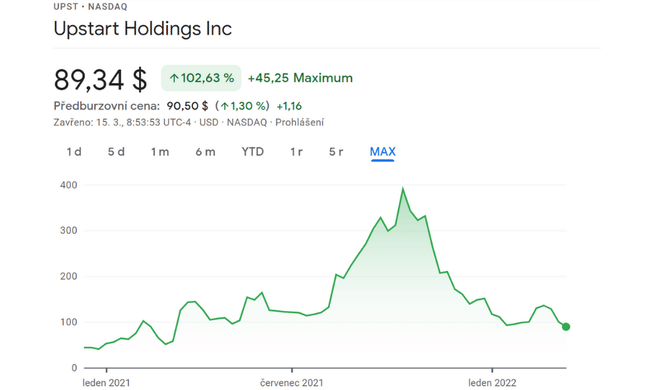

L'azienda è scesa di quasi il 77% dal suo ATH

Il primo stock di crescita che potenzialmente rimpiangerai di non aver comprato durante il mercato orso del Nasdaq è la piattaforma di prestito basata su cloud Upstart Holdings $UPST.

Upstart $UPST ha avuto una corsa selvaggia dall'inizio di agosto. Le azioni sono quasi quadruplicate a 400 dollari in meno di tre mesi e hanno perso quasi l'80% da quando hanno raggiunto il massimo storico. Mentre quella crescita è stata probabilmente un po' grande, questo ritiro trascura quanto la piattaforma di prestito della società potrebbe essere trasformativa per le istituzioni di prestito e i consumatori.

Il tradizionale processo di revisione della domanda di prestito è costoso e richiede tempo. Ma grazie a Upstart $UPST, circa due terzi di tutti i richiedenti di prestiti personali ricevono una risposta immediatamente. Sfruttando l'intelligenza artificiale (AI) e l'apprendimento automatico, Upstart $UPST è in grado di vagliare rapidamente i candidati e far risparmiare tempo e denaro agli istituti di credito. Inoltre, la piattaforma basata sull'AI dell'azienda porta a una gamma più ampia di richiedenti che vengono approvati - anche quelli con bassi punteggi di credito.

Ilrecente indebolimento di Upstartdi $UPST è probabilmente legato alle aspettative di tassi di interesse più elevati . Con l'inflazione che ha raggiunto un massimo di 40 anni a gennaio, la Federal Reserve non ha altra scelta che aumentare i tassi di interesse per frenare l'inflazione. C'è la preoccupazione che i tassi più alti potrebbero ridurre il numero di richiedenti di prestiti e rallentare la rapida crescita di Upstart $UPST.

Tuttavia, è importante notare che il 94% delle entrate dell'azienda nel quarto trimestre proveniva da servizi o commissioni. L'azienda non ha un'esposizione di credito e quindi non deve preoccuparsi delle perdite o delle inadempienze dei prestiti. Inoltre, la piattaforma di risparmio dell'azienda rende gli istituti di credito ancora più propensi a fare affidamento su Upstart $UPST quando i tassi di interesse aumentano e il numero di richiedenti di prestiti si assottiglia un po'.

Tenete a mente che i prestiti personali sono solo un trampolino di lancio per Upstart. L'acquisizione di Prodigy Software nel 2021 apre la strada all'azienda per avventurarsi nel mercato del prestito auto con la sua piattaforma di prestito alimentata dall'AI. Il prossimo obiettivo dopo questo sarà probabilmente il prestito ipotecario.

Con la previsione diUpstart di aumentare le sue entrate del 273% nei prossimi cinque anni, ora è il momento perfetto per approfittare di questo recente sconto.

Lovesac $LOVE

Lovesac è in calo di oltre il 50% dalla fine del 2021

Un altro stock di crescita che rimpiangerai di non aver comprato quando il Nasdaq è entrato nel territorio del mercato orso è il rivenditore di mobili speciali Lovesac $LOVE.

In generale, le aziende di mobili sono altamente cicliche, a crescita lenta e fortemente dipendenti dal traffico nei loro negozi di mattoni e magazzini. Lovesac $LOVE sta cercando di mettere in piedi questo settore stazionario in testa in due modi unici.

In primo luogo, Lovesac $LOVE sta cambiando il gioco con i suoi mobili. Ecologia, innovazione, innovazione - queste tre cose giocano un ruolo importante nel business dell'azienda, che sta funzionando fino a quando continua ad arrivare sul mercato con innovazioni sempre migliori. Non ho intenzione di analizzare specificamente i tipi di mobili e arredi che offre qui (questo non dirà nulla a un investitore).

La seconda fonte di differenziazione di Lovesac $LOVE è la sua piattaforma di vendita multicanale. Mentre la maggior parte dei negozi di mobili sono stati gravemente limitati dal blocco di COVID-19, Lovesac $LOVE è stato in grado di spostare quasi la metà delle sue vendite annuali online. L'azienda ha anche usato showroom pop-up e ha fatto affidamento su partnership con rivenditori di marca per mantenere basso il costo dell'affitto dello spazio fisico. Il fatto è che i costi generali di Lovesac $LOVEsono significativamente più bassi di altri negozi di mobili, il che ha portato a eccellenti margini e profitti ricorrenti.

Nonostante abbia battuto le aspettative di Wall Street negli ultimi due anni, il titolo Lovesac $LOVE è sceso di quasi il 60% dal suo massimo storico. Con l'azienda che dovrebbe mantenere una crescita dei ricavi a due cifre per gli anni a venire, e le azioni prezzate a soli 19 volte il consenso di Wall Street per i guadagni del prossimo anno, ora è il momento per gli investitori di saltare.

Qorvo $QRVO

Qorvo è giù meno del 40% dal suo ATH

Il terzo titolo in crescita che rimpiangerai di non aver preso quando il Nasdaq è entrato nel territorio del mercato orso è il fornitore di sistemi a radiofrequenza Qorvo $QRVO.

Un grande tema che dovrebbe aumentare significativamente sia la linea superiore che quella inferiore di Qorvo $QRVO è il lancio in corso dell'infrastruttura wireless 5G. È passato circa un decennio da quando la velocità di download wireless è aumentata significativamente. L'introduzione delle velocità di download 5G dovrebbe costringere i consumatori e le imprese in un ciclo pluriennale di sostituzione delle attrezzature.

Qorvo $QRVO fornisce molti dei componenti chiave utilizzati negli smartphone di prossima generazione abilitati al 5G. Questi includono l'iPhone di Apple $AAPL, che ha rappresentato circa il 30% delle vendite di Qorvo $QRVO nel 2021. Infatti, l'iPhone SE con capacità 5G recentemente presentato da Apple è un'altra opportunità per l'applicazione dei chip $QRVO di Qorvo.

In poche parole, più smartphone abilitati al 5G vengono prodotti, più è probabile che le soluzioni $QRVO di Qorvo troveranno la loro strada in questi dispositivi. Le spedizioni di smartphone negli Stati Uniti dovrebbero crescere da 89,5 milioni di unità nel 2021 a più di 153 milioni entro la metà del decennio.

Anche se le soluzioni per smartphone costituiscono la maggior parte delle entrate di Qorvo $QRVO, non è l'unica fonte di crescita dell'azienda. Per esempio, fornisce soluzioni di connettività wireless utilizzate nei veicoli di nuova generazione. Man mano che i veicoli più nuovi diventano più dipendenti dalla tecnologia e dalle funzioni di assistenza alla guida, aziende come Qorvo $QRVO saranno usate più estesamente.

Qorvo $QRVO rappresenta uno di quei rari casi in cui uno stock di crescita può essere anche uno stock di valore. Nonostante la bassa crescita dei ricavi a due cifre, gli investitori possono acquistare azioni della società per meno di 10 volte i guadagni che Wall Street prevede per l'anno fiscale 2023. Questo è un prezzo incredibilmente basso per una società che è strettamente legata alla crescita degli smartphone di nuova generazione.

Conclusione

L'ultimo punto che voglio fare è che anche se c'è un mercato orso non c'è bisogno di farsi prendere dal panico. La migliore strategia, quando tutti sono in preda al panico, è quella di comprare e aumentare le proprie posizioni perché un mercato al ribasso è sempre seguito da un rally. Molti investitori si sono arricchiti semplicemente non vendendo e aumentando le loro posizioni durante un mercato orso. Il punto principale non è vendere. Queste tre aziende stanno già attraversando un momento difficile, ma questo non cambia il fatto che possono riprendersi in un secondo momento.

Si prega di notare che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.