Questa azienda sta cercando di sconvolgere il settore assicurativo con tendenze come i BIG DATA e l'intelligenza artificiale. Questo stock di crescita attualmente indebolito potrebbe renderti più ricco nel lungo periodo, ma devi essere paziente. Perché pretendere 100X e pensare che sarà tra un anno sarebbe sciocco. Questo titolo ne ha a palate, secondo gli analisti di Wall Street.

La pazienza e un buon progetto possono essere la chiave del successo.

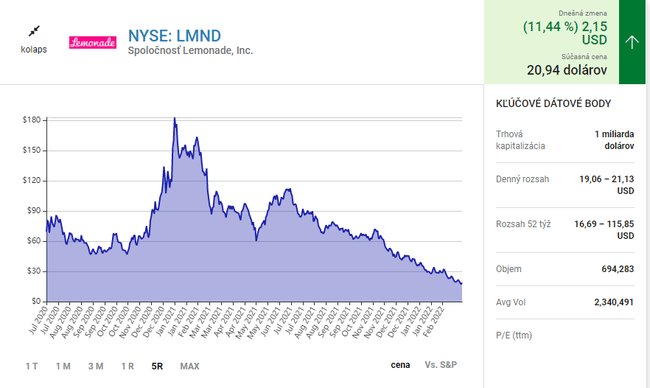

Secondo gli analisti di Motley Fool, è possibile che Lemonade $LMND possa generare rendimenti 100X nei prossimi 15-20 anni . Gli ultimi trimestri sono stati difficili per il business, poiché l'alta inflazione e i potenziali aumenti dei tassi di interesse hanno aggravato l'impatto di risultati finanziari un po' deludenti. A causa di questo, le azioni dell'azienda sono scese dell'85% dal loro massimo. Ma questo può creare un'opportunità di COMPRARE IL DIP. Elenchiamo le informazioni importanti su questa azienda.

Un modello di business rivoluzionario

Lemonade è una compagnia di assicurazioni che si affida all'intelligenza artificiale per rendere la sua attività più efficiente e più vicina al cliente. Per esempio, la loro piattaforma digitale elimina gli agenti e le scartoffie. Invece, i consumatori interagiscono con chatbot intelligenti per acquistare l'assicurazione e presentare reclami, il che mantiene bassi i costi del lavoro di Lemonade. Infatti, i dirigenti credono che il costo di acquisizione dei clienti sia dieci volte inferiore a quello di una compagnia di assicurazione tradizionale.

Ancora meglio, la piattaforma digitale di Lemonade è costruita per catturare una quantità e varietà di dati che i sistemi tradizionali non possono eguagliare. L'azienda raccoglie circa 100 volte più punti dati per cliente, il che dovrebbe (in definitiva) permettere a Lemonade di quantificare il rischio in modo più accurato, il che significa che il suo loss ratio (cioè il pagamento dei sinistri come percentuale dei premi) dovrebbe essere inferiore alla media del settore. A sua volta, pagando meno sinistri (e spendendo meno in buste paga), l'azienda dovrebbe essere in grado di sottoquotare i suoi concorrenti.

Fonte.

Possiamo dire dal grafico che lo stock è davvero basso a 20 dollari. ATH era a 180 dollari.

Prestazioni finanziarie insoddisfacenti

Purtroppo, Lemonade ha registrato un loss ratio del 90% l'anno scorso, che si confronta male con la media del settore di circa il 70% nella prima metà del 2021. Tuttavia, l'azienda ha riportato un rapporto di perdita del 71% nel 2020, e la gestione attribuisce la recente impennata nelle offerte di prodotti più recenti - come i proprietari di casa e l'assicurazione degli animali domestici - che hanno rapporti di perdita più elevati rispetto all'assicurazione del proprietario più matura dell'azienda. Tuttavia, le perdite nei verticali di assicurazione dei proprietari di casa e degli animali domestici stanno diminuendo e la direzione si aspetta che tutte le linee di business raggiungano alla fine indici di perdita inferiori al 75%. Gli azionisti dovrebbero essere incoraggiati da questa notizia. Inoltre, l'attenzione di Lemonade su un'esperienza utente senza soluzione di continuità ha aiutato a raggiungere 1,4 milioni di clienti nel 2021, con un aumento del 43% rispetto all'anno precedente. E il cliente medio ha speso il 25% in più perché più persone hanno aggiunto politiche aggiuntive (per esempio, l'assicurazione per gli animali domestici) o sono passate a una copertura più costosa (per esempio, sono passati da affittuari a proprietari di casa).

Possibilità di un ritorno di 100 volte

Guardando al futuro, il prodotto di assicurazione auto Lemonade, lanciato di recente, potrebbe essere un catalizzatore significativo in quanto porta il mercato indirizzabile a oltre 400 miliardi di dollari nei soli Stati Uniti. Ancora più importante, l'attuale clientela dell'azienda spende già 1 miliardo di dollari in assicurazioni auto ogni anno, il che significa che l'opportunità di cross-selling è significativa.

Conclusione

Lemonade è una società a piccola capitalizzazione con una grande opportunità di mercato e un modello di business differenziato. Lo stock ha attualmente un rapporto prezzo-valore contabile di 1,1, il che significa che è più economico di concorrenti come Allstate e Progressive, che scambiano a 1,5 volte e 3,5 volte, rispettivamente. Ma se Lemonade può continuare a conquistare clienti e aumentare la sua linea superiore, riducendo al contempo le perdite, gli analisti prevedono che il valore di questa azienda, che attualmente vale più di 1 miliardo di dollari, potrebbe crescere forse di 100 volte nei prossimi 15-20 anni. Naturalmente, non prendetelo come un consiglio d'investimento, ma solo un'analisi dell'azienda da parte di un investitore al dettaglio.