ApeCoin qui ApeCoin là. Gli investitori hanno davvero dimenticato come investire in modo saggio e responsabile? Beh, gli ultimi giorni lo suggeriscono decisamente. Eppure, ci sono leggende che possono fare miliardi in tempi di estrema volatilità senza bisogno di investire in qualche progetto folle. Così oggi, daremo uno sguardo a 5 di questi investitori e ai loro eccezionali acquisti...

Anche se la raccomandazione di comprare quando c'è sangue nelle strade è stata accreditata a più di un ricco imprenditore, è un approccio solido per creare ricchezza significativa. Un'altra citazione spesso citata, la cui vera origine è discussa, dice che il mercato può rimanere irrazionale più a lungo di quanto tu possa rimanere solvente.

Suggerisce che comprare quando il panico è nell'aria è molto più facile a dirsi che a farsi 😉 . I seguenti 5 investitori l'hanno fatto comunque e in un momento in cui il mercato sembrava altrettanto miserabile, dimostrando che possono fare soldi in qualsiasi condizione.

Warren Buffett

Nell'ottobre 2008, Warren Buffett ha pubblicato un articolo sul New York Times in cui affermava che stava comprando azioni statunitensi durante la flessione delle azioni causata dalla crisi del credito. La sua derivazione per comprare in un momento in cui il sangue scorre nelle strade è: "Siate timorosi quando gli altri sono avidi, e siate avidi quando gli altri sono timorosi".

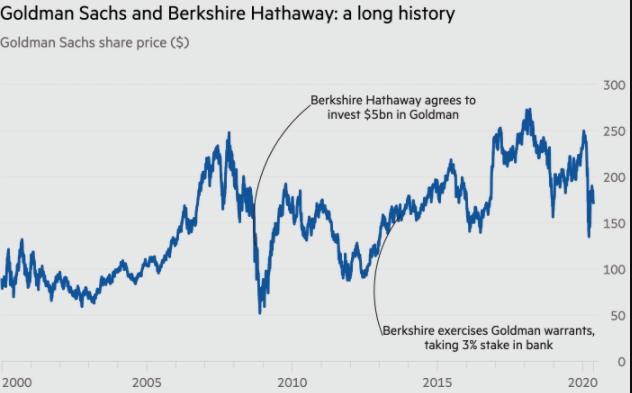

Buffett è stato particolarmente abile durante la debacle del credito. I suoi acquisti includevano l'acquisto di 5 miliardi di dollari di azioni privilegiate perpetue Goldman Sachs $GS, che gli pagavano un interesse del 10% e includevano warrant per comprare altre azioni Goldman.

Goldman aveva anche l'opzione di riacquistare questi titoli con un premio del 10%. Buffett e la banca hanno stipulato questo accordo nel 2008, quando hanno concluso l'affare. E la banca alla fine ha ricomprato le azioni nel 2011. Buffett ha fatto la stessa cosa con General Electric $GE, comprando 3 miliardi di dollari di azioni privilegiate perpetue a un tasso di interesse del 10% con un'opzione di riacquisto in tre anni a un premio del 10%.

Ha anche comprato miliardi di dollari di azioni privilegiate convertibili in Swiss Re e Dow Chemical $DOW, che avevano bisogno di liquidità per uscire dalla tumultuosa crisi del credito. Buffett ha così guadagnato miliardi per sé, ma allo stesso tempo ha aiutato queste e altre aziende americane a superare un periodo straordinariamente difficile. Ci sono quindi pochi dubbi che farà qualcosa di simile quest'anno.

John Paulson

Il manager di fondi hedge John Paulson è diventato famoso durante la crisi del credito per la sua spettacolare scommessa contro il mercato immobiliare statunitense. Questa scommessa tempestiva ha fatto guadagnare alla sua ditta Paulson & Co. circa 15 miliardi di dollari durante la crisi. Nel 2009, ha rapidamente cambiato marcia per scommettere sulla successiva ripresa, costruendo una posizione multimiliardaria in Bank of America $BAC e circa due milioni di azioni in Goldman Sachs.

Ha anche scommesso pesantemente sull'oro in quel periodo e ha investito molto in Citigroup $C, JP Morgan Chase $JPM e diverse altre istituzioni finanziarie. I rendimenti complessivi degli hedge fund di Paulson per il 2009 sono stati decenti, ma non è stato fino alle grandi banche in cui ha investito che ha visto enormi guadagni.

Jamie Dimon

Anche se non è un vero investitore individuale, Jamie Dimon ha usato la paura a suo vantaggio durante la crisi del credito e ha fatto enormi profitti per JP Morgan. Al culmine della crisi finanziaria, Dimon ha usato la forza del bilancio della sua banca per acquisire Bear Stearns e Washington Mutual, due istituzioni finanziarie che hanno fatto cadere enormi scommesse sul settore immobiliare americano.

JP Morgan ha acquisito Bear Stearns per 10 dollari ad azione, circa il 15% del suo valore di inizio marzo 2008. Ha anche acquisito WaMu nel settembre dello stesso anno. Il prezzo di acquisto era anche per una frazione del valore di WaMu all'inizio dell'anno. Dal suo minimo nel marzo 2009, il titolo JP Morgan $JPM è più che triplicato in 10 anni, portando una ricchezza significativa agli azionisti e al suo CEO.

Ben Bernanke

Come Jamie Dimon, Ben Bernanke non è un investitore individuale. Ma come capo della Federal Reserve (Fed), ha presieduto un periodo che si è rivelato cruciale per la Fed. Le azioni della Fed sono state apparentemente prese per proteggere il sistema finanziario statunitense e globale dal collasso, ma l'azione coraggiosa di fronte all'incertezza ha lavorato a beneficio della Fed e dei contribuenti di base.

Un articolo del 2011 ha dettagliato che i profitti della Fed nel 2010 sono stati di 82 miliardi di dollari. Di questi, circa 3,5 miliardi di dollari provenivano dagli acquisti di beni di Bear Stearns, AIG, 45 miliardi di dollari in proventi dall'acquisto di mille miliardi di dollari di titoli garantiti da ipoteca(MBS), e 26 miliardi di dollari dalla detenzione del debito pubblico.

Il bilancio della Fed è triplicato rispetto agli 800 miliardi di dollari stimati nel 2007 per assorbire la depressione del sistema finanziario, ma sembra aver ottenuto buoni risultati in termini di guadagni ora che le condizioni sono relativamente tornate più normali.

Carl Icahn

Carl Icahn è un altro leggendario investitore di fondi con un curriculum stellare di investimenti in titoli e beni in difficoltà durante le crisi. La sua competenza risiede nell'acquisto di aziende e soprattutto di aziende di gioco d'azzardo. In passato, ha acquisito tre proprietà di gioco di Las Vegas in tempi di difficoltà finanziarie e le ha vendute con un grande profitto quando le condizioni dell'industria sono migliorate.

Dimostrando che Icahn conosce i picchi e le depressioni del mercato, ha venduto le tre proprietà nel 2007 per circa 1,3 miliardi di dollari - molte volte il suo investimento originale. Durante la crisi del credito, ha iniziato a rinegoziare ed è stato in grado di acquisire la proprietà fallimentare Fontainebleau a Las Vegas per circa 155 milioni di dollari, circa il 4% del suo costo di costruzione stimato.

Icahn alla fine ha venduto la proprietà incompiuta per quasi 600 milioni di dollari a due società di investimento nel 2017, facendo quasi quattro volte il suo investimento originale. Tutti e 5 gli investitori hanno una cosa in comune: hanno approfittato della situazione e hanno comprato quando ha reso di più. Pensi che lo faranno anche quest'anno? Scrivete nei commenti.

Se ti è piaciuto il mio post, non dimenticarti di seguirmi qui su Bulios, ce ne saranno sicuramente altri in futuro.

DISCLAIMER:Non sono un professionista degli investimenti, solo un investitore al dettaglio interessato, quindi questa non è una raccomandazione di investimento.