Dall'inizio dell'anno, l'indice S&P 500 $^GSPC è caduto in territorio di correzione tre volte prima di rimbalzare al recupero. Questa volatilità ha reso nervosi gli investitori e molti temono una possibile correzione del mercato azionario. Le correzioni sono sempre una parte molto spiacevole dell'investimento, ma non sono rare. Gli investitori non devono avere paura di ciò che verrà; al contrario, devono essere calmi, pazienti e determinati ad adattare le loro strategie di conseguenza.

Per prima cosa, dobbiamo capire cosa deve essere fatto.

Come ho già detto, una correzione è una parte inevitabile dell'investimento che di solito colpisce tutte le aziende. Tuttavia, ci sono eccezioni che resisteranno a questa correzione o cadranno leggermente, ma con l'aspettativa che si riprenderanno e spareranno ancora più in alto a breve termine.

La più alta probabilità di resistere alla correzione e o di massimizzare i profitti dopo la correzione, a mio parere, sono gli stock REIT che possono soddisfare tutti i requisiti degli investitori per questo tempo incerto.

Ecco 3 titoli REIT che potrebbero resistere a questa dura prova:

Camden Properties Trust $CPT, Life Storage $LSI e Digital Realty Trust $DLR sono tre real estate investment trusts (REITs) che soddisfano perfettamente questo requisito. Ecco uno sguardo più da vicino sul perché questi titoli REIT speciali sono sicuri di rimbalzare presto.

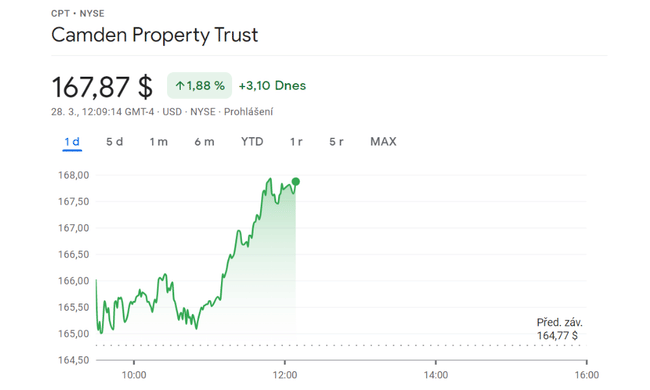

1. Camden Property Trust $CPT

La massiccia occupazione residenziale è la ragione principale per cui ho incluso questa azienda nella mia selezione.

Nonostante la volatilità del mercato azionario, il mercato immobiliare rimane estremamente forte, dato che una carenza di alloggi durata decenni limita l'accessibilità degli alloggi. I prezzi delle case sono aumentati del 13,5% su base annua nel gennaio 2022 e gli affitti sono aumentati del 13,9%, con tassi di sfitto multifamiliari al minimo storico del 2,5%.

I REIT multifamiliari stanno beneficiando di questa impennata della domanda e della crescita accelerata degli affitti, ma Camden Property Trust $CPT, che possiede, sviluppa e affitta proprietà multifamiliari nella Sun Belt degli Stati Uniti, è in una posizione forte per fare ulteriori guadagni. Grazie all'afflusso di residenti che si trasferiscono negli stati meridionali più soleggiati, Camden $CPT ha visto una crescita degli affitti mese dopo mese dal 14% al 15%. I fondi rettificati dalle operazioni (FFO), una metrica importante per valutare la redditività di un REIT, sono cresciuti del 13% nel 2021, mentre il reddito operativo netto è aumentato del 4,8%. Inoltre, delle 58.300 unità, il 97% del suo portafoglio rimane occupato.

- Sono stato molto eccitato da questa informazione, poiché avere un certo numero di unità e avere il 97% di occupazione è notevole per un'azienda e i suoi guadagni

Mentre la forte crescita degli affitti di oggi non durerà per sempre, la certezza è che la gente avrà sempre bisogno di un posto dove vivere. Data l'attuale carenza di unità abitative e la posizione delle proprietà di Camden $CPT, l'azienda è sicura di recuperare rapidamente da una potenziale correzione del mercato.

2. Life Storage $LSI

Il REIT più longevo sul mercato non dovrebbe mancare in questa lista.

Life Storage $LSIè uno dei settori più resilienti in cui investire, poiché la domanda di spazio di archiviazione aumenta tipicamente in tempi di difficoltà o instabilità. Questo fatto da solo lo rende una classe di attività attraente in cui investire durante una correzione del mercato, ma dato che è anche il settore REIT più performante tracciato da NAREIT negli ultimi 10 anni, Life Storage $LSI è senza dubbio un affare.

Life Storage $LSI è uno dei REIT di self-storage più longevi, essendo sul mercato da oltre 35 anni. Attualmente gestisce 1.076 proprietà in 35 stati del paese. L'aumento della domanda di spazio di stoccaggio ha aiutato l'azienda ad aumentare il FFO del 27,7% nell'ultimo anno, e ha aumentato le vendite del 14,1% e il reddito operativo netto del 19,4%. L'azienda è ben finanziata, con 171,9 milioni di dollari di debito e un basso rapporto di indebitamento.

- L'azienda può assicurarsi una grande quantità di contanti liberi in tempi incerti o portare ulteriori proprietà di magazzino che genereranno profitti

Life Storage $LSI è ancora prevalentemente un'industria mom-and-pop, il che significa che c'è spazio per la crescita senza il rischio di un ritorno al sovrasviluppo che l'industria ha affrontato prima della pandemia. Inoltre, con l'inflazione in aumento, è uno dei pochi settori immobiliari che può proteggersi dall'aumento dell'inflazione perché i contratti di locazione sono a breve termine.

3. Digital Realty Trust $DLR

Infine, un REIT brutalmente redditizio che può piacere con la sua accrescimento.

Prima del 2022, non c'erano molti REIT focalizzati sui data center per cominciare. Digital Realty Trust $DLR attualmente gestisce e affitta 280 strutture in 25 paesi del mondo. La domanda di archiviazione dei dati è salita alle stelle a causa della pandemia che ha spinto un gran numero di aziende e servizi online. Nel 2021, le entrate operative sono aumentate del 13%, il reddito operativo netto è cresciuto di uno sbalorditivo 538% rispetto all'anno precedente e l'FFO per azione è balzato del 23%. Le prenotazioni, che sono l'affitto di spazio dati, hanno superato tutti i record precedenti nel quarto trimestre del 2021, raggiungendo 156 milioni di dollari.

Il bisogno di centri dati non andrà da nessuna parte tanto presto. La domanda di tecnologia sta crescendo man mano che ci spostiamo verso applicazioni più basate su cloud, software, realtà virtuale, giochi e servizi digitali. Questo rende il Digital Realty Trust $DLR un investimento di valore.

Conclusione

Tutte e tre queste aziende hanno visto i loro prezzi delle azioni diminuire. Questo non è necessariamente colpa dell'azienda; i titoli di qualità non sono immuni ai cali del mercato. Tuttavia, può essere confortante sapere che il modello di business dell'azienda, le operazioni e il team di gestione aiuteranno i prezzi delle azioni a recuperare rapidamente. Tutti e tre questi titoli erano ottimi acquisti prima del movimento delle montagne russe delle azioni nel 2021 e lo saranno ancora dopo. Guardate i prezzi scontati di oggi come una grande opportunità di acquisire azioni di un prezioso investimento a lungo termine.

Si prega di notare che questa non è una consulenza finanziaria. Ogni investimento deve essere sottoposto a un'analisi approfondita.