Molti investitori pensano di aver perso il treno con il settore petrolifero a causa della crisi ucraina. Il settore dell'energia e del petrolio in generale sta vivendo una crescita robusta. Molti titoli petroliferi sembrano molto costosi e prendere una posizione in alto non avrebbe senso. Tuttavia, abbiamo un'altra mini categoria che si inserisce nel gruppo: le compagnie petrolifere che continueranno a prosperare e a guadagnare dopo che la crisi sarà finita.

I prezzi del petrolio possono fluttuare selvaggiamente. Questo è stato certamente il caso negli ultimi anni. Il petrolio è passato dal cadere in territorio negativo durante i primi giorni della pandemia a salire a tre cifre dopo l'invasione russa dell'Ucraina.

Questa volatilità può allontanare gli investitori dai titoli petroliferi. Tuttavia, alcuni stock di petrolio possono prosperare in mezzo a tutta la volatilità e tranquillamente anche dopo che la crisi è finita.

Ecco tre grandi titoli petroliferi che puoi possedere e da cui puoi trarre profitto a lungo termine:

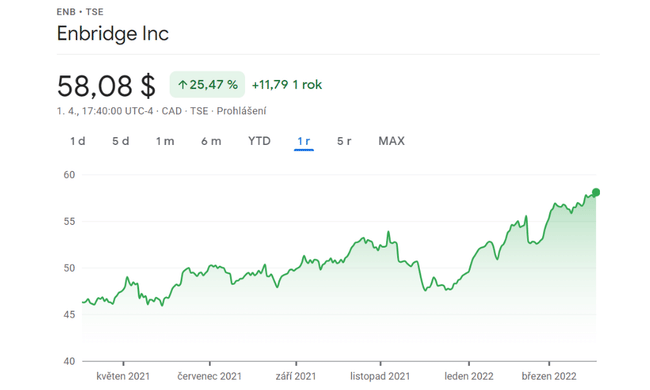

Enbridge $ENB

Nell'ultimo anno, l'azienda ha visto una crescita di oltre il 25%, che è un ritorno abbastanza decente, cosa ne pensi?

Enbridge $ENB gestisce il più grande sistema di trasporto di petrolio greggio del mondo. La compagnia canadese di oleodotti trasporta il 30% di tutto il greggio prodotto in Nord America. Inoltre, gestisce impianti di trasporto, distribuzione e stoccaggio di gas naturale e ha un business di energia rinnovabile.

L'attenzione di Enbridge $ENB sulla gestione delle infrastrutture energetiche la isola dalle fluttuazioni del prezzo del petrolio. L'azienda genera il 98% delle sue entrate da contratti stabili basati sul costo del servizio e sulle tariffe, fornendole un flusso di cassa prevedibile attraverso tutti i cicli di mercato.

L'azienda ha anche una lunga storia di crescita costante. Enbridge $ENB prevede attualmente di aumentare il suo flusso di cassa per azione dal 5% al 7% all'anno almeno fino al 2024. Ha un ampio portafoglio di progetti di espansione per sostenere la crescita, tra cui nuove espansioni di oleodotti e gasdotti e progetti di energia rinnovabile. Enbridge $ENB ha la flessibilità finanziaria per finanziare questi investimenti grazie al suo forte bilancio e al ragionevole rapporto di distribuzione dei dividendi.

Questa combinazione di un profilo finanziario solido e di un flusso di cassa in costante crescita dovrebbe permettere a Enbridge $ENB di continuare a far crescere il suo dividendo con un rendimento del 5,8% . La compagnia di gasdotti ha aumentato il suo payout per 27 anni consecutivi.

Il dividendo attraente di Enbridge $ENB e le prospettive di crescita visibili dovrebbero aiutarla a continuare a far crescere il valore per gli azionisti negli anni a venire. Questo lo rende un grande stock di petrolio da tenere in mezzo a quello che probabilmente continuerà ad essere un periodo volatile per i prezzi del petrolio.

Magellan Midstream Partners $MMP

L'azienda non vi sorprenderà con un'enorme crescita, ma l'enorme dividendo dell'8,3% potrebbe sorprendervi.

Nel caso di Magellan Midstream Partners $MMP, investire principalmente nel petrolio. Circa il 30% del margine operativo della master limited partnership proviene dal movimento del petrolio, e il resto è legato ai prodotti raffinati, che sono fondamentalmente le cose in cui si trasforma il petrolio (come benzina e jet fuel, tra gli altri). Ma la vera chiave è che la grande maggioranza delle sue entrate è legata allo sfruttamento dei suoi beni, non al prezzo del petrolio. Quindi il grande problema è la domanda, non i prezzi delle materie prime.

Il dividendo è aumentato ogni anno dall'offerta pubblica iniziale di Magellan (IPO) di $MMP nel 2001. È più di una striscia di 20 anni, anche durante la pandemia del 2020, quando i prezzi del petrolio sono crollati perché la domanda di carburante era relativamente debole. In altre parole, Magellan $MMP ha preso questo colpo relativamente in fretta.

Gran parte della forza (MLP) viene dal suo bilancio. Il debito di Magellan $MMP per i guadagni prima di interessi, tasse, deprezzamento e ammortamento (EBITDA) è circa 3,6 volte. Questo è verso l'estremità inferiore del gruppo di pari midstream, che è esattamente dove Magellan si trova sempre. Questa posizione fiscale conservativa dà alla gestione un margine di respiro in tempi difficili. E dovrebbe rendere anche gli investitori più avversi al rischio disposti a salire a bordo di questo nome del mercato medio legato al petrolio.

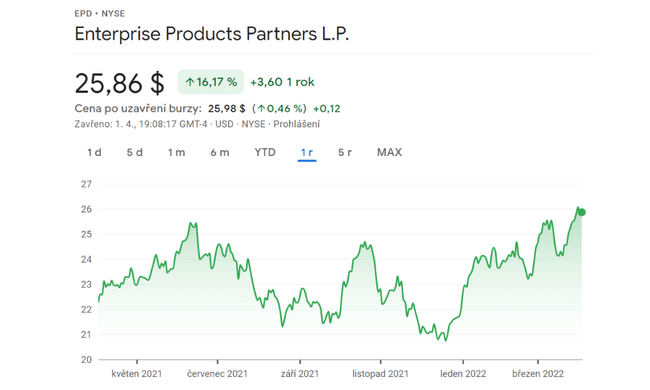

Enterprise Products Partners $EPD

L'azienda ha sofferto molto durante la pandemia, ma quel forte calo è già stato cancellato e l'azienda sta registrando un guadagno di poco meno dell'80% a partire dal 2H20.

Due fattori fanno di Enterprise Products Partners $EPD il tipo di azione che ogni investitore di petrolio e gas vorrebbe possedere a prescindere dai prezzi del petrolio. È una delle più grandi compagnie energetiche midstream del Nord America e ha una lunga storia di aumento del suo dividendo, che è del 7,2%.

Come azienda di medie dimensioni, Enterprise Products Partners guadagna royalties $EPD su gas naturale, petrolio greggio, prodotti petrolchimici e prodotti raffinati, che hanno tutti importanti usi finali in diverse industrie, alcune delle quali sono essenziali per la vita quotidiana. La Società riceve queste royalties in base a contratti a lungo termine. Quindi, che i prezzi del petrolio scendano o salgano, Enterprise Products Partners $EPDopera spesso come al solito e continua a generare flussi di cassa stabili.

Questo è anche il motivo per cui si può contare su questo titolo per fornire un reddito passivo decente nel tempo. Infatti, Enterprise Products Partners $EPD ha aumentato i dividendi ogni anno per 23 anni consecutivi.

Enterprise Products Partners $EPD ha recentemente avanzato nel bacino di Midland, parte del bacino di Permian, con l'acquisizione di Navitas Midstream Partners e le sue attività di gas naturale, e ha avuto 2,2 miliardi di dollari di progetti in costruzione entro la fine del 2021. Queste sono forti mosse di crescita, e con lo stock che rende anche un pesante dividendo del 7,2%, Enterprise Products Partners è un grande stock di petrolio.

Si noti che questo non è un consiglio finanziario. Ogni investimento deve passare attraverso un'analisi approfondita.