Il mio recente tweet sul fascino del dividendo o sul fatto che investire solo in società che lo pagano non è del tutto saggio ha suscitato un leggero disaccordo. In questo articolo vorrei approfondire l'argomento.

Link al tweet 👇

https://twitter.com/horacekpetr22/status/1651842115951788033

Cosa sono i dividendi?

I dividendi sono gli utili che le aziende versano agli azionisti. Le società possono distribuirli su base regolare - trimestrale, semestrale o, come è comune nella Repubblica Ceca, annuale. Di tanto in tanto, è anche possibile imbattersi in dividendi speciali in cui le società versano una certa somma di denaro, ad esempio perché l'hanno accumulata attraverso le normali operazioni e non ne hanno fatto uso, o quando possono ricevere denaro per la vendita di una delle loro divisioni.

È comunque importante ricordare che i dividendi, pur essendo di fatto una quota dei profitti dell'azienda, dovrebbero sempre essere coperti dal flusso di cassa libero, perché il fatto che un'azienda generi un profitto sui libri contabili non significa che abbia effettivamente abbastanza denaro in banca.

Perché è positivo se una società paga un dividendo e cosa ci porta oltre al denaro

"L'unica cosa che mi rende felice è vedere i dividendi che arrivano"

John D. Rockefeller

A tutti noi piace la sensazione di "non avere soldi in banca". Ci dimostra che possiamo essere finanziariamente indipendenti e che, se arriva abbastanza denaro, non dobbiamo andare a lavorare.

Ci sono alcune persone che lo fanno davvero e vivono grazie a una combinazione di interessi sulle obbligazioni e di dividendi. Complimenti a loro!

I dividendi servono anche a diversificare le entrate correnti per molti e li aiutano psicologicamente perché sanno che se perdono una fonte di reddito, ne hanno un'altra.

In tempi difficili per i mercati, i dividendi possono fornire i mezzi per acquistare azioni a prezzi più bassi e ci fanno sentire come se stessimo almeno ottenendo qualcosa dai nostri investimenti.

Ciò è legato anche al fatto che le azioni da cui "ricaviamo qualcosa" sono psicologicamente più adatte a essere mantenute per periodi più lunghi.

Ma i dividendi sono davvero ciò che dovremmo cercare?

Vediamo innanzitutto perché le società pagano effettivamente un dividendo, per poi analizzare lo scopo dell'investimento e cosa possiamo trarne come investitori.

Se una società genera un profitto, ha diverse possibilità di utilizzo. Di seguito sono elencate le migliori.

- Reinvestire nella propria attività - se la società in cui si investe, ad esempio, gestisce una catena di fast food, può utilizzare i profitti per aprire una nuova filiale o ampliare quelle esistenti per renderle più efficienti. Può darsi che un ulteriore investimento "in sé" non sia più fattibile o non porti un rendimento sufficiente, allora entrano in gioco altre alternative.

- Acquisizione di altre aziende - un altro modo per gestire i profitti è quello di acquistare altre aziende. Si tratta di un'operazione generalmente più rischiosa, in quanto il management potrebbe sbagliare a valutare le attività acquistate o non essere in grado di fonderle sotto un'unica società. Esistono tuttavia aziende specializzate in "acquisizioni seriali" che, grazie ad esse, sono diventate dei veri e propri colossi. Ne sono un esempio Constellation Software o Berkshire Hathaway.

- Buyback - Le società quotate in borsa hanno sempre una certa quantità di azioni in circolazione che rappresentano una partecipazione nella società. Se il management lo ritiene opportuno (idealmente, perché ritiene che le azioni siano sottovalutate rispetto al valore dell'azienda), può decidere di avviare il cosiddetto buyback. In pratica, ciò significa che inizierà ad acquistare le proprie azioni dal mercato, "cancellandole". Gli altri azionisti avranno così diritto a una quota maggiore degli utili. Immaginiamo che una società abbia 100 azioni e guadagni 10 dollari. Ciò significa un utile per azione di 0,10 dollari. Tuttavia, se riacquista 15 azioni, gli altri azionisti ricevono già 0,117 dollari. In pratica, questo dovrebbe riflettersi in un aumento del prezzo delle azioni, dato che l'EPS (utile per azione) aumenta. Il vantaggio dei riacquisti è che sono soggetti a un'imposta dell'1% (applicabile alle società con sede negli Stati Uniti) e fino all'anno scorso non erano tassati affatto (dal lato della società).

- Dividendi - se una società non ha modo di investire nella propria crescita, non può acquistare nessuno o le sue azioni sono costose, l'ultima opzione è quella di distribuire una parte degli utili, ovvero i dividendi. In generale, la maggior parte delle aziende che distribuiscono la maggior parte degli utili in questa forma sono già alla fine del loro percorso. Questo non è necessariamente un male, se la società ha un prezzo adeguato e sarà in grado di pagare per molto tempo ancora. Il problema è che le società che hanno un elevato rendimento da dividendo spesso devono affrontare vari problemi e la loro distribuzione di dividendi potrebbe non essere sostenibile per questo motivo.

Qual è lo scopo dell'investimento?

Lo scopo di un investimento dovrebbe essere generalmente, tenendo conto del rischio, quello di massimizzare il valore dell'importo investito.

Tralascio volutamente l'esigenza di generare un flusso di cassa, che nel mercato azionario può essere ottenuto con un disinvestimento graduale, che probabilmente è anche più efficiente dal punto di vista fiscale (qui i dividendi sono tassati al 15%, mentre il disinvestimento con un profitto è esente da imposte dopo 3 anni).

Il rendimento totale dell'investimento è quindi composto da 3 parti:

Crescita del valore dell'azione + dividendi pagati + spin-off ricevuti (non accade spesso, ecco perché non lo includo nell'esempio).

In pratica, questo significa che se compro un'azione per 100 dollari, il suo valore si apprezza in dieci anni fino a 223 dollari, pagando un dividendo di 5 dollari ogni anno, alla fine sono più ricco di 165,5 dollari, ovvero del 165,5%.

I 100 dollari originari sono 223, quindi +123, più dieci anni di dividendi di 5 dollari l'uno: 50 dollari, ma devo pagare il 15% di tasse, il che significa che ho solo 42,5 dollari nel mio conto.

42,5 + 123 = 165,5.

Perché l'azione è passata da 100 a 223 dollari?

Le ragioni possono essere due: la prima è l'aumento della valutazione. Supponiamo che l'azienda ottenga un utile di 10 dollari, e che quindi scambi a un P/E di 10. Se la sua valutazione salisse a un P/E di 22,3, allora a parità di EPS il prezzo dell'azione sarebbe di soli 223 dollari.

Il secondo scenario, più probabile (anche quello su cui lavoreremo nel nostro esempio), è che i profitti dell'azienda siano aumentati: invece di 10 dollari l'azienda guadagna 22,3 dollari, e a parità di valutazione il prezzo dell'azione è di 223 dollari.

E se l'azienda reinvestisse gli utili invece di pagare un dividendo?

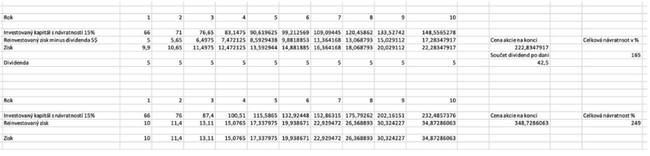

Il nostro esempio ipotizza che l'azienda paghi 5 dollari in dividendi annuali fissi. La figura seguente mostra un confronto tra l'andamento dell'azienda che reinveste tutti gli utili e il rendimento che otterrebbe se, in entrambi i casi, l'azienda negoziasse a 10 volte gli utili a 10 anni da oggi.

La tabella allegata mostra che se un'azienda ha un ROIC (Return on Invested Capital) del 15% e dispone di 66 dollari di capitale investito nel primo anno, guadagna 10 dollari, il che significa che il suo prezzo di mercato è pari a 10 per 100 dollari. L'azienda paga anche un dividendo fisso di 5 dollari, mentre reinveste il resto dei profitti, quindi il nostro rendimento sarà del 165% in 10 anni. Il che è più che rispettabile.

Ma immaginiamo che invece di pagare un dividendo di 5 dollari, l'azienda reinvesta gli utili con lo stesso rendimento nella sua attività. Quindi, tra 10 anni, non guadagnerà 23 dollari, ma 34 dollari. Il che, a parità di P/E, significa che alla fine potremo venderla a 348 dollari invece che a 223 dollari. Si tratta di 125 dollari in più e, anche al netto dei dividendi, il nostro rendimento sarà del 249%, ovvero l'84% in più.

Chiedetevi: in quale azione preferireste investire? Scambiereste qualche dollaro in contanti ogni anno per un rendimento nettamente migliore?

Qual è il punto di partenza?

Come investitori, dovremmo essere interessati soprattutto al rendimento totale che un investimento ci porterà. I dividendi di per sé non sono né cattivi né buoni. Ci sono società per le quali è auspicabile pagarli, e altre per le quali sarebbe del tutto negativo.

Allo stesso tempo, dal punto di vista dell'investimento, dobbiamo guardare non solo all'andamento della società in cui vogliamo investire, ma anche al prezzo a cui la stiamo acquistando. Guardare solo alle società che pagano dividendi, o preferirle, restringe l'universo degli investimenti e non ha senso dal punto di vista dell'allocazione del capitale.

Infatti, le società che distribuiscono la maggior parte dei loro utili hanno limitate possibilità di reinvestirli in se stesse, il che significa che i loro utili crescono molto lentamente o non crescono affatto. In pratica, questo si traduce di solito in un prezzo delle azioni poco mosso o addirittura in calo, e gli investitori possono al massimo consolarsi con il dividendo che ricevono.

Investire con cautela.

Si noti che questa non è una consulenza finanziaria.